미국 주식 시장이 진정되는 것일까요? 근래 몇주간 폭락세를 연출했던 미국 주식시장은 다시 진정되는 것처럼 보입니다. 다시 나스닥이 3%이상 폭등세를 보이던 날 Sam Ro는 2021년 모건 스탠리의 최악 시나리오가 실상을 2022년 최고 강세 시ㅏ니오에 불과헀다는 의견을 피력햇습니다.

Wall Street’s most bearish 2022 forecast was bullish. It always was.

2022년으로 향하는 2021년 어느 날 모건스탠리는 다가오는 해에 주가가 하락할 것이라는 예측 덕분에 월가에서 두각을 나타냈습니다.

2021년 11월 14일에 작성된 고객에게 보내는 투자 노트에서 모건스탠리는 S&P 500 지수가 2022년 말까지 4,400까지 떨어질 것으로 예측했습니다. 당시 이 가격 목표는 S&P의 6% 하락을 의미했습니다. 그것은 월가의 유명 기업들 중 가장 약세 전망이었습니다.

다음 주 금요일, 저는 Julie Hyman과 Brian Sozi와 Yahoo Finance Live에서 이야기를 나누었습니다. 제가 한 말은 이렇습니다.

“…한 해 동안 6% 하락한 것은 의심할 여지 없이 강세입니다. 시장 역사를 살펴보면, S&P 500 지수는 평균 14% 정도 하락할 것으로 예상되기 때문입니다. 그리고 그것은 심지어 강세 시장에서도 마찬가지입니다. 그래서, 만약 우리가 시장이 위에서 아래로 6%만 하락하는 강세를 보인다면, 그것은 사실 믿을 수 없을 정도로 긍정적인 것입니다…”

“…down 6% in a given year is arguably bullish. Because if you look at the market history, in an average year, the S&P 500 will see a drawdown – a max drawdown – of about 14%. And that’s even in bull markets. So, if we have a bull market where we have a year where the market only goes down 6% from the top to the bottom, that’s actually an incredibly positive thing to be saying…”

시장은 단기적인 변동성의 긴 역사를 가지고 있습니다. 따라서, 시장 역사에 정통한 사람들에게는 6% 하락이 항상 비교적 온화해 보였습니다.

올해 대부분의 투자자들은 6%만 하락한 것에 매우 기뻐할 것입니다. S&P 지수는 1월 4일 4,818.62로 정점을 찍은 후 목요일에 3,858.87까지 20% 폭락했습니다. 모건스탠리의 4400년 연말 목표치를 달성하려면 S&P지수가 목요일 종가보다 12% 상승해야 합니다.

S&P 500 지수 추이

공평하게 말하면, 대부분의 예보관들은 2022년이 2021년보다 더 험난할 것이라고 경고했습니다. 최근 몇 주 동안 수정된 예측의 양으로 미루어 보아, 거의 아무도 올해의 매도가 올 것이라고 예상하지 못한 것이 분명합니다.

실제로 골드만삭스, JP모건, UBS, RBC, 바클레이스, 뱅크오브아메리카, 크레디트스위스, 제프리는 모두 시장 대패 속에 전망을 대폭 하향 조정했습니다.

이 모든 것의 요점은 “내가 그렇게 말했다”는 것이 아니다. 오히려 주식 포트폴리오에서 단기적으로 두 자릿수 손실을 보고 놀라지 말아야 한다는 점을 상기시키는 대목입니다.

시장이 불안정할 수 있다는 것을 받아들이는 것이 바로 투자입니다. 이것은 투자자들이 장기적인 부를 위해 지불하는 가격입니다. 시장 역사는 기대치를 설정하는 데 큰 도움이 될 수 있습니다.

자, 읽어보세요. 단기적으로 상황이 얼마나 나빠질 수 있는지 이해한다면 재정적인 실수를 저지를 가능성이 적습니다

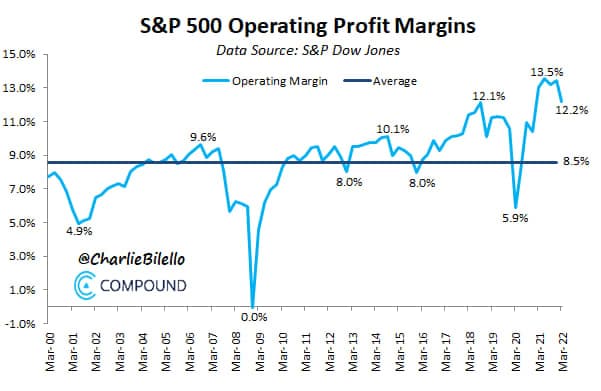

[참고] S&P 500 Operating profit margins trend

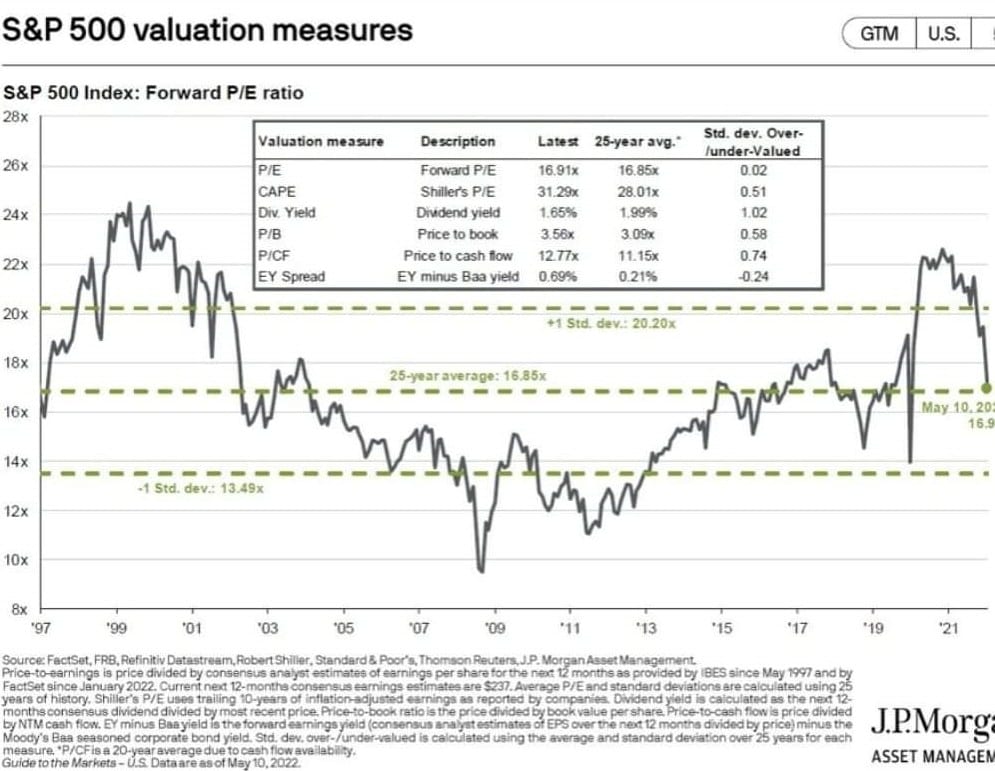

S&P 500 Valuation

Forward P/E ratio 기준 S&P 500 Valuation이 역사적인 평균에 도달했다고 합니다. 이러한 역사적인 평균치에 근접했다고해서 시자의 반등이 나온는 것은 아니겠지만 그동안 미국 주식시장의 가장 큰 문제라고 알려진 고평가가 어느 정도 해소되었다는 것을 의미하겠죠.

2002년에서 2015년까지 S&P 500 Valuation를 살펴보면 10년이상 역사적인 평균치 이하에서 S&P 500 지수가 움직인 적도 있으니깐요.

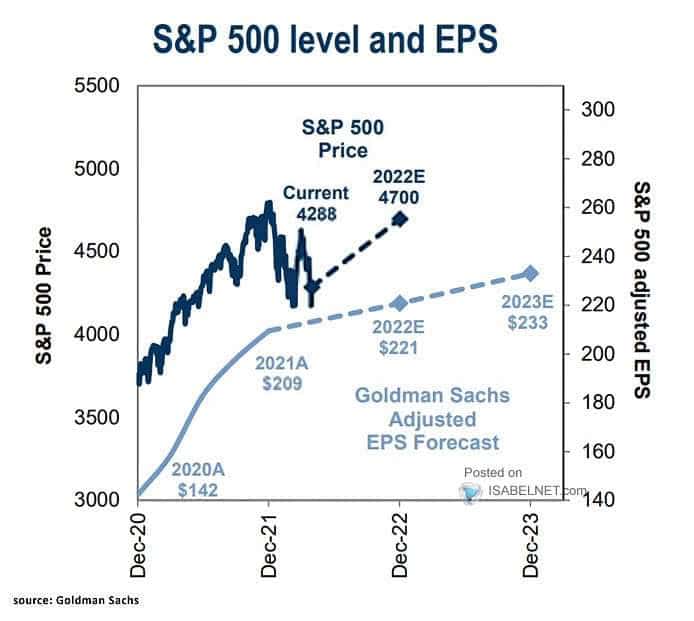

골드만 삭스가 예측한 S&P 500지수 전망

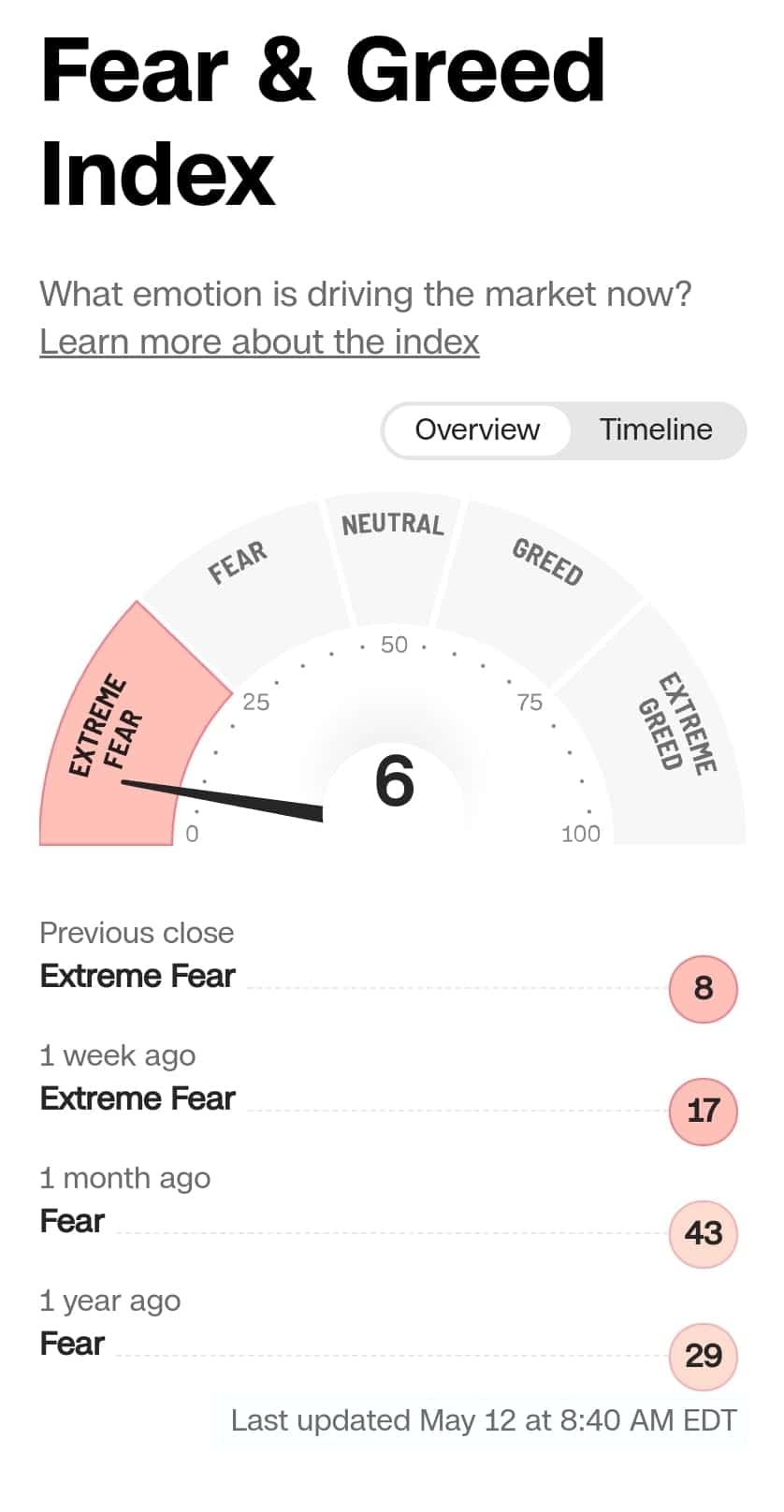

2022년 5월 12일 Fear & greed Index 공포지수

참고

미 주식시장, S&P 500 전망, 28% 추가 하락할 가능성 by 뱅크 오브 아메리카(BofA)

현재 폭락한 S&P 500은 장기 투자자에게 매력적인 수준에 왔다 by 제레미 시겔교수

80년만 최악 폭락한 S&P 500, 무엇을 할 것인가

인플레이션은 수십년간 이어질 것이라는 Goodhart의 주장을 읽어보자

3월 미국 고용지표 분석, 시장 기대에 부합하나 인플레 피크아웃을 증명하지는 못하다

새롭게 뉴스레터를 시작했습니다.

1️⃣ 주식 등 투자 정보 : 기업 분석, IB 투자의견 등 투자 관련 내용

..... 테슬라 실적 및 IB들의의 테슬라 투자의견

2️⃣ 사례 및 트렌드 : 사례연구와 트렌드 관련 괜찮은 내용

.....유튜브와 경쟁대신 구독 전환한 비디오 플래폼 비메오 사례