코로나 팬데믹 이후 고객 충성도는 더욱 더 유용해졌습니다. 이에 투자할 가치가 충분할까요? 이전 10년 동안 기굴 기업들에게 고객 유치가 가장 중요한 문제였지만 향후에는 고객 충성도를 높이는 것이 더욱 더 중요해질 것이라는 월스트리트저널의 Laura Forman 주장이 있어 소개해 봅니다.

월스트리트저널 기사를 기반으로 번역해 정리하되 도어대시 사례를 보다 풍부하게 추가하고, 쿠팡 코호트 분석 사례를 추가해 보았습니다.

대단한 사례 분석은 아니었지만 조금은 인사이트를 얻을 수 있다는 생각을 했습니다.

팬데믹 이후 브랜드 전략, 고객 충성고 제고가 더욱 중요해지다

작년, 소비자들은 모든 계획을 취소해야 했고, 일에만 몰두하면서 돈을 모을 수 밖에 없었습니다. 오랜 기간에 걸친 소비 중단은 많은 기업들에게 피해를 주었지만, 또 다른 기업들에게는 새로운 경쟁의 장을 제공해 주었을 수도 있습니다.

이제 팬데믹으로 막혀 있었던 경제가 열리면서 브랜드들은 비즈니스들을 장기적으로 안전하게 끌고갈 희망을 가지고 새로운 고객 또는 한때 다른 브랜드에 충성했던 고객을 끌어 올 특별한 기회를 갖게 되었습니다.

이제 투자자들은 고객 충성도 가치를 결정해야 할 때가 왔습니다.

샌프란시스코 소재 포러너 벤처스(Forerunner Ventures) 사장 제이슨 본스타인은 지난 달 블로그에서 소비자들이 쇼핑과 여행없이 지내면서 지난 1년을 보내면서 “뭔가 새로온 것을 받아 드릴 준비다 되었다. ready for something fresh”라고 진단하며 새로운 로열티 옵션이 시장에 등장할 것이라고 예측했습니다.

지난 10년동안 효율적인 고객 확보에 열성을 쏟았다면, 오늘 날에는 고객 충성도 제고에 관심을 기울여야 한다는 것입니다.

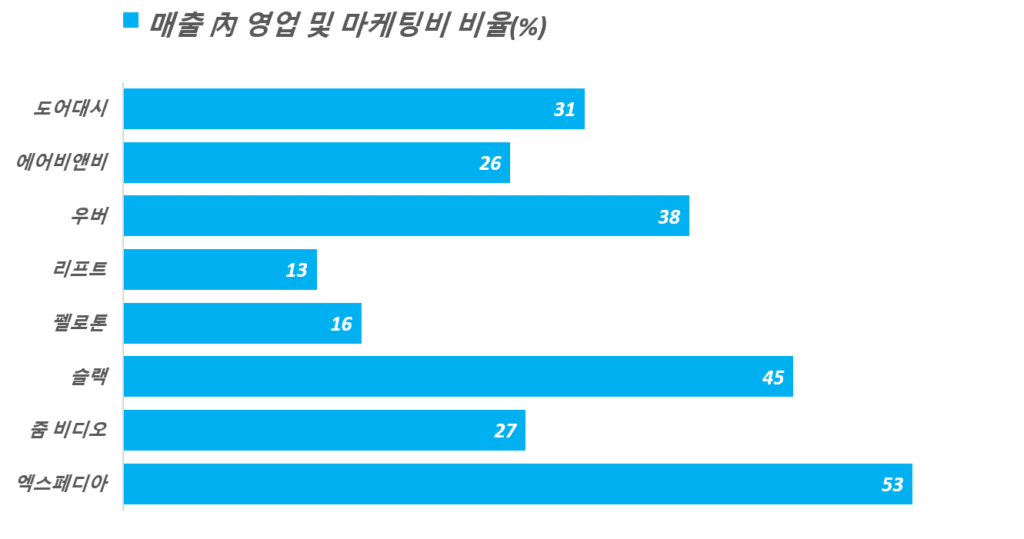

코로나 팬데믹 이전에도 고객의 장기적인 가치 창출이라는 상당히 그럴듯한 사례들이 많았습니다.예를 들어 슬랙(Slack Technologies)은 2018년과 2019년에 평균 매출의 61%를 영업 및 마케팅에 사용했지만 헛된 일은 아니었습니다. 슬랙 고객의 Net Dollar Retention(NDR)은 비교 기간동안 평균 148%에 달했습니다.

여기서 Net Dollar Retention(NDR)은 12개월 전 가입한 고객이 1년 전에 지불한 금액과 비교 기간 말에 지불한 금액 비율을 말하는데요. 일반적으로 100%가 넘으면 1년전 가입한 고객의 매출이 시간이 지날수록 늘고 있다는 것을 의미합니다.

도어대시 Net Dollar Retention(NDR) 사례

마찬가지로, 도어대시(DoorDash)는 2018년과 2019년 매출의 평균 57%를 영업 및 마케팅에 사용했지만, 이 메트릭스 역시 상당한 투자 수익률을 보였습니다. 도어대시 증권 보고서에 따르면 2018년 가입한 고객은 2년차에는 첫 해 사용 금액의 1.65배를 사용하고 있었습니다.

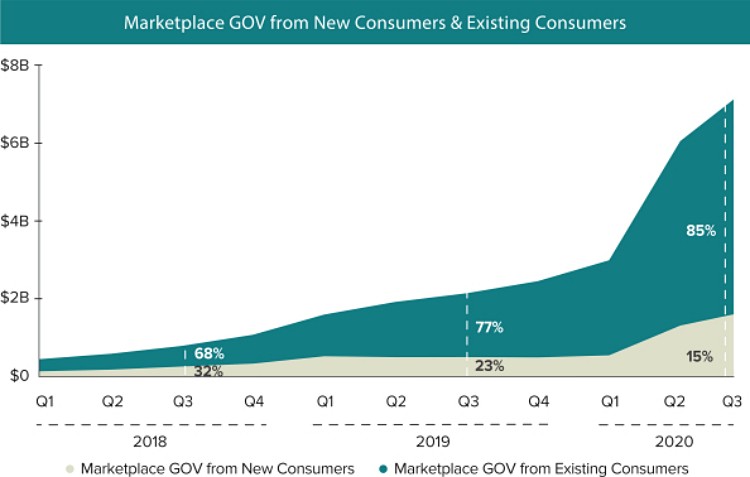

도어대시(DoorDash)가 기업 공개를 위한 S-1 서류(prospectus)에서 기존 고객이 발생하는 매출이 2018년 3분기 68%에서 2020년 3분기에는 85%로 늘었다고 밝혔습니다.

도어대시 서비스 이용 시간이 지날수록 매출 증가

소비자들은 도어대시 첫 주문을 시작한 이래 매년 주문 액수가 증가하고 있었습니다. 2016년 주문을 시작한 코호트(소비자 그룹)은 4년차인 2020년엔 주문액이 57% 증가했습니다.

2017년 첫 주문을 시작한 코호트는 3년차에 무려 62% 주문액이 늘었으며, 2018년 첫 주문을 시작한 코호트는 2년차이 2019년에 무려 65% 증가했습니다.

또한 시간이 흐르면서 도어대시 매출 중에서 신규 가입자 매출보다는 기존 가입자 매출 비중이 크게 증가하면서, 이 도한 도어대시 전체 이익 증가로 이어젔습니다.

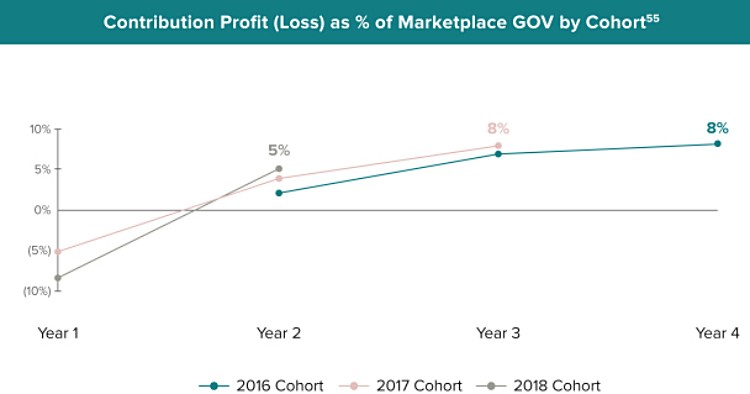

연도별 코호트의 기여 이익(Contribution Prifit)

도어대시는 매출총이익에서 판매 및 마케팅 비용을 제하고 이어 일부 비현금 항목을 추가한 것을 기여 이익(Contribution Prifit)이라고 정의하고, 코호트드링 연도별로 어떤 흐름을 보이는지를 분석하고 있습니다.

이러한 기여 이익(Contribution Prifit)은 첫해에는 고객 확보 비용이 많이 들기 때문에 당연히(?) 적자이지만 연도가 흐를수록 기여 이익(Contribution Prifit)은 높아져 갔습니다.

이미 3년차까지 시간이 흐른 2016년 코호트와 2017년 코호트는 3년차에 기여 이익(Contribution Prifit)이 8%까지 높아졌습니다.

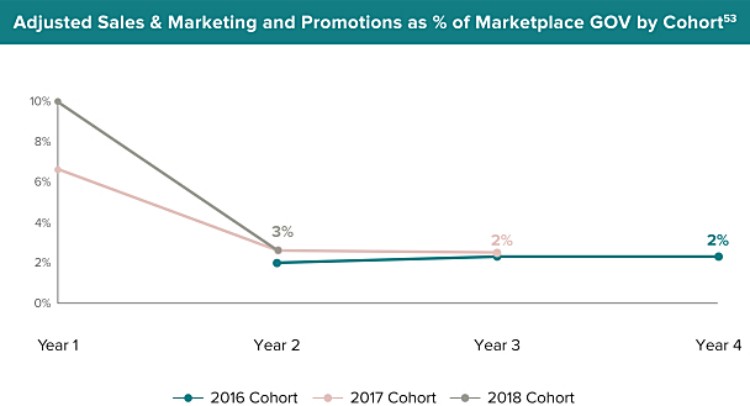

이렇게 한번 가입자를 유치해 고객으로 계속 유지할 수 있다면 이들의 주문앳이 빠르게 늘고, 이들의 이익이 빠른 속도로 늘 수 있다는 데이타 분석에 따라 도어대시는 신규 고객 가입을 위한 마케팅 투자에 집중할 수 있었습니다.

2017년 가입자들에게는 6%이상의 판매 마케팅 비용을 사용했지만, 2018년 코호트에게는 10% 판매 마케팅 비용을 사용했습니다. 그럼에도 2년차이후에는 3% ~ 2%로 그 비용을 줄였습니다.

쿠팡 코호트 분석을 통한 고객 유치 사례

도어대시 보다도 더 고객이 시간이 흐를수록 매출액 증가 속도가 빨랐던 쿠팡 코호트 분석 사례를 추가해 봤습니다.

최근 가입 고객일수록 매출액 증가 속도가 빠르다

고객별 매출을 코호트 분석을 해보면 상당히 흥미로운 점을 발견할 수 있습니다.

2016년 가입 고객은 초기년도 구매액이 3배이상으로 늘어나는 시기는 5년차이지만, 2017년 가입 고객은 4년차, 2018년 가입 고객 고객은 3년차에 매증 증가 3배 이상을 달성하고 있습니다. 그리고 2019년 가입 고객은 2년차에 2.19배가 되어 가장 빠른 속도로 구매액이 증가하고 있는 코호트 분석결과로 밝혀졌습니다.

이는 최근 가입 고객일수록 구매액 증가폭이 크다는 것으로 온라인쇼핑이 대세화되면서 쇼핑 핵심 계층이 점점 더 쿠팡과 같은 온라인쇼핑으로 편입되고 있는 것으로 해석됩니다. 예를들면 그동안 오프라인 쇼핑을 중시햇단 3~40대 중년 여성들이 대거 쿠팡과 같은 온라인쇼핑 세계에 편입되는 것 아닐까요?

위에서 언근한 도어대시 코호트 분석과 쿠팡 코호트 분석을 비교해보면 쿠팡이 훨씬 더 효율적입니다. 도어대시와는 비교가 안될 정도입니다. 쿠팡 구매액 증가는 50% 증가가 아니라 300% 이상이기 때문입니다.

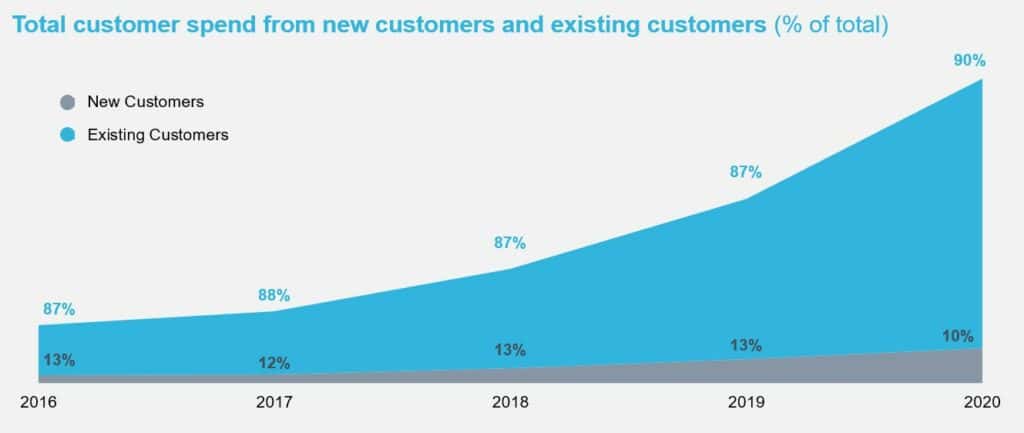

쿠팡 매출 90%는 기존 고객에서 나온다

위 코호트 분석에서 쿠팡이 이용하기 시작한 고객은 시간이 지날수록 구매액이 폭발적으로 커지는 것으로 나왔죠. 이러다보니 쿠팡 매출은 점점 더 기존 고객에게서 나오고 있습니다.

20년 기존 고객 매출 비중은 905로 2016년 87%에서 꾸준히 늘고 있습니다. 생각보다 빠르게 늘지 않은 이유를 궁금할 수도 있는데요. 개인적으로는 위에서 분석한 대로 최근 고객일수록 구매액이 크고 구매액 등가도 빠르게 커지기 때문이 아닐까 싶습니다.

이것이 쿠팡으로서는 여전히 신규 고객 유치를 무시할 수 없는 이유라고 생각합니다. 최근 온라인쇼핑으로 넘어오는 고객일수록 핵심 소비 계츨일 수 있다는 것이기 때문이죠.

고객 유치와 유지 사례

그러나 투자자는 고객을 유치 및 유지하는 것이 결코 확일적인 접근으로는 불가능하다는 것을 을 기억해야 합니다.

고객이 빠르게 증가하고 있는 가운데 작년에 상장된 캐스퍼 슬립(Casper Sleep)을 생각해 보죠.

이 매트리스 회사는 2019년 매출의 36% 이상을 판매 및 마케팅에 사용했지만, 출시 시점부터 2019년 9월까지 소비자 직접 구매 고객의 16%만이 재구매했다고 밝혔습니다. 캐스퍼 주가는 공개 당시 주가에서 반토막이 난 상태로 거래되고 있습니다.

그리고 브랜드가 너무 강해서 영업 및 마케팅 지출이 거의 필요하지 않은 회사도 있습니다. 예를 들어 에어비앤비는 현재 트래픽의 90%가 전혀 비용을 사용하지 않았거나 소비자가 직접 방문한 사례라고 합니다.

그러나 에어비앤비와 같은 수준의 브랜드 인지도는 흔하지 않습니다. 여러분은 다음 휴가 때 에어비엔빙(Airbnbing)을 하겠지만, 잠자기 위해 캐스퍼링(Caspering)을 하지는 않잖아요.

상품력과 브랜드 전환 비용이 브랜드력을 강력하게 만든 애플

브랜드 전환 비용(switching costs)이 높을 경우 브랜드력은 더욱 더 커질 수 있습니다. 애플 마케팅 비용은 매출에 비해 너무 낮아서 애플은 그 비용을 분류하지도 않습니다.

2002년 애플 일반 관리비(영업 및 마케팅 비용을 포함한 전반적인 관리 비용)는 매출의 7%에 불과했습니다. 이는 애플 제품의 명성과 사용자들이 애플 에코시스템에 어떻게 얽매여 있는지에 대한 명백한 증거입니다.

펠로톤, 낮은 마케팅 투자에도 높은 고객 가치 유지

고객 충성도가 믿을 수 없을 정도로 쉽게 얻을 수 있는 것처럼 보이는 사례도 있습니다. 펠로톤은 21년 1분기 실적 보고에서 매출의 16%만을 영업 및 마케팅에 사용했지만, 여전히 매년 141%씩 매출이 증가하고 있습니다. 펠로톤 사용자들은 한 달 평균 26개 운동을 구독할 정도로 열광적이어서 펠로톤이 없으면 하루도 버틸 수 없을 정도라는 것을 시사하고 있습니다.

펠로톤의 바이럴 성장은 투자자들로부터 멋진 보상을 받았습니다. BMO Capital Markets 분석가 Simeon Siegel의 분석에 따르면, 펠로톤(Peloton) 현재 시장 가치는 고객이 25년 이상 구독료를 지불해야 할 수준이라고 합니다.

일시적인 운동 유행과 자전거를 야외에서 탈 수 있게되고 피트니스가 문을 열게 되면서 본격적인 경쟁을 해야 한다는 사실을 고려하면 25년 구독료를 받아야 얻을 수 있다는 펠로톤 시장가치는 다소 억지스러워 보입니다.

그럼에도 불구하고 수십년 동안 고객을 유지하려면 더 많은 제품(기계 고장, 사용자 지루함 등)이 필요합니다. 따라서 마케팅 지출이 증가합니다.

고객 유치 비용을 잘못 판단하는 경우

에모리 대학(Emory University)의 고이즈에타 경영대학원 마케팅학과 조교수인 Daniel McCarthy는 투자자가 고객 유치 비용을 잘못 평가할 수 있는 두 가지 방법이 있다고 지적했습니다.

- 고객 체류 기간 추정에 잘못된 통계 모델을 사용하거나,

- 장기간 사용에는 적합하지 않을 단기간 사용 모델을 사용하는 것

예를 들어 Lyft는 가장 최근의 21년 1분기 실적 발표에서 매출 비 마케팅 비용율이 사상 최저치에 도달했다고 말했습니다. 하지만 이 기간 동안 판매는 아직 완전히 회복하지 않은 수요와 드라이버 부족으로 전년비 36% 감소했기 때문에 마케팅 비용율이 사상 최저라고 주장하기에는 억지스럽습니다.

팬데믹의 험악한 상황속에서 벗어나면서 업계는 보다 성숙해졌지만, 드라이버들이 돌아오고 수요가 정상화되면 우버와 리프트는 다시 고객을 유치하기 위해 엄청난 마케팅 비용을 투장하게 될 것입니다.

Bornstein 씨가 증명한 바와 같이, 기술 발전의 현 단계에서는 고객 획득 비용과 함께 고객 충성도가 이득이 될 수 있습니다. 그러나 일부 기업은 올인할 여력이 없는 반면 다른 기업들은 과도하게 이를 얻기 위해 투자랄지도 모릅니다.

참고

방탄소년단 팬덤, 아미에서 배우는 방탄소년단 브랜드 충성도 강화 방법 5가지

BTS를 제치고 블랙핑크를 가장 영향력 있는 팝스타로 만든 세가지 성공 요인

마돈나 35년 롱런의 비결 세가지 – 끊임없는 변신, 논란, 노력

K-POP의 부활의 이유 – 국적 다양화와 아이돌 선발 프로그램이 K-POP을 부활시키다

덕수궁 배경 이영애 구찌 광고에서 읽는 이영애의 영리한 이미지 전략

연예인에게 배우는 Brand Management Know-How

방탄소년단 제작자 방시혁대표의 에너지의 근원은 ‘분노’였다.

[차트로 읽는 트렌드] 방탄소년단 트윗이 지역별로 퍼져나가는 반응 비교

새롭게 뉴스레터를 시작했습니다.

1️⃣ 주식 등 투자 정보 : 기업 분석, IB 투자의견 등 투자 관련 내용

..... 테슬라 실적 및 IB들의의 테슬라 투자의견

2️⃣ 사례 및 트렌드 : 사례연구와 트렌드 관련 괜찮은 내용

.....유튜브와 경쟁대신 구독 전환한 비디오 플래폼 비메오 사례