공부삼아 최근 발표된 2020 버크셔 연간 보고서에 포한된 워런 버핏 주주서한 일부를 번역해 보았습니다. 엄밀하게 이야기하면 2020년 워런 버핏 주주서한이 맞는 표현인 것 같은데 인터넷 상에서는 발송 연도를 기준으로 표시하고 있어서 제목에 2021년 워런 버핏 주주서한이라고 적었습니다.

참로고 이번 주주서한은 코로나 팬데믹을 극복하는 미국인들, 미국 기업들에 대한 찬사가 핵심 메세지라고 생각합니다. 곳곳의 비즈니스 혁신가들이 미국을 세우고 있고 그러한 역동성이 미국을 지탱하리라는 메세지를 던지고 있습니다.

이는 2008년 워런 버핏이 뉴욕타임스에 쓴 Buy American. I Am. 이라는 선언적인 글을 연상케 합니다.

여기에는 다양한 전문 용어가 나오기 때문에 이러한 전문 용어는 아래와 같이 번역했습니다.

- GAAP : Generally Accepted Accounting Principles의 약어로 일반적으로 인정된 회계 원칙을 의미

. 미국 기업들은 이러한 표준화된 회계 원칙하에 실적을 공개,

. 일부 항목은 회사의 특스 상황을 반영해 자체 변경한 회계 원칙을 세우고 이 수치를 Non-GAAP로 명시하고 발표하기도 함

. 여기 번역에서는 GAAP를 그대로 사용 - operating earnings : 영업이익

- capital gain : 자본이익

- investee : 특정 펀드나 프로젝트, 임팩트 벤처 등, 여기서는 피투자자로 번역,

the business entity in which an investment has been made

a person or company that has been given money in order to make a profit or get an advantage - retaining earnings : 이익잉여금, 유보이익(earned capital)과 유사

- future earnings : 미래 이익

- conglomerate : 복합 기업(複合企業, conglomerate)

- holding company : 지주회사

- property/casualty insurance : 재산 및 상해 보험, 재산 및 상해 보험 회사(Property & Casualty Insurance Company), 보험사 종류는 생명 보험 회사(Life Insurance Company)와 건강 보험 회사(Health Insurance Company) 그리고 자동차, 집 등의 다양한 사고 보험을 취급하는 재산 및 상해 보험 회사(Property & Casualty Insurance Company)

- Treasury bond : 장기 국채,

Treasury note : 미 재부부에서 발행하는 중기 국채 의미 Bond는 장기 국채 - float : 보험회사 소유는 아니지만 일시적으로 보관하고 있는 돈

- odds : 배당금

- A shares : 보통주

- intrinsic value per share : 주당 내재가치

- general account : 일반 회계

버크셔 해서웨이 주주 여러분께

버크셔(Berkshire)는 일반적으로 인정되는 회계 원칙(보통 “GAAP”라고 부르죠)에 따라 2020년에 425억 달러 수익을 올렸습니다.

이 425억 달러에는 영업 이익 219억 달러, 현금화한 자본이익 49억 달러, 보유 주식의 미실현 자본 이익 증가 267억 달러 그리고 우리가 소유하고 있는 몇몇 자회사 및 계열사 가치하락으로 인한 110억 달러 손실이 포함되어 있습니다. 이 모든 항목은 세후 기준입니다.

영업 이익은 GAAP 수익 총계에서 가장 중요한 항목입니다. 버크셔(Berkshire)는 영업이익을 높이고, 영업이익 확보에 유리한 사업체를 인수하는 것에 중점을 두고 있습니다.

그러나 작년에 저희는 이런 목표를 달성하지 못했습니다. 버크셔(Berkshire)는 큰 규모의 인수 건이 없었고, 영업이익은 9% 감소했습니다. 그렇지만 수익을 유지하고, 지사주 약 5%를 매입으로써 버크셔(Berkshire) 주당 내재가치를 높였습니다.

자본이익 또는 손실(실현 또는 미실현)과 관련된 두 가지 GAAP 구성 요소는 매년 변동하면서 주식 시장의 변동을 반영합니다. 현재 수치가 어떻든간에 저의 오랜 파트너인 찰리 멍거(Charlie Munger)와 저는 시간이 지남에 따라 버크셔(Berkshire) 주식 보유로 인한 자본이익이 상당 할 것이라고 굳게 믿습니다.

여러 번 강조했듯이 찰리와 저는 버크셔가 보유하고 있는 시장 경쟁력이 있는 주식(연말 기준 2,810억 달러 규모)을 기업의 집합체로 봅니다. 우리는 이러한 회사 운영을 통제하지 않지만 장기적으로 번영의 열매는 비례해서 공유합니다.

그러나 회계적 관점에서 이렇게 공유된 이익은 버크셔 수입에 포함되지 않습니다. 대신, 이 피투자자(investees)들이 우리에게 지급한 배당금은 우리 장부에 기록됩니다. GAAP에서는 피투자자(investees)들이 우리 대신 보유하는 막대한 금액이 보이지 않습니다.

그러나 눈에 띄지 않는다고해서 잊어 버릴 수는 없습니다. (GAAP에서)기록되지 않은 이익잉여금은 버크셔의 가치를 크게 높이고 있습니다. 피투자자(investees)들은 지급 보류된 자금(withheld funds)을 사용하여 사업을 확장하고, 기업들을 인수하고, 부채를 갚고, 종종 자사주를을 매입합니다.

작년 주주서한에서 지적했듯이 이익잉여금(retained earnings)은 미국 역사 전반에 걸쳐 미국 비즈니스를 촉진했습니다. 카네기(Carnegie)와 록펠러(Rockefeller)에게 효과가 있었던 것은 지난 수년간 수백만 명의 주주들에게도 효과가 있었습니다.

물론, 우리의 일부 피투자자(investees)들은 이익잉여금(retained earnings)으로 회사 가치가 증가되지 않으면 실망할 수도 있습니다. 그러나 몇가지 측면에서 과도한 이익을 줄 수 있습니다. 총체적으로 우리는 버크셔(Berkshire)의 비지배적 사업체들이 보유하고 있는 막대한 이익잉여금이 결국 더 많은 자본 이익을 가져다 줄것으로 기대합니다. 지난 56년동안 그러한 기대는 충분히 충족되었습니다.

GAAP 수치의 마지막 요소인 110억 달러 적자는 전적으로 2016년 실수의 결과입니다. 그해 버크셔는 프리시즌 캐스트파츠(Precision Castparts, PCC)를 인수했는데 그 과정에서 너무 많은 비용을 지불했습니다.

아무도 저를 호도하지 않았습니다. 저는 정상화된 PCC의 수익 잠재력을 지나치게 낙관했습니다. 작년 PCC의 가장 중요한 수입원인 항공 우주 산업 전반의 역성장으로 인해 저의 계산착오가 명백히 드러났습니다.

PCC 인수로 버크셔는 업계 최고의 회사를 인수했습니다. PCC CEO Mark Donegan은 인수 전과 다름없이 비즈니스에 그의 모든 열성을 쏟아 붓는 열정적인 관리자입니다. 그와 함께 일을 하게 된 것은 행운이었습니다.

저는 PCC가 시간이 지남에 따라 사업 운영에 사용되는 순 유형 자산을 활용해 좋은 수익을 얻을 것이라고 결론 내린 것이 옳았다고 믿었습니다.

그러나 저는 나는 평균 미래 이익액(amount of future earnings)예측에서 틀렸고, 결과적으로 사업 인수에 지불할 적절한 가격 산정을 잘못했습니다. .

이런 종류의 실수가 PCC에서 처음 나타난 것은 아니지만 매우 큰 오류였습니다.

Two Strings to Our Bow

버크셔는 종종 복합기업(複合企業, conglomerate)으로 분류됩니다. 이는 관련없는 사업체들로 뒤범벅(ahodge-podge)된 지주 회사(holding companies)를 일컬는 부정적인 용어입니다.

네, 물론 그 용어는 버크셔(Berkshire)를 설명하고 있습니다. 그렇지만 이는 부분적으로만 그렇습니다.

우리가 전형적인 복합기업과 어떻게 그리고 왜 다른지를 설명하기 위해 역사를 살펴 보겠습니다.

시간이 지나면서 복합기업들은 대체적으로 기업 전체를 인수하는 것에 그쳤습니다. 그러나 그러한 전략은 두 가지 중요한 문제가 있었습니다.

하나는 진정한 복합기업들은 누군가 그들을 인수하는 것에 관심이 없다는 문제를 해결할 수 없었습니다. 그 결과 인수를 원하는 복합기업들은 중요성이 떨어지고 지속 성장 가능성이 부족한 그저 그런 기업들을 인수하는데 몰두할 수 밖에 없었습니다.

게다가 복합기업들이 그저그런 기업들을 인수 시 이들 기업들에게서 이익을 얻으려면 이들을 적절하게 통제하기 위해 과다한 비용을 치뤄야 한다는 것을 알게 되었습니다.

야심찬 복합기업들은 이러한 “과대 지불(overpayment)” 문제 해결 방법을 알고 있습니다. 그들은 값 비싼 인수를 위한 ‘통화’로 사용할 수 있는 자사주를 과대 평가되도록 만들면 되었습니다.(‘저는 당신의 개값 10,000달러를 나의 5,000달러짜리 고양이 2마리를 드리겠습니다.”)

종종 복합기업 주식 과대 평가를 조장하기 위한 도구에는 기만적이고 때로는 사기에 가까운 홍보 기술과 “상상적인” 회계 기법이 포함되어 있습니다.

이러한 속임수가 “성공적”이었을 시 이 복합기업은 목표 2배 가치를 만들기 위해 주가를 비즈니스 가치의 3배까지 끌어 올렸습니다.

투자 환상(Investing illusions)은 놀라울 정도로 오래 지속될 수 있습니다. 월스트리트는 거래로 발생하는 수수료를 좋아하고, 언론은 다양한 기업들이 제공하는 홍보 스토리들을 좋아하기 때문입니다.

또한, 어느 시점에서는상승하는 주식 자체가가 환상이 현실이라는 증가가 될 수 있습니다.

당연히 파티가 끝나고 많은 비즈니스 “황제(emperors)”들은 실제로는 옷이 없는 것(그러한 가치가 없는 것)으로 밝혀졌습니다.

금융 역사는 처음에는 언론인, 분석가, 그리고 투자 은행가들에 의해 비즈니스 천재라는 칭송되었지만, 그들은 결국 비즈니스 폐기물이 된 유명 복합기업들의 이름들로 가득 차 있습니다.

복합기업들은 스스로 그러한 끔찍한 평판을 얻었습니다.

찰리와 저는 우리의 복합기업들이 좋은 경제적 특성과 훌륭한 경영자를 가진 다양한 사업 그룹의 전부 또는 일부를 소유하기를 원합니다. 그러나 버크셔(Berkshire)가 이러한 사업을 지배하는지 여부는 중요하지 않습니다.

현명해지는데 시간이 좀 걸렸습니다. 하지만 찰리(Charlie)는 – 그리고 제가 버크셔에서 섬유 사업관련 20년간의 경험 – 멋진 사업의 비 지배적임 부분을 소유하는 것이, 한계 기업 100%를 소유하면서 씨름하는 것보다 더 수익성이 높고, 더 즐겁고, 할 일이 훨씬 적다는 확신을 주었습니다.

이러한 이유들로 인해 우리 복합기업들은 통제되기도하고 통제되지 않기도하는 사업체들의 집합체로 남을 것입니다.

찰리와 저는 단순히 회사의 지속 가능한 경쟁적 강점, 회사의 경영 능력과 특징, 그리고 가격을 바탕으로 가장 합리적이라고 여겨지는 곳에 여러분의 자본을 배치할 것입니다.

만약 그 전략이 우리의 노력을 거의 필요로 하지 않거나 전혀 필요로 하지 않는다면, 훨씬 더 좋습니다. 다이빙 경기에 사용되는 점수 체계와 달리, 비즈니스에서 “난이도” 점수는 별로 필요치 않습니다.

더 나아가 로널드 레이건이 경고한 대로, “열심히 일해도 아무도 죽지 않았는다고 하는데도 왜 저는 그런 기회를 잡았을까요?”

버크셔 보석과 여러분의 몫을 증가시키는 방법

A-1 페이지에는 연말 기준 전체 360,000명이 일하는 온갖 종류의 소규모 기업체들인 버크셔 자회사 명단이 있습니다. 이 보고서 뒷부분 10-K에서 이러한 버크셔가 통제권을 가진 기업들에 대한 자세한 내용을 볼 수 있습니다.

저희가 부분적으로 소유하고 있어 통제권이 없는 회사들에서 우리의 지위는 이 편지의 7페이지에 나와 있습니다. 이러한 비즈니스 포트폴리오 역시 크고 다양합니다.

그러나 버크셔 가치의 대부분은 4개의 사업체, 3개의 통제권을 가지고 있는 사업체와 저희가 5.4% 지분을 가지고 있는 1개의 통제권이 없는 사업체에서 나오고 있습니다. 즉 버그셔가 가지고 있는 네 개의 보석입니다.

첫번째 보물, 재산 및 상해 보험 회사(Property & Casualty Insurance Company)

버크셔에서 가장 큰 가치를 가지는 사업은 지난 53년 동안 버크셔의 핵심이었던 재산 및 상해 보험 회사(Property & Casualty Insurance Company)입니다. 저희의 보험사 가족은 보험 분야에서 독특합니다. 1986년 버크셔에 입사해 보험 관련 총괄 경영을 맡고 있는 아지트 제인 매니저도 그렇습니다.

전반적으로 버크셔 보험 기단(the insurance fleet)은 전 세계 경쟁사들보다 훨씬 더 많은 자본을 가지고 운영됩니다.

이러한 자금력과 더불어 버크셔는 비보험 사업으로부터 매년 막대한 현금을 공급받으며, 버크셔 보험회사들은 대부분 보험사들에게는 실현 가능하지 않은 주식 중심 투자 전략을 안전하게 수행할 수 있게 되었습니다.

반면 경쟁사들은 규제 및 신용 등급 등의 이유로 채권 투자에 집중할 수 밖에 없습니다. 최근 채권은 적절한 (투자 대상으로) 여겨지지 않고 있습니다.

최근 10년 만기 미국 채권 수익률(연말 0.93%)이 1981년 9월 수익률 15.8%보다 94%나 떨어졌다는 사실을 믿을 수 있습니까? 독일이나 일본과 같은 크고 중요한 특정 국가의 투자자들은 수조 달러 국채에 대해서 마이너스 수익을 얻습니다. 연금 펀드, 보험 회사, 퇴직자 등 전 세계의 고정 수입 투자자들은 암울한 미래에 직면해 있습니다.

다른 채권 투자자들뿐만 아니라 일부 보험회사들은 불안정한 대출에 기반해 채권을 매입함으로서 최소한의 수익이라도 얻으려고 발버둥치고 잇습니다. 그러나 위험한 대출은 초저금리에 대한 해답은 아닙니다. 30년 전, 한때 막강했던 저축과 대출 산업은 부분적으로 그 격언을 무시함으로써 스스로를 파괴했습니다.

버크셔는 현재 1,380억 달러의 보험 “플롯(float)”을 누리고 있습니다. 이 자금은 당사 소유가 아니지만, 채권, 주식 또는 미 국채와 같은 현금 등가물로 일시적으로 보관하고 있는 자금입니다.

이 플롯(float)는 은행 예금과 몇가지 유사한 점이 있습니다. 즉, 매일 보험사에 유입되고 나가는 현금 흐름이며, 이들이 보유하고 있는 총액은 거의 변하지 않습니다.

버크셔가 보유하고 있는 막대한 금액은 수년 동안 현재 수준을 유지할 것으로 보이며, 누적 기준으로 저희 비용이 들지 않습니다.

물론 이러한 행복한 결과는 바뀔 수 있습니다. 하지만 시간이 흐르면서 저는 우리의 배당이 좋아졌습니다.

저는 주주선한에서 계속해서 보험 운영에 대해 설명해 왔습니다. 따라서, 저는 올해 우리의 보험 사업과 “플롯(float)”에 대해 더 알고자 하는 새로운 주주들에게는 2019년 보고서의 A-2 부분을 읽어보라고 조언합니다.

보험 활동에 존재하는 위험과 기회들을 이해하는 것이 중요합니다.

나머지 보물들

우리의 두 번째와 세 번째 귀중한 보물은 버크셔가 100% 소유하고 있는 미국 최대의 철도인 BNSF와 당사가 5.4% 지분을 가지고 있는 Apple입니다.

네 번째 보물은 버크셔 헤스웨이 에너지(Berkshire Hathaway Energy, BHE)로 91% 지분을 소유하고 있습니다. 이는 매우 특이한 유틸리티 사업으로 지난 21년 동안 연간 수익이 1억 2천 2백만 달러에서 34억 달러로 증가했습니다.

이 편지 뒷 부분에서 BNSF와 BHE에 대해 더 자세하게 설명하겠습니다. 하지만 지금은 버크셔가 소유하고 있는 다른 많은 자산뿐만 아니라 “빅4″에 대한 여러분의 관심을 높이기 위해 버크셔가 정기적으로 사용하는 관행에 초점을 맞추고 싶습니다.

작년에 저희는 80,998개 기업의 보통주 매수에 247억 달러를 지출해 자산 확대에 대한 버크셔의 열정을 보여주었습니다. 이러한 조치로 버크셔의 모든 사업체에 대한 소유권을 5.2퍼센트 증가시켰습니다.

찰리와 제가 오랫동안 권고한 기준에 따라, 우리는 그러한 매수가 주주들의 주당 내재가치를 높이고 버크셔에 닥칠 수 있는 기회나 문제에 대한 충분한 자금을 남겨둘 것이라고 믿었기 때문에 그러한 매수를 했습니다.

우리는 결코 버크셔 주식을 단지 어떤 가격이라는 이유로 자사주를 매입해야 한다고 생각하지는 않습니다. 저는 미국 CEO들이 가격이 폭락했을 때보다는 가격이 올랐을 때 자사주 매입에 더 많은 회사 자금을 사용했다는 당혹스러운 기록을 가지고 있기 때문에 그 점을 강조합니다. 우리 접근 방식은 정반대입니다.

애플에 대한 버크셔의 투자는 버크셔의 자사주 매입 전략의 힘을 생생하게 보여줍니다. 당사는 2016년 후반부터 Apple 주식을 매입하기 시작했으며 2018년 7월 초까지 Apple 주식 10억 달러 이상을 보유했습니다.

그렇게 말하는 저는 버크셔 일반 회계에 보유된 투자를 참고하고 있으며, 이후에 매각된 아주 작은 개별적인 애플 주식은 제외해 관리하고 있습니다.

저희가 2018년 중반 애플 주식 매입을 끝냈을 때, 버크셔 일반 회계는 애플 지분 5.2%를 소유하고 있었습니다. 그 지분 매입 비용은 360억 달러였습니다. 그 이후, 매년 약 7억 7천 5백만 달러의 정기 배당금을 누리고 있으며, 2020년에는 일부 지분을 매각해 110억 달러의 추가 이익을 얻었습니다.

이러한 일부 지분 매각에도 불구하고 현재 애플 지분 5.4%를 보유하고 있습니다. 이러한 증가는 전혀 비용이 들지 않았습니다. 왜냐하면 애플은 지속적으로 자사주를 매입, 소각했기 때문에 유통 주식수가 상당히 줄어들었기 때문입니다.

하지만 그것은 좋은 소식의 전부는 아닙니다. 왜냐하면 우리 또한 지난 2년 반동안 버크셔 자사주을 매입했기 때문에, 여러분은 이제 2018년 7월에 비해서 애플 자산과 미래 수익 10%이상을 간접적으로 보유하게 되었습니다.

이 기분 좋은 역학은 계속됩니다.

버크셔는 지난 연말부터 더 많은 자사주를 매입했으며, 향후 주식 수가 더욱 더 줄어들 가능성이 있습니다. 애플은 자사주 매입 의사를 공개적으로 밝히기도 했습니다. 이러한 (유통 주식 수)감소가 발생함에 따라, 버크셔 주주들은 당사의 보험 그룹과 BNSF 및 BHE에 대한 더 큰 지분을 보유할 뿐만이 아니라 애플에 대한 간접 소유권도 증가할 것입니다.

자사주 매입의 수학은 천천히 연마되지만 시간이 지남에 따라 강력해질 수 있습니다. 이 프로세스는 투자자들에게 지속적으로 확장되는 우수한 비즈니스 부분을 소유할 수 있는 간단한 방법을 제공합니다.

그리고 매 웨스트(Mae West)가 우리에게 확신시켰듯이, “좋은 일이 너무 많을 수 있습니다. … 멋진 일입니다.”

두 도시의 이야기, A Tale of Two Cities

성공담은 미국 전역에 걸쳐 풍부하게 존재합니다.

우리나라가 탄생한 이래로 아이디어와 야망, 그리고 종종 적은 자본만을 가진 개인들이 새로운 것을 창조하거나 오래된 것에 대한 고객의 경험을 개선함으로써 꿈을 넘어 성공했습니다.

1972년 웨스스 코스트의 시즈캔디 투자

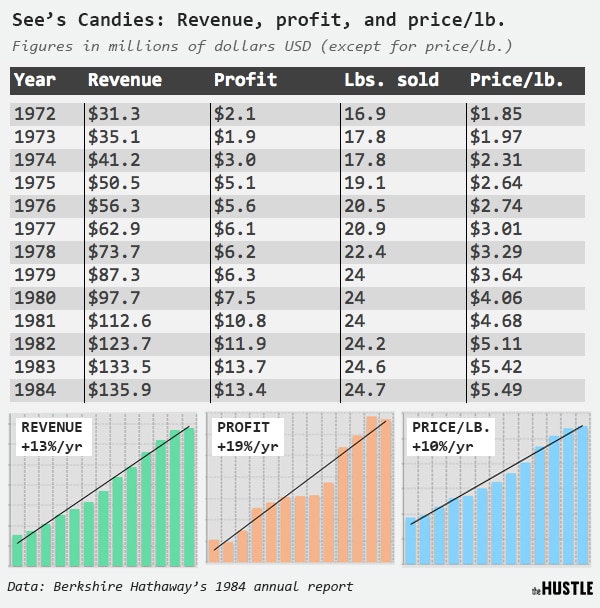

찰리와 저는 이 많은 사람들 또는 가족들과 합류하기 위해 미국 전역을 여행했습니다. 1972년 우리는 웨스트 코스트에서 시즈 캔디사를 인수하면서 정형화된 비즈니스를 시작했습니다.(we began the routine)

100년 전, Mary See는 그녀가 특별한 레시피로 발명했던 오래된 제품을 판매하기 시작했습니다. 그녀의 사업 계획에 추가된 것은 는 친절한 영업 사원들을 고용한 기이한 매장(quaint stores) 이었습니다.

로스앤젤레스의 첫번째 매장은 서부 지역으로 퍼져 결국 수백개의 매장으로 늘어 났습니다. 오늘날, Mary See의 제품은 수천 명의 남녀들에게 평생 고용을 제공하는 동시에 고객을 기쁘게 하고 있습니다.

버크셔의 일은 단순히 회사의 성공에 간섭하지 않는 것입니다. 기업이 필수적이지 않은 소비자 제품을 제조하여 배포할 때, 고객은 최고의 상사입니다.

100년이 지난 후에도 버크셔에 대한 고객들의 메시지는 분명합니다. “내 사탕을 엉망으로 만들지 마세요.”

워싱턴 DC

미 대륙을 가로질러 워싱턴 DC로 움직여 보시죠.

1936년 레오 굿윈(Leo Goodwin)과 그의 아내 Lillian은 자동차 보험을 훨씬 더 저렴한 가격에 직접 판매할 수 있다고 믿었습니다. 10만 달러를 마련한 이 부부는 당시 자본금 1,000배 이상의 거대 보험사를 인수했습니다.

Government Employees Insurance Company(공무원 보험 회사, 나중에 GEICO로 줄여 부르게 됨)가 이렇게 만들어 졌습니다.

운 좋게도, 저는 70년 전에 이 회사의 잠재력을 알게 되었습니다. 순식간에 저의 마음을 사로잡았습니다. 결국 버크셔는 이 GEICO 지분을 100% 인수했습니다. 창사 84년에 지난 이 회사는 여전히 창업자 Leo와 Lillian의 비젼을 지속적으로 미세 조정하면서 유지하고 있습니다.

하지만 이 회사 규모에 변화가 있었습니다. 창업 첫 해, 1937년에 GEICO는 238,288 달러를 취급했습니다. 그리고 작년에 그 수치는 350억 달러였습니다.

National Impension

오늘날, 많은 금융, 미디어, 정부, 그리고 테크 기업들이 해안 지역에 위치해 있기 때문에, 미국 중부에서 일어나는 많은 기적들을 간과하기 쉽습니다. 우리 나라 전체에 존재하는 재능과 야망에 대한 놀라운 그림을 제공하는 두 개의 커뮤니티에 집중해 보겠습니다.

제가 오마하에서 시작하는 것은 놀랄 일이 아닙니다.

1940년, 오마하 중앙 고등학교를 졸업한 잭 링왈트(Jack Ringwalt)는 12만 5천 달러의 자본으로 재산 및 상해 보험 회사(Property & Casualty Insurance Company)를 설립하기로 결정했습니다.

잭의 꿈은 터무니없는 것이었습니다. 다소 거만하게 국가 배상(National Impension)이라고 이름붙인 그의 상품은 풍부한 자본으로 운영되는 거대 보험사들과 경쟁해야 했습니다.

또한, 이러한 경쟁업체들은 자금이 풍부하고 오랬동안 운영된 지역 대리점들로 구성된 전국적인 네트워크를 통해 확고히 자리를 잡고 있었습니다.

Jack의 계획에 따르면, National Impension은 어떤 기관이든지 이를 수락한 지정된 모든 기관을 활용하고 결과적으로 사업 인수 시 비용 이점을 누릴 수 없습니다.

이러한 엄청난 핸디캡을 극복하기 위해서 National Impension은 당시 거대 경쟁업체들이 중요하지 않게 여겼던 “odd-ball” 리스크(코로나 팬데믹과 같은 에측하기 힘든 재해와 같은 위험)에 초점을 맞췄습니다. 그리고, 아마도, 그 전략은 성공했을 것입니다.

잭은 정직하고, 약삭 빠르고, 호감도 있고, 약간은 기발했습니다. 그리고 그는 특히 규제자들을 싫어했습니다.

그는 규제 기관의 감독에 주기적으로 짜증을 내면서 회사를 팔고 싶은 충동을 느꼈을 것입니다.

다행히도 그럴 때 한 번은 우리가 근처에 있었습니다. 잭은 버크셔에 합류하는 것을 좋아했고, 1967년 단 15분만에 인수 절차를 마누리할 수 있습니다. 저는 한번도 감사를 요청한 적이 없습니다.

오늘날 National Impension은 세계에서 유일하게 어떤 거대한 위험도 보장할 준비가 되어 있는 회사입니다.

그리고, 네, 버크셔 본사에서 몇 마일 떨어진 오마하에 본사를 두고 있습니다.

Nebraska Furniture Mart

수년 동안, 우리는 오마하 패밀리로부터 4개 사업체를 추가 인수했습니다. 그 중 가장 잘 알려진 곳은 네브래스카 가구 마트(Nebraska Furniture Mart, NFM)입니다. 이 회사 설립자인 로즈 블럼킨(Rose Blumkin, “Mrs. B”)은 1915년 러시아에서 시애틀로 이민을 왔습니다.

러시아 이민자로서 그녀는 영어를 읽거나 말할 수 없었습니다. 그녀는 몇년 후 오마하에 정착했고 1936년까지 모은 2,500달러로 가구 가게를 시작했습니다.

경쟁업체와 공급업체들은 그녀를 무시했습니다. 한동안 그들의 판단이 옳은 것 같았습니다. 제2차 세계 대전으로 그녀는 사업을 정체시켰고 1946년 말, 회사의 순자산은 겨우 72,264 달러에 불과했습니다. 현금은 계약금과 계약금 둘 다 합쳐서 50달러에 불과했습니다.

그러나 여기 1946년 수치에는 매우 귀중한 자산 중 하나가 기록되지 않았습니다. 블럼킨 부인의 외아들인 루이 블럼킨은 미군에서 4년 복무 후 이 회사에 다시 들어갔습니다.

루이 를럼킨은 노르망디의 오마하 해변에서 싸웠고, 불게 전투에서 입은 부상으로 퍼플 하트 훈장을 받았고, 마침내 1945년 11월에 고향으로 돌아왔습니다.

로즈 블럼킨 부인과 그의 아들 루이 블럼킨이 재결합하면서 네브래스카 가구 마트(Nebraska Furniture Mart, NFM)는 중단하지 않고 새로운 회생의 기회를 찾았습니다. 꿈을 이루기 위해 모자는 밤낮 주말을 잊고 일했습니다. 그 결과 소매업으로 기적이 일어났습니다.

1983년까지, 이 두 사람은 6천만 달러 가치의 사업을 만들었습니다. 그 해, 제 생일날, 버크셔는 별고 감사(audit) 없이 NFM 지분 80%를 인수했습니다.

저는 블럼킨 가족들에게 사업을 맡겼고, 그들의 3, 4세대가 이어서 오늘날 그렇게 하고 있습니다. 주목해야 할 것은, 로즈 블럼킨 부인은 103세 – 찰리와 제가 보기엔 이 연령은 터무니없이 이른 은퇴 연령이었습니다. -까지 매일 일을 했다는 것입니다.

NFM은 현재 미국에서 가장 큰 3개의 홈퍼니싱 매장을 보유하고 있습니다. 각 매장은 2020년에 매출 신기록을 세웠습니다. 코로나 팬데믹으로 NFM 매장이 6주 이상 문을 닫았음에도 불구하고 이 성과를 달성한 것이죠.

이 이야기의 포스트스크립트에는 다음과 같은 내용이 있습니다. 로즈 블럼킨네 대가족이 명절 식사를 위해 모였을 때, 그녀는 항상 먹기 전에 노래를 불러달라고 했습니다.

이제 동쪽으로 이동하여 테네시에서 세 번째로 큰 도시인 녹스빌로 이동하겠습니다.

버크셔는 그곳의 회사 중 Clayton Homes(100 % 소유)와 Pilot Travel Centers (현재 38 % 소유, 2023 년 80%로 목표)라는 두 주목할만한 회사를 소유하고 있습니다.

각 회사는 테네시 대학교를 졸업하고 녹스빌에 머물렀던 청년에 의해 시작되었습니다. 의미있는 자본이나 부유한 부모도 없었습니다.

하지만 어때요?

오늘날 Clayton과 Pilot은 각각 연간 10억 달러 이상의 세전 이익을 올리고 있습니다. 그들은 약 47,000명을 고용하고 있습니다.

짐 클레이튼(Jim Clayton)은 여러 비즈니스 벤처를 거쳐 1956년에 클레이톤 홈즈(Clayton Homes)를 설립했고, 하슬람(Haslam)은 1958년에 6,000달러에 주유소를 매입해 Pilot Travel Centers를 시작했습니다. 이후 이들은 같은 열정, 가치관 그리고 두되를 가진 아들을 사업에 끌어 들였습니다. 때로는 유전자에 마법이 있습니다.

현재 90세인 하슬람은 최근 짐 클레이튼 아들 케빈이 하슬람에게 Pilot Travel Centers의 지분 상당 부분을 버크셔에 팔도록 장려했는지를 설명하는 책을 저술했습니다.

모든 소매 업체는 만족한 고객이 매장의 최고 영업 사원이라는 것을 알고 있습니다. 기업이 손을 바꾸는 경우에도 마찬가지입니다.

다음에 녹스빌이나 오마하 위를 비행할 때는 클레이튼, 하슬람, 블럼킨즈 뿐만 아니라 우리 나라 각지를 가득 채운 성공한 기업가들의 군대에도 경의를 표하세요.

이러한 기업들이 그들의 잠재력을 발휘하기 위해서는 1789년에 만들어진 독특한 실험인 번영을 위한 미국의 틀(America’s framework for prosperity)이 필요했습니다..

그 결과 미국 창건자들이 추구하는 기적을 성취하기 위해 짐 클레이튼(Jim Clayton), 짐 하슬람(Jim Haslam), 로즈 블럼킨(Rose Blumkin), 잭 링왈트(Jack Ringwalt)와 같은 시민들이 필요했습니다.

오늘날, 많은 사람들은 전 세계에 걸쳐 유사한 기적을 만들어내고, 인류 전체에 혜택을 주는 번영의 확산을 만들어냅니다. 그러나 232년의 짧은 생존 기간 동안, 미국처럼 인간의 잠재력을 발휘할 수 있는 인큐베이터는 없었습니다.

몇 가지 심각한 중단에도 불구하고, 우리 나라의 경제 발전은 숨막힐 정도입니다. 그 외에도, 우리는 “더 완벽한 연합”이 되겠다는 헌법상의 열망을 간직하고 있습니다. 그 전선의 진행은 느리고, 고르지 못하며, 종종 낙담하기도 합니다. 하지만 우리는 앞으로 나아갔고 앞으로도 그럴 것입니다.

우리의 확고한 결론 : 절대 미국에 베팅하지 마세요.

후략….

버크셔 연간 보고서

워런 버핏 관련 참조

#1. 워렌 버핏의 연례 주주 서신에서 배우는 24가지 교훈, 이끄는 글

#2. 경영진 보상에 대해서(Executive compensation)

#3. 주식을 소유한다는 것(Stock ownership)

#4. 시장 변동성(Market volatility)

#5. 투자 전략(Investment strategy)

#6. 가치 투자(Value investing)

#7. 글로벌 경제학(Global economics)

#8. 경영(Management)

#9. 기업 문화(Company culture)

#10. 부채에 대해(Debt)

새롭게 뉴스레터를 시작했습니다.

1️⃣ 주식 등 투자 정보 : 기업 분석, IB 투자의견 등 투자 관련 내용

..... 테슬라 실적 및 IB들의의 테슬라 투자의견

2️⃣ 사례 및 트렌드 : 사례연구와 트렌드 관련 괜찮은 내용

.....유튜브와 경쟁대신 구독 전환한 비디오 플래폼 비메오 사례