월스트트저널은 코로나 팬데믹 이후 미국 유통이 어떻게 변했는지를 간략히 살펴볼 수 있도록 코로나 이후 미국 유통 변화에 대해 공개된 데이타와 조사 데이타를 기반으로 인사이트 넘치는 그래프를 동원해 설명하는 기사를 냈습니다.

코로나 팬데믹이 유통 및 소비자에게 미치는 영향에 대해서는 수많은 정보가 있었기에 여기서 소개하는 내용은 새로운 것은 아닙니다.

그렇지만 여기서 소개하는 월스트리트저널 기사는 미국 유통 변화를 명확하게 보여 주는 잘 정리된 그래프와 변화 핵심을 쉽게 이해할 수 있는 잘 정리된 설명으로 모범이 될만하기 때문에 여기서 소개해 봤습니다.

월스트리트저널 기사를 그대로 번역하고 그래프도 그대로 가져왔으며 일부 필요하다고 생각되는 그래프 몇 가지는 맥락에 맞추어 추가했습니다.

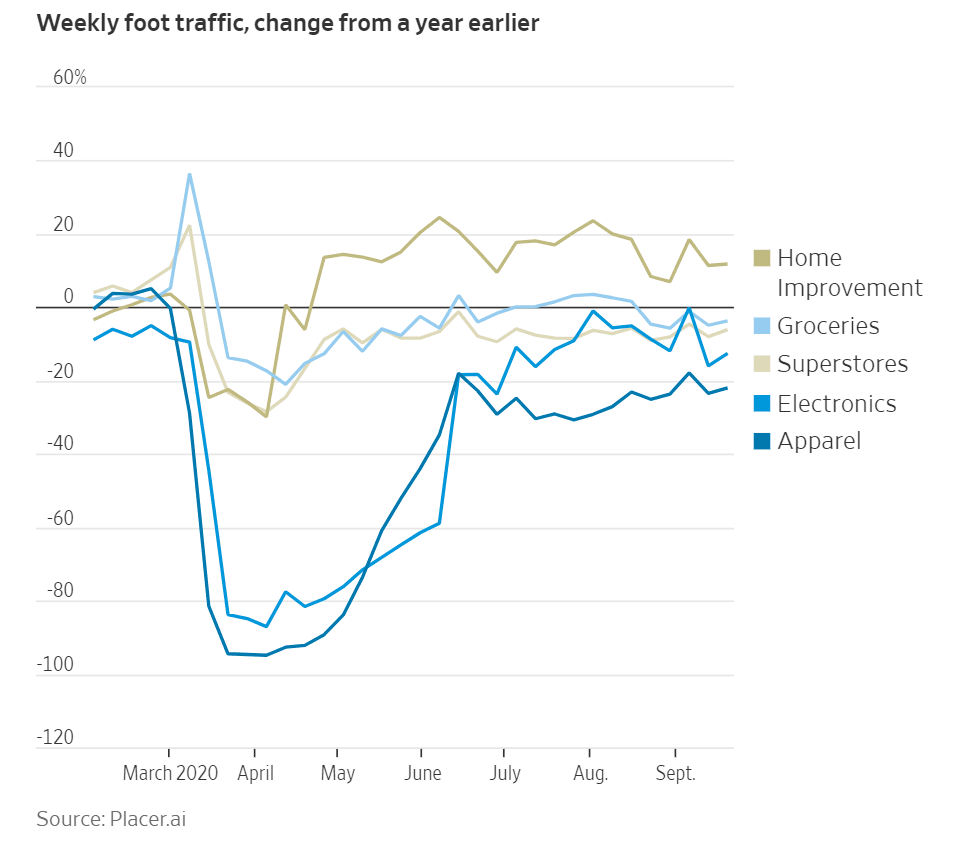

코로나 팬데믹은 미국 유통 업계에 커다란 변화를 가속화시켰습니다. 오프라인 매장을 방문하는 사람들이 줄면서 매장 트래픽이 크게 줄었습니다.

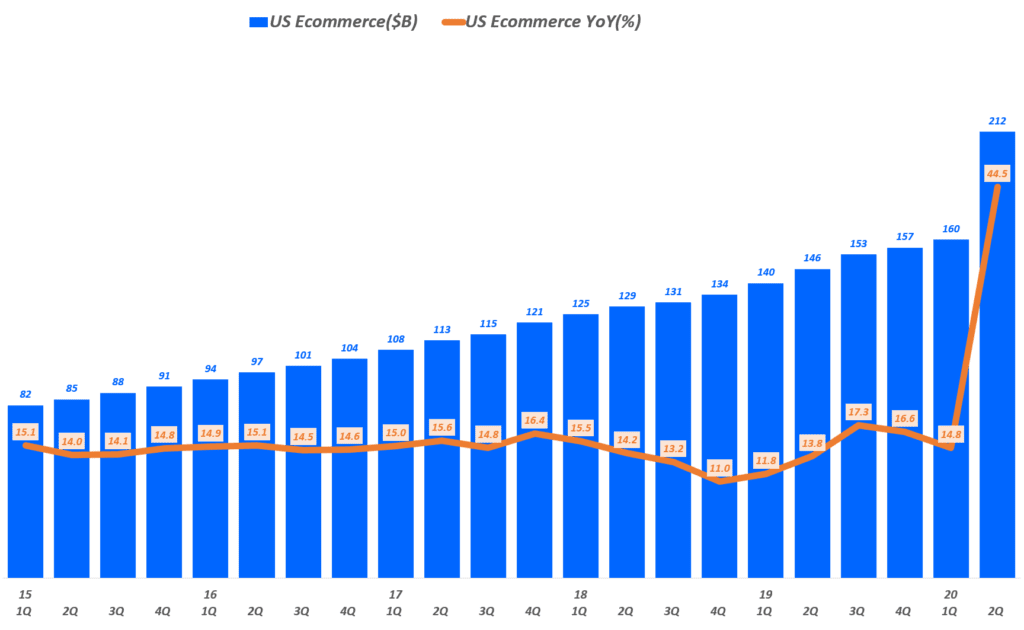

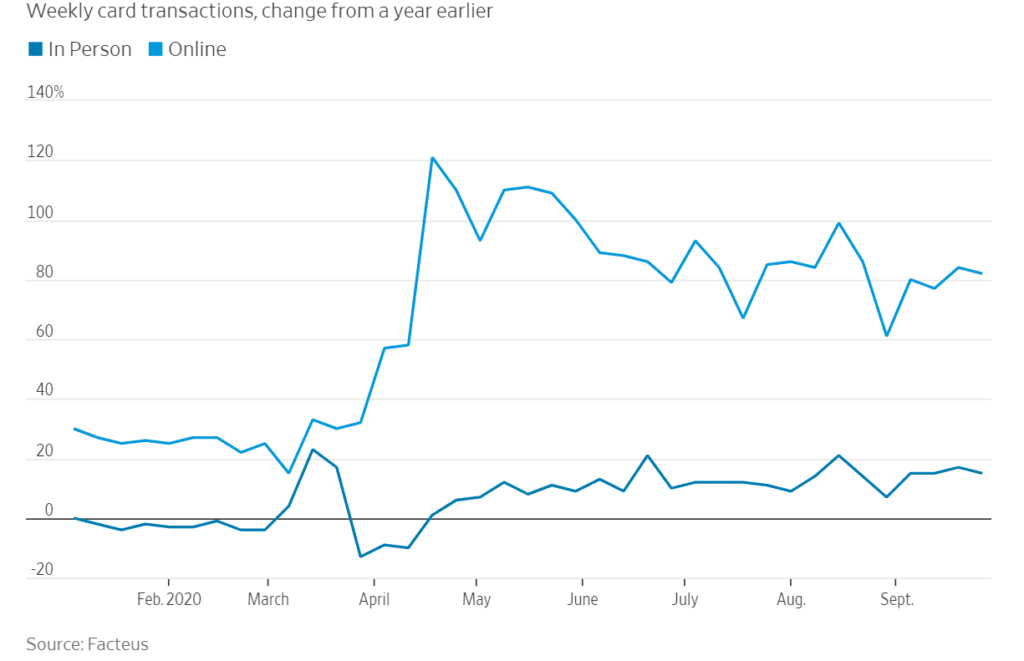

대신 온라인쇼핑이 증가하면서 온라인 신용카드 거래가 급증했습니다. 미국 상무부에 따르면 20년 2분기 이커머스 매출은 2019년 같은 기간에 비해 44.5% 증가했으며 미국 전체 소매 판매의 16%를 차지했습니다.

미국 많은 도시들과 주들이 5월에 봉쇄 조치를 풀고 오프라인 매장들이 오픈하기 시작하면서 소비자 지출은 증가했지만, 일부 제품 카테고리들만이 회복할 수 있었습니다.

수많은 홈 데코 업체와 식료품점에서 판매, 수익 그리고 고용이 증가하고 있습니다. 그렇지만 수많은 의류 판매업자들이 직원을 감원하고 가게 문을 닫았습니다.

소비자 트래픽 분석 업체인 Placer.ai의 모바일 위치 데이터에 따르면 7월부터 9월 둘째 주까지의 주간 트래픽이 1년 전 같은 기간에 비해 평균 14% 감소했다고 합니다

온라인쇼핑 증가

이번 코로나 팬데믹은 마지막까지 이커머스에 거부감을 가지고 있던 사람들을 온라인쇼핑 전선에 동참하도록 만들었습니다.

금융데이터 업체 팩테우스(Facteus)가 집계한 주간 거래량에 따르면 4월 초부터 신용카드와 직불카드를 이용한 온라인 거래는 매달 평균 88%씩 증가했습니다.

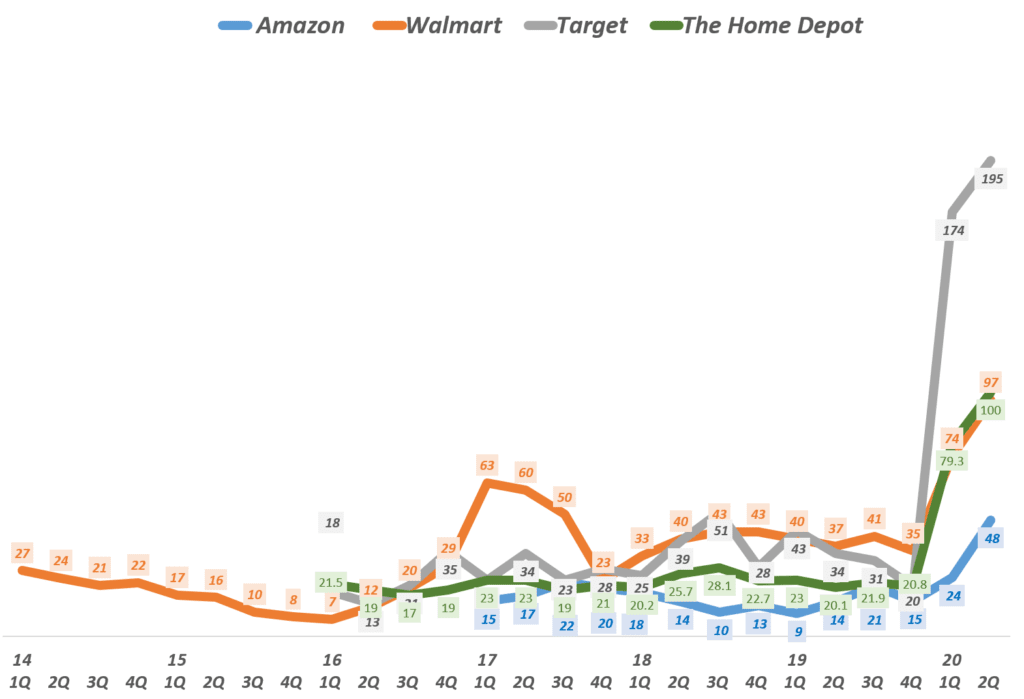

홈디포는 2분기에 온라인 매출이 두 배로 늘었다고 발표했습니다. 딕스 스포츠 용품회사는 같은 기간 온라인 매출이 세 배 가까이 증가했다고 말했습니다.

20년 2분기 미국의 주요 유통들의 이커머스 성장률 추이를 비교한 그래프입니다. 이번 코로나 팬데믹을 맞아 유통마다 엄청난 이커머스 성장률을 보였습니다.

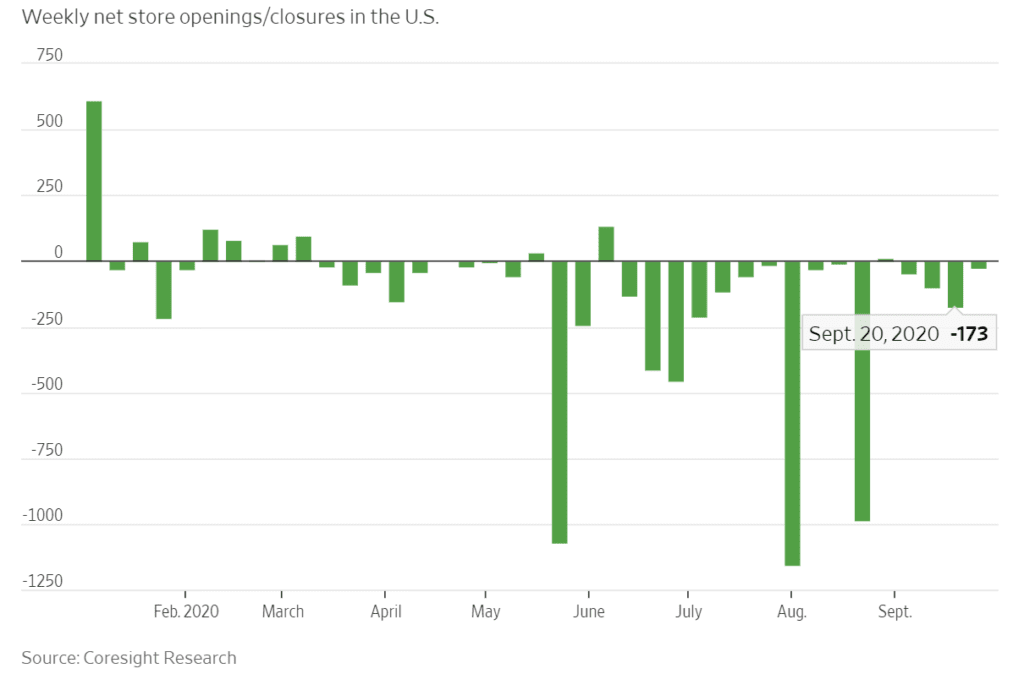

오프라인 매장 폐쇄 급증

J.C. Penne, Neiman Marcus Group,GNC Holdings, Brooks Brothers와 같은 대형 소매업체가 파산 보호 신청을 했고 업체별로 수백개 매장이 문을 닫았습니다.

지난 4월이후 미국에서 약 5천 개의 매장이 문을 닫았습니다. Coresight Research에 따르면 같은 기간 동안 새로 문을 연 매장은 680개에 불과했습니다.

올 8월에만 거의 2,200개의 소매점이 문을 닫았고 겨우 14개의 소매점만이 새로 문을 열었습니다.

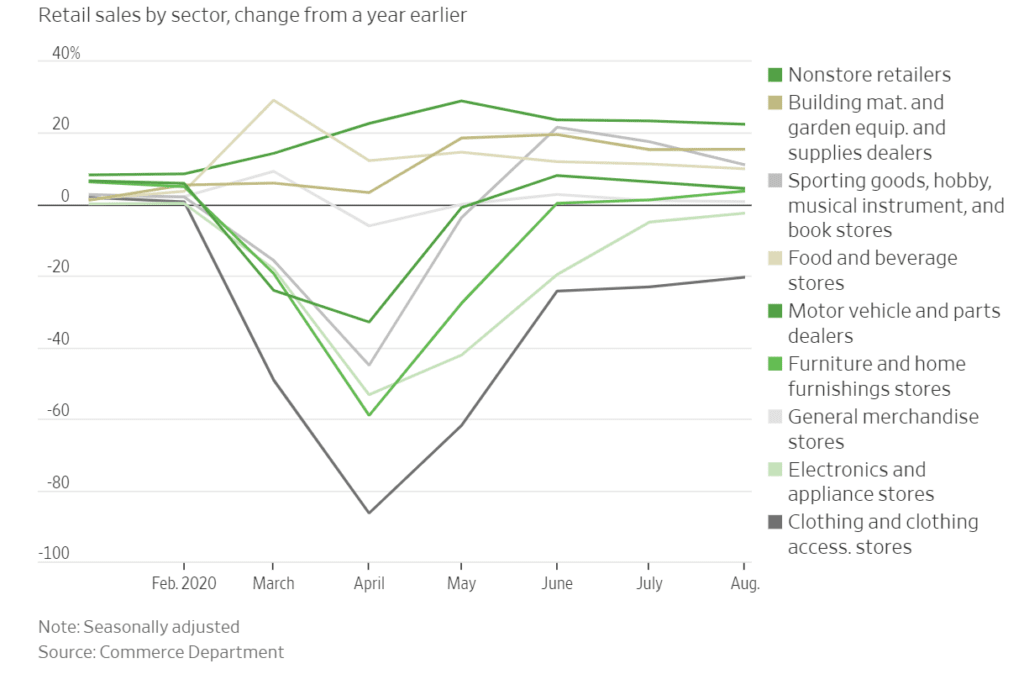

리테일 판매는 섹터별 커다란 차이

미 상무부 월별 자료에 따르면, 미국의 소매 판매는 5월 말부터 꾸준히 증가하고 있지만, 몇몇 부문은 여전히 어려움을 겪고 있습니다.

온라인이 비점포 소매업종은 3~8월 평균 22.6%가 증가해 코로나 팬데믹 이후 가장 높은 증가율을 보였습니다.

온라인 식료품점은 지난 3월 315 성장해 가장 높은 성장을 기록했으나 그 이후 증가세는 둔화되었습니다.

스포츠 용품 매장은 대부분의 매장보다 빠르게 회복되어 2019년 판매량을 넘어섰지만, 7월과 8월에는 성장이 둔화되었습니다. 그러나 의류 매장은 3월 이후 월평균 44% 매출이 감소하는 등 회복되지 않고 있습니다.

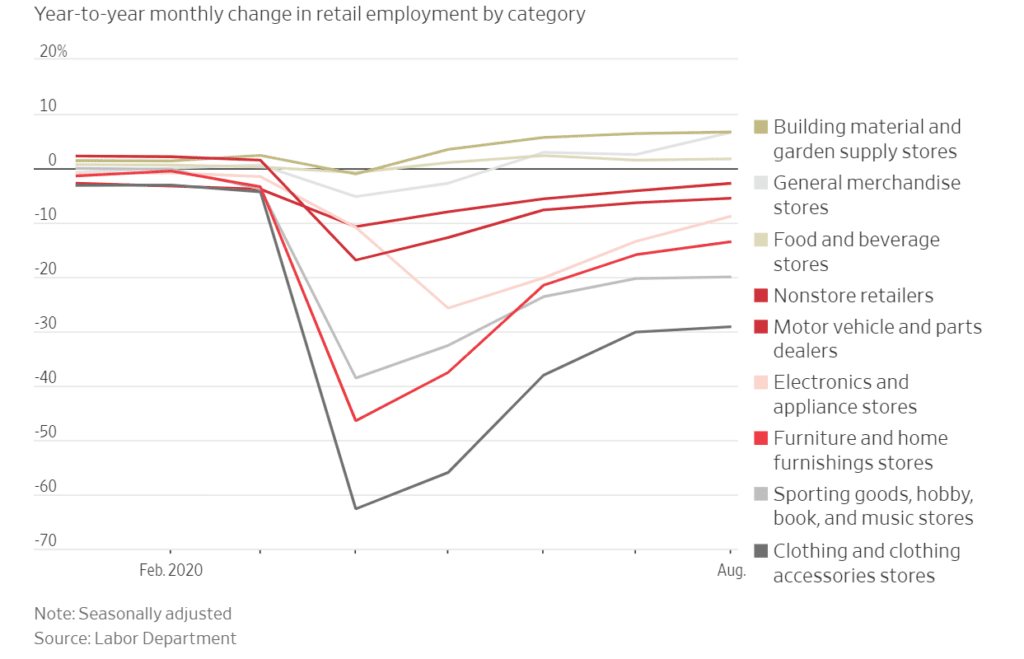

리테일 고용 부진

실업급여 청구 건수는 지난주 87만 건으로 줄어들지 않고 있고, 노동시장 회복 모멘텀을 잃어버린 것 같습니다.

소매업은 일자리 감소가 영구적으로 지속될 수 있는 한 분야입니다. 노동부 월별 자료에 따르면 6월 이후 월평균 17% 가까이 매출이 증가했음에도 불구하고 스포츠용품 소매업체들의 고용은 작년 8월보다 20% 낮은 것으로 나타났습니다.

의류매장은 2019년 같은 달과 비교해 7월 29% 가까이 감소하는 등 고용률이 가장 나빴습니다. 가장 최근 실적 발표에서 메이시스는 3,900명의 직원을 감원했다고 말했습니다.

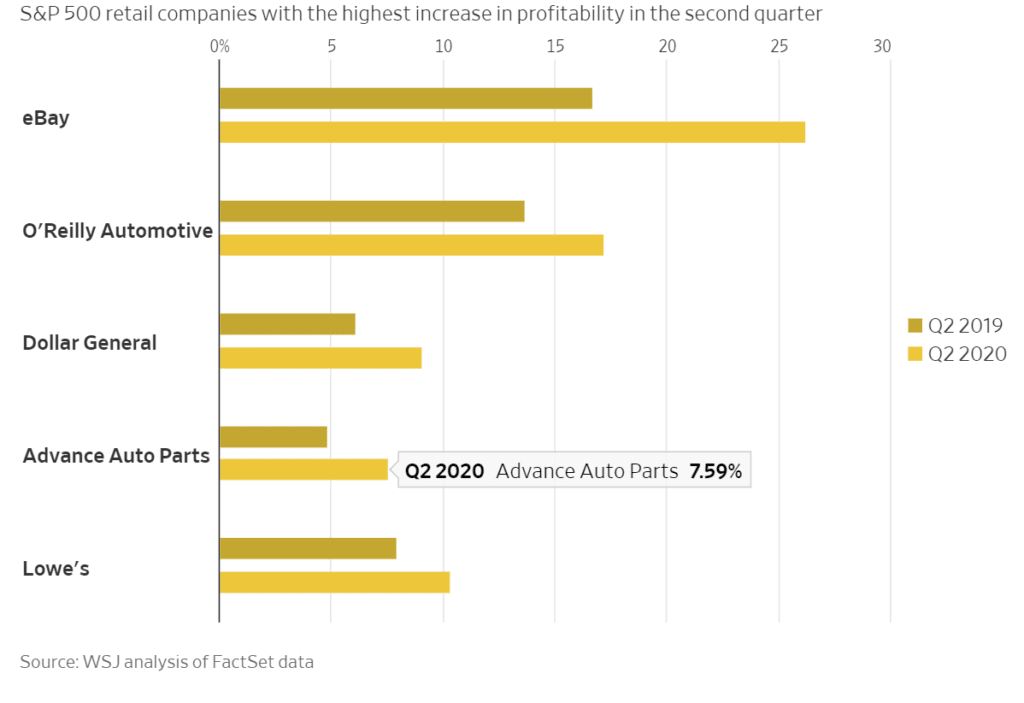

이익 변화

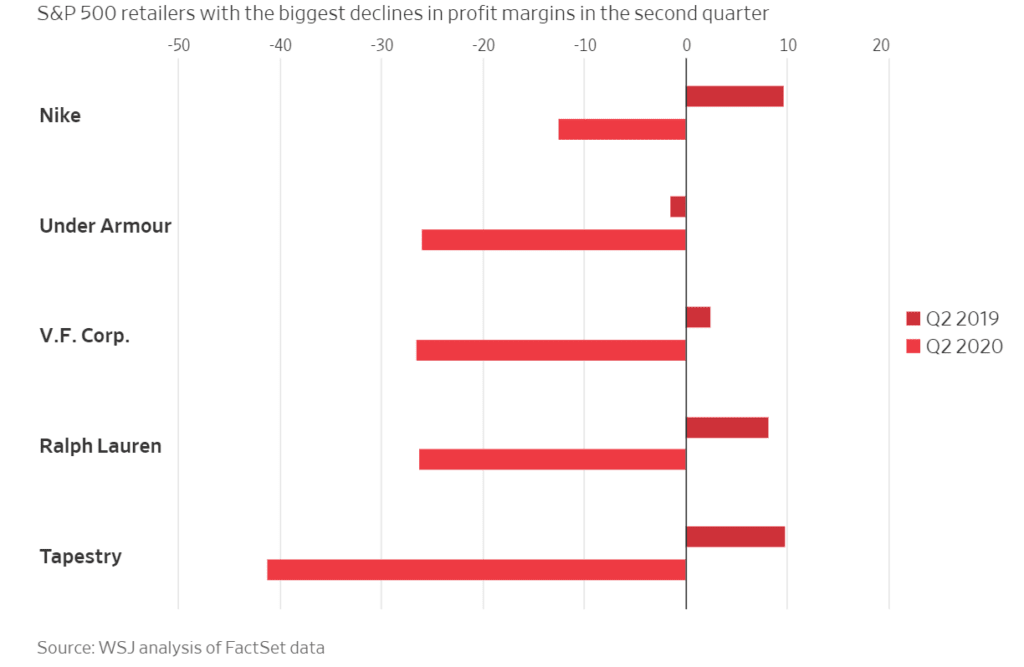

코로나 팬데믹으로 소비자 습관의 급격한 변화로 S&P 500에 속한 소매 기업들의 수익이 크게 변했습니다.

이베이 2분기 수익률은 작년 같은 기간과 비교했을 때 지금까지 가장 큰 폭으로 상승했습니다. 또한 자동차와 할인 체인들은 코로나 팬데믹으로 운영 비용이 크게 증가했음에도 불구하고 수익성이 크게 증가했습니다.

Pandemic Boost

아래는 S&P 500기업 중 코로나 팬데믹에도 불구하고 오히려 이익이 증가한 유통업체들입니다.

Pandemic Bust

반면 아래 S&P 500 기업들은 코로나 팬데믹으로 영업이익이 크게 감소한 기업들입니다. 여기에는 나이키를 비롯해 Tapestry와 같은 명품업체들이 포함되어 있습니다.

참고

새롭게 뉴스레터를 시작했습니다.

1️⃣ 주식 등 투자 정보 : 기업 분석, IB 투자의견 등 투자 관련 내용

..... 테슬라 실적 및 IB들의의 테슬라 투자의견

2️⃣ 사례 및 트렌드 : 사례연구와 트렌드 관련 괜찮은 내용

.....유튜브와 경쟁대신 구독 전환한 비디오 플래폼 비메오 사례