여기에서는 분기별 태블릿 수요 분석 및 태블릿 점유율 분석 자료를 분기 시계열로 볼 수 있도록 분기 분석 자료를 모아서 보여주려고 합니다.

21년 2분기 태블릿 수요 및 태블릿 점유율 분석

IDC(International Data Corporation)가 발표한 21년 2분기 태블릿 출하량에 기반한 태블릿 수요 및 업체별 태블릿 점유율 자료를 간단하게 정리해 봤습니다.

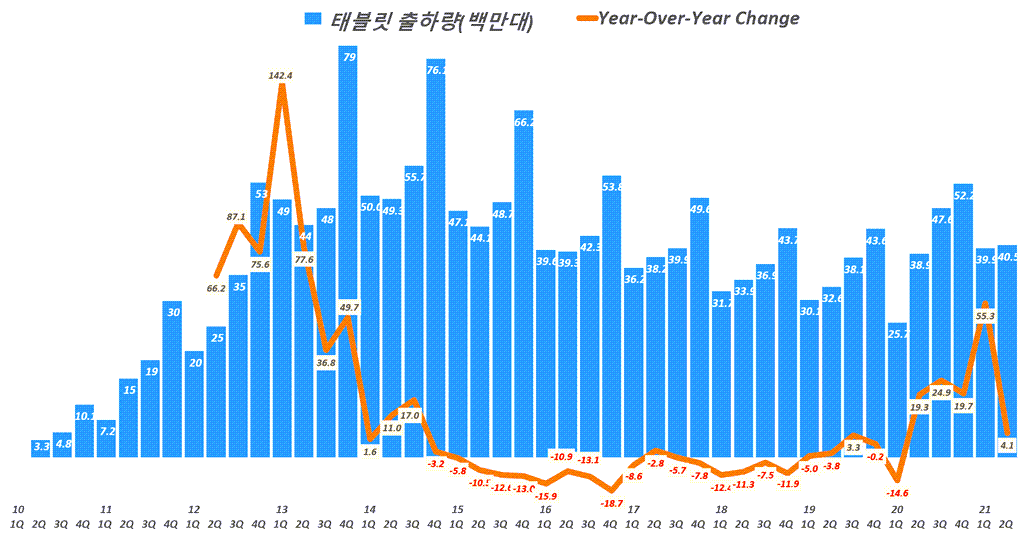

IDC에 따르면 21년 2분기 전 세계 태블릿 출하량은 4천 5십만대로 전년 비 4.2% 성장했습니다. 이는 코로나 팬데믹 이후 어느 정도 수요가 충족되면서 이번 분기에는 성장률이 다소 주춤해진 것으로 보입니다.

업체별로는 애플 아이패드 출하량 1천 2백 9십만대로 전년비 3.5% 증가했고, 삼성 태블릿 출하량은 8백만대로 전년비 13.3% 증가한 반면, 레노버는 64.5% 그리고 아마존 20.% 증가하는 등 상대적으로 높은 성장률을 보엿습니다.

21년 2분기 태블릿 수요

- 21년 2분기 태블릿 출하량 40.5백만대로 전년 동기 38.9백만대에 비해 4.2% 성장

이는 전 분기 출하량 39.9백만대에 비해서 1.5% 증가한 수준 - 태블릿 수요는 스마트폰 디스플레이가 6인치 후반대까지 커지면서 수요가 계속 감소해 왔음

- 하지만 코로나 팬데믹으로 원격교육 등등으로 다시 태블릿 수요가 급증해

2020년 2분기 이후 플러스 성장으로 전환해 분기 4천만대 수준으로 회복

| Company | 2Q21 Unit Shipments | 2Q21 Market Share | 2Q20 Unit Shipments | 2Q20 Market Share | Year-Over-Year Growth |

| Apple | 12.9 | 31.9% | 12.5 | 32.1% | 3.5% |

| Samsung | 8.0 | 19.6% | 7.0 | 18.0% | 13.3% |

| Lenovo | 4.7 | 11.6% | 2.9 | 7.4% | 64.5% |

| Amazon.com | 4.3 | 10.7% | 3.6 | 9.3% | 20.3% |

| Huawei* | 2.1 | 5.1% | 4.5 | 11.5% | -53.7% |

| Others | 8.5 | 21.0% | 8.4 | 21.7% | 0.7% |

| Total | 40.5 | 100.0% | 38.9 | 100.0% | 4.2% |

2분기 태블릿 점유율, 애플 31.9% > 삼성 19.8%

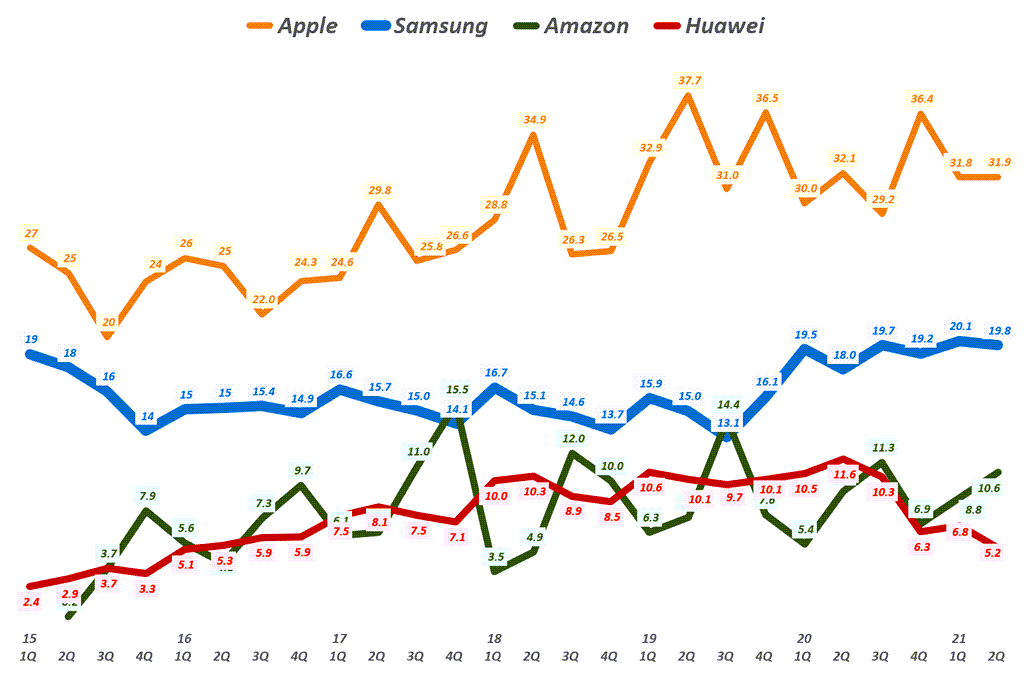

21년 2분기 애플 태블릿 점유율 31.9%로 여전히 1위를 굳건히 지키고 있고, 삼성은 19.8%로 1위 애플과 차이는 있지만 여전히 2위를 지키고 있습니다.

팬데믹 상황에서 점유율이 급락했던 아마존은 21년들어 어느 정도 다시 점유율이 상승해, 이번 21년 2분기에는 10.6%로 다시 10%대 점유율을 회복했습니다.

스마트폰과 함께 태블릿 사업에도 관심을 기울인 화웨는 20년 2분기 11.6% 점유율을 절정으로 하락하기 시작해 21년 2분기에는 5.2%까지 하락했습니다.

20년 3분기 태블릿 수요 및 태블릿 점유율 분석

이번에 나온 삼성 의 새로운 갤럭시 탭5e에 대해서 살펴보면서 간단히 태블릿 수요 및 점유율 추이를 그려보았습니다.

스마트폰이 점점 커지고 노트북이 점점 경량화되면서 태블릿의 자리가 점점 없어지기 때문에 수요는 17분기째 감소하고 있습니다.

더욱기 삼성등에서 이번에 폴더불 스마트폰이 원하는 퀄리티로 나온다면 태블릿의 자리는 점점 더 없어지지 않을까 싶기도 합니다.

삼성 폴더블폰은 7인치대로 나온다는 설이 있는데 그정도면 큰 위협은 못되겠지만 8~9인치까지 커버할 수 있다면 태블릿업계로서는 상당한 위협이 될 수 있을 것입니다.

태블릿 수요 추이 – 17분기 연속 감소

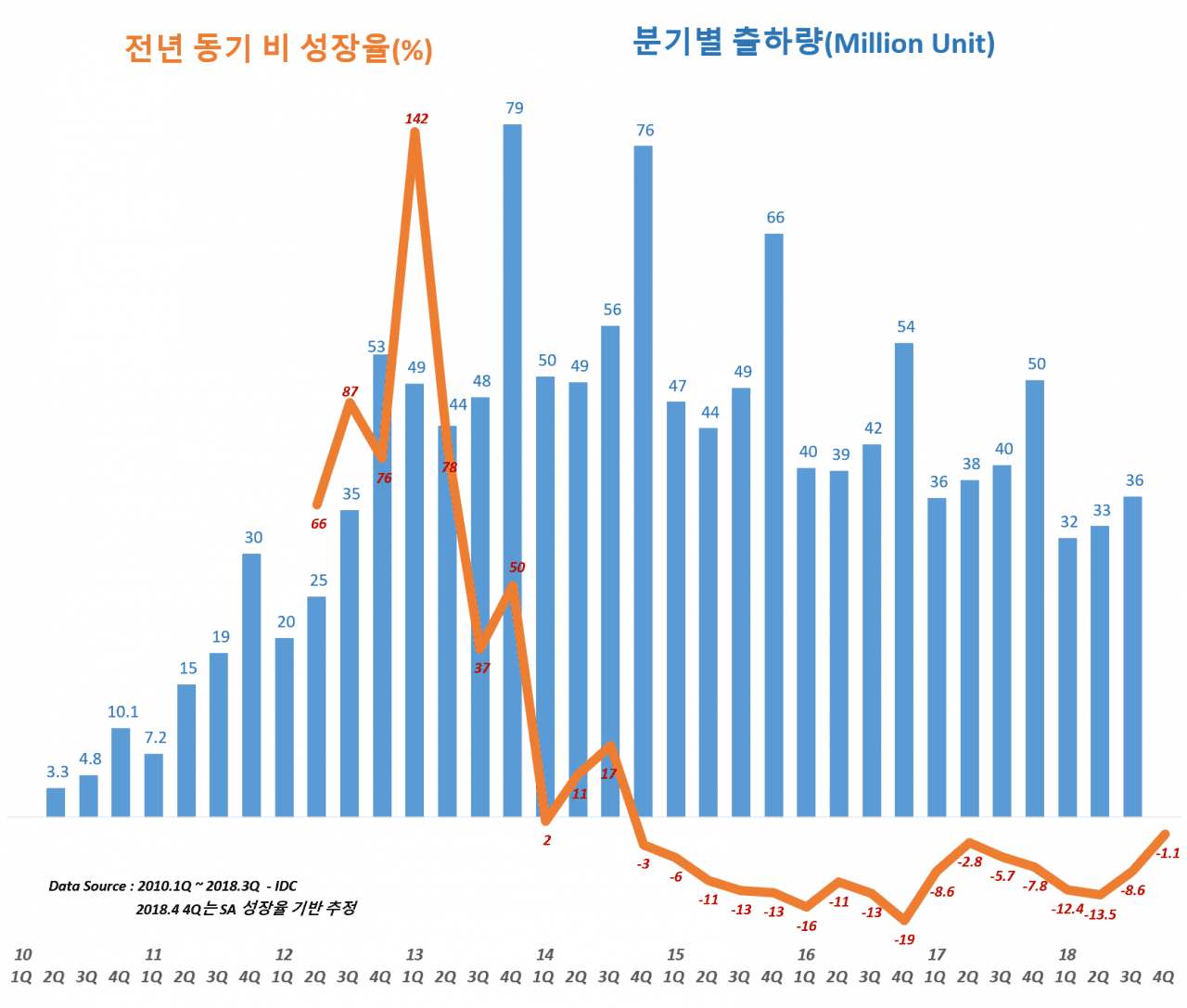

2010년 1분기부터 그려본 태블릿 출하량 추이입니다. 태블릿 수요는 이때부터 꾸준히 수요가 증가해 2013년 또는 2014년에 정점에 이룬 후 점차 감소하고 있습니다.

전년 동기 비로 살펴보면 2014년 4분기부터 감소하기 시작해서 17분기가 지난 2018년 4분기까지 지속해서 수요는 감소하고 있습니다. 다만 2018년에 들어서 감소폭이 조금은 줄어들고 있어서 2019년 또는 2020년에는 일정 수요가 유지되는 수준에서 정체되지 않을까 싶습니다.

참고로 위에 공유한 태블릿 출하량 그래프 중 2018년 4분기 데이타는 IDC 보고서가 오픈되지 않았기 때문에 SA 성장율을 기반으로 추정했습니다. 추후 IDC 데이타가 입수되면 업데이트 하도록 하겠습니다.

업체별 태블릿 점유율 추이

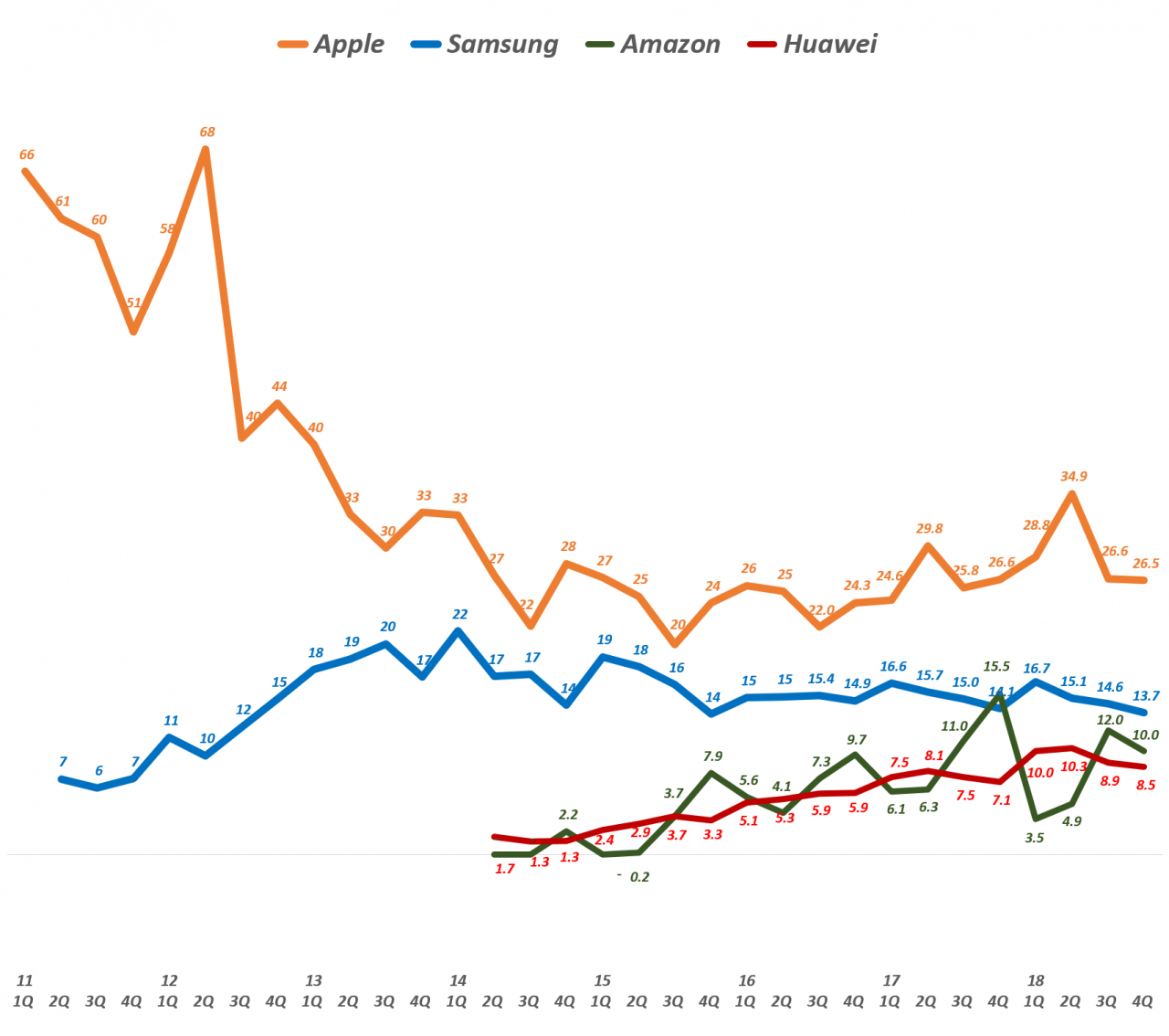

태블릿 시장에 애플은 한번도 1위를 넘겨본 적이 없을 정도로 정대적인 강자입니다.

애플은 태블릿 시장 형성 추기에는 60%이상 점유율을 보였지만 삼성을 비롯한 경쟁사들이 투자를 강화면서 애플 점유율도 20%대로 하락하기는 했지만 여전히 시장을 리딩하고 있습니다.

삼성은 빠른 추격자 전략을 통해서 점유율을 20%대까지 끌어올렸지만 다른 안드로이드 경쟁에 밀려 10%대 중반으로 밀렸습니다.

삼성이 스마트폰에서 아직까지도 20%이상 점유율을 유지하면서 전세계 스마트폰 1위를 유지하고 있지만 태블릿 시장에서는 다른 양상을 보이고 있습니다.

이 안드로이드 태블릿 진영내에서 가격 경쟁 요소를 상쇄할 차별화와 브랜드 파워를 만들지는 못하면서 안드로이드 태블릿의 절대 강자의 모습을 보여주비 못하고 있습니다.

태블릿 시장에서 특이한 것은 아마존의 행보입니다. 원래 아마존은 이북을 위한 킨들 태블릿으로 시작했지만 이제는 태블릿 시장에서 명실상부한 3위 업체로 뛰어 올랐습니다. 2017년 4분기에는 삼성을 제치고 2위까지 오르기도 했구요. 아직 화웨이와 치열한 3위 다툼을 하고 있지만 아마존의 사례는 상당히 독특합니다.

참고

20년 3분기 태블릿 점유율 및 태블릿 수요 by IDC

2017년 태블릿 시장 – 드러난 아마존의 무서움 그리고 점증하는 삼성의 위기

새롭게 뉴스레터를 시작했습니다.

1️⃣ 주식 등 투자 정보 : 기업 분석, IB 투자의견 등 투자 관련 내용

..... 테슬라 실적 및 IB들의의 테슬라 투자의견

2️⃣ 사례 및 트렌드 : 사례연구와 트렌드 관련 괜찮은 내용

.....유튜브와 경쟁대신 구독 전환한 비디오 플래폼 비메오 사례