애플이 기대를 뛰어넘는 놀라운 2018년 3분기(애플 회계년도로는 2018년 4분기 )실적을 발표했습니다. 매출이 거의 20% 늘고 이익은 무려 40%늘면서 매출과 이익이 모두 급증하는 아주 멋진 성과를 보여주었는데요.

그럼에도 불구하고 주식 시장에서는 향후 2018년 4분기 예측이 기대에 미치지 못하고 아이폰등의 제품 판매 정보를 앞으로는 제공하지 않겠다는 애플 발표에 부정적으로 반응하며 주가가 하락 모습을 보였습니다.

아래에서는 애플 주요 제품 및 서비스의 성과를 시계열 정보와 함게 살펴보도록 하겠습니다.

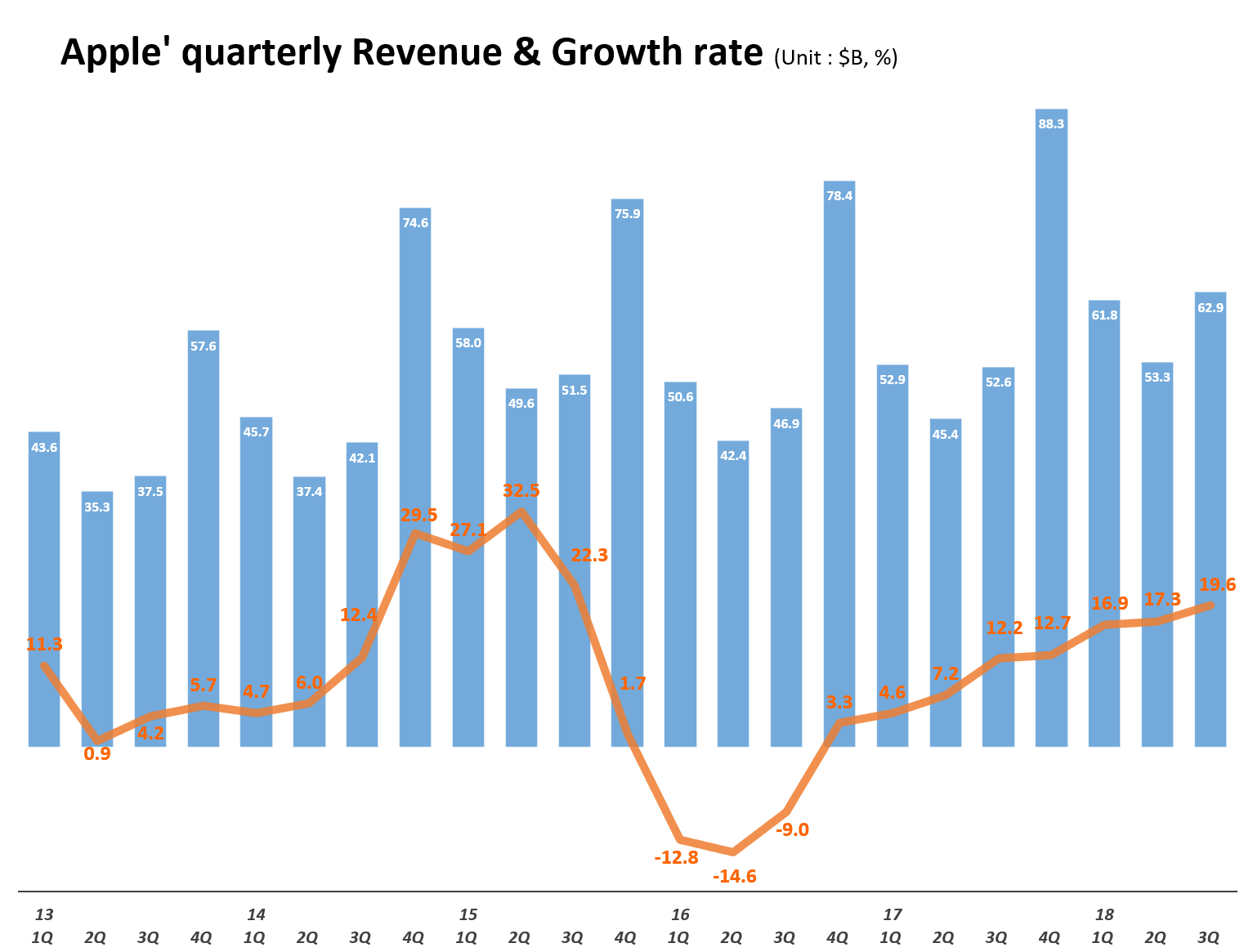

매출 20% 성장, 10분기 연속 성장율 상승

2018년 3분기 애플은 매출 629억 달러를 달성해 전년 동기 비 20% 성장했습니다. 이는 근래 12개 분기동안 가장 높은 매출 성장율이며, 지난 2016년 2분기이래 지속적으로 매출 성장율이 높아져온 트렌드를 이어오고 있습니다.

정말로 연간 매출이 2000억 달러를 넘는 거대 기업이 20%이상 성장을 지속할 수 있다는 것은 정말 놀라운 일이 아닐 수 없습니다. 아마존과 같은 혁신 기업 또는 신생 기업들만의 전유물로 알려진 전년 比 고성장이 애플과 같은 기업에서도 볼 수 있다는 점이 놀랍습니다.

더욱 놀라운 이익, 성수기 못지않은 이익을 내다.

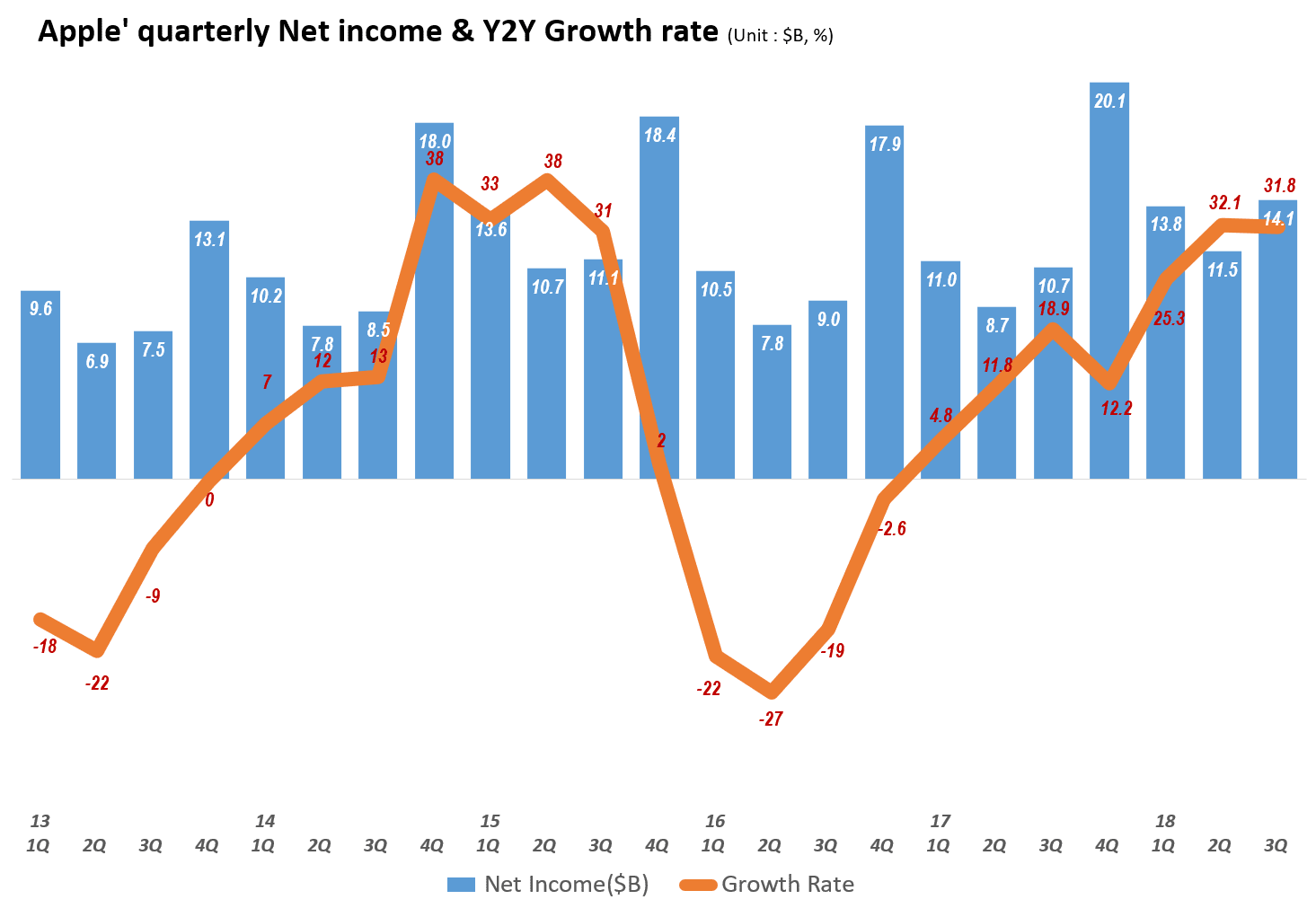

애플의 2018년 3분기 손익 실적을 살펴보면 더욱 더 놀라움을 금치 못하게 됩니다.

2018년 3분기 애플은 141억 달러의 당기 순이익을 거두었습니다. 이는 전년 비 32% 증가한 수준이며, 마찬가지로 2016년 2분기이래 9개 분기 연속 증가율이 높아져 왔습니다.

즉 매출 증가율보다 이익 증가율이 훨씬 가파랐다는 것입니다. 솔직히 순이익율 증가율을 지속적으로 30%이상 유지하는 회사가 그리 흔할까요?

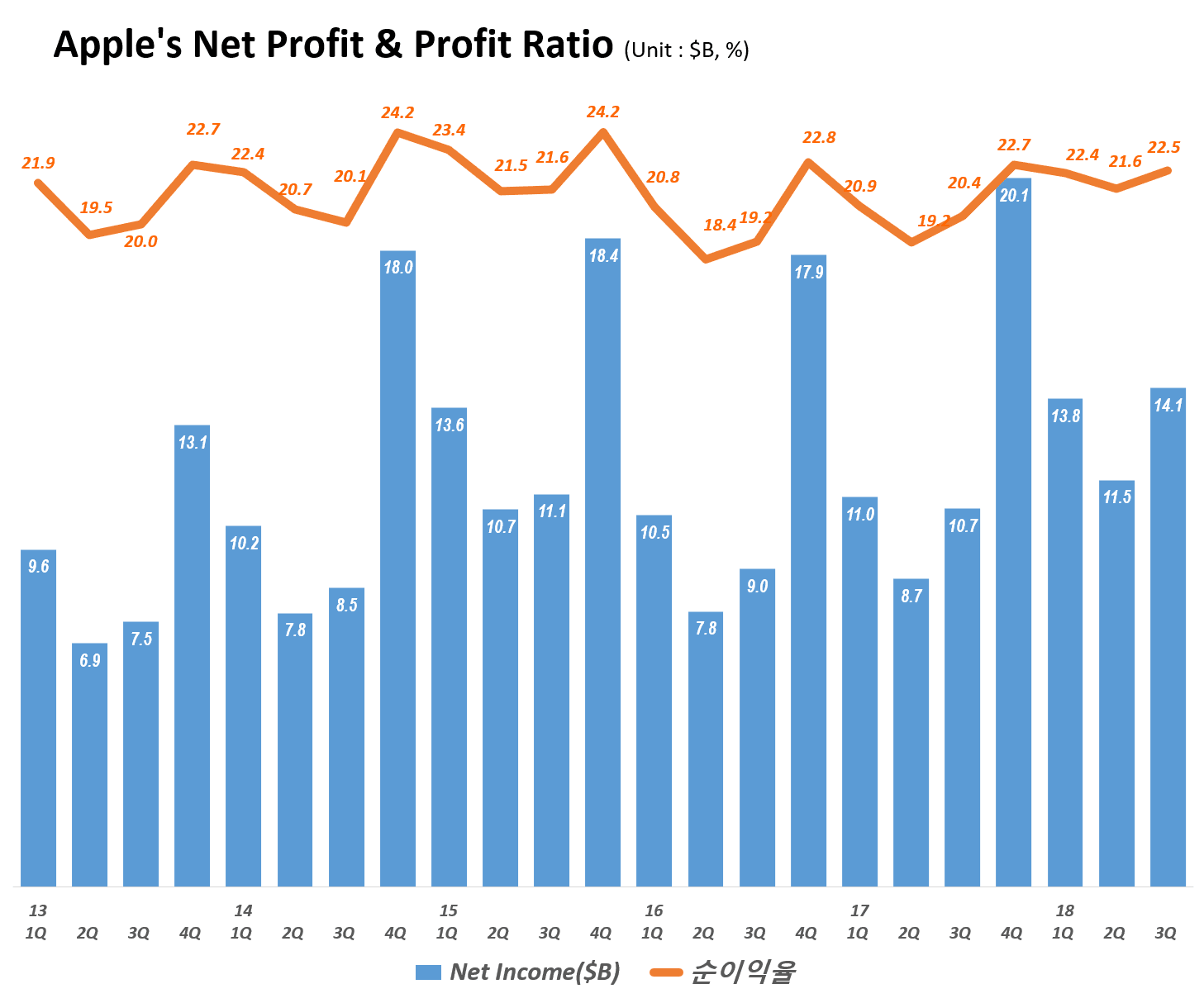

이러한 순이익 추이 및 순이익 증가 지표외에 순이익율 지표를 살펴보죠. 애플의 이익율이 어떻게 흘러가고 있는 것도 흥미로운 관전꺼리로 보입니다.

애플 순이익율은 2013년부터 살펴봐도 20~23%사이에서 큰 변동을 보이지 않고 있습니다.

애플 순이익 패턴은 애플이 강점을 보이고 있는, 북미 및 유럽 지역의 최성수기인 4분기에 22~24%의 높은 이익을을 보이고, 2분기 및 3분기엔 상대적으로 낮은 이익율을 보였습니다.

그러나 이번 2018년 3분기는 그동안의 계절성을 벗어나 최성수기에 근접하는 순이익율을 보임으로써 손익이 크게 개선되었음을 보여주고 있습니다.

아이폰, 매출과 이익을 모두 견인하다.

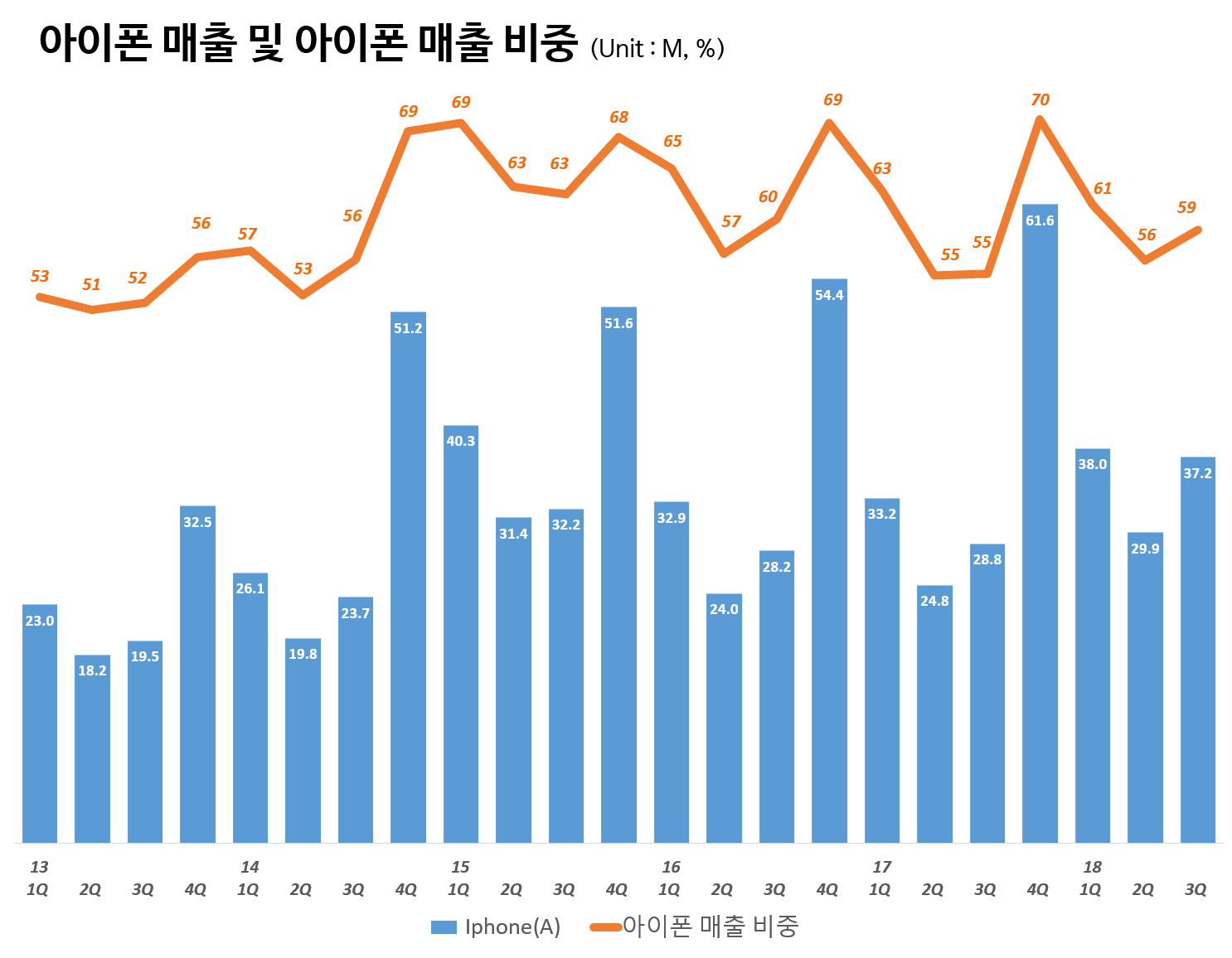

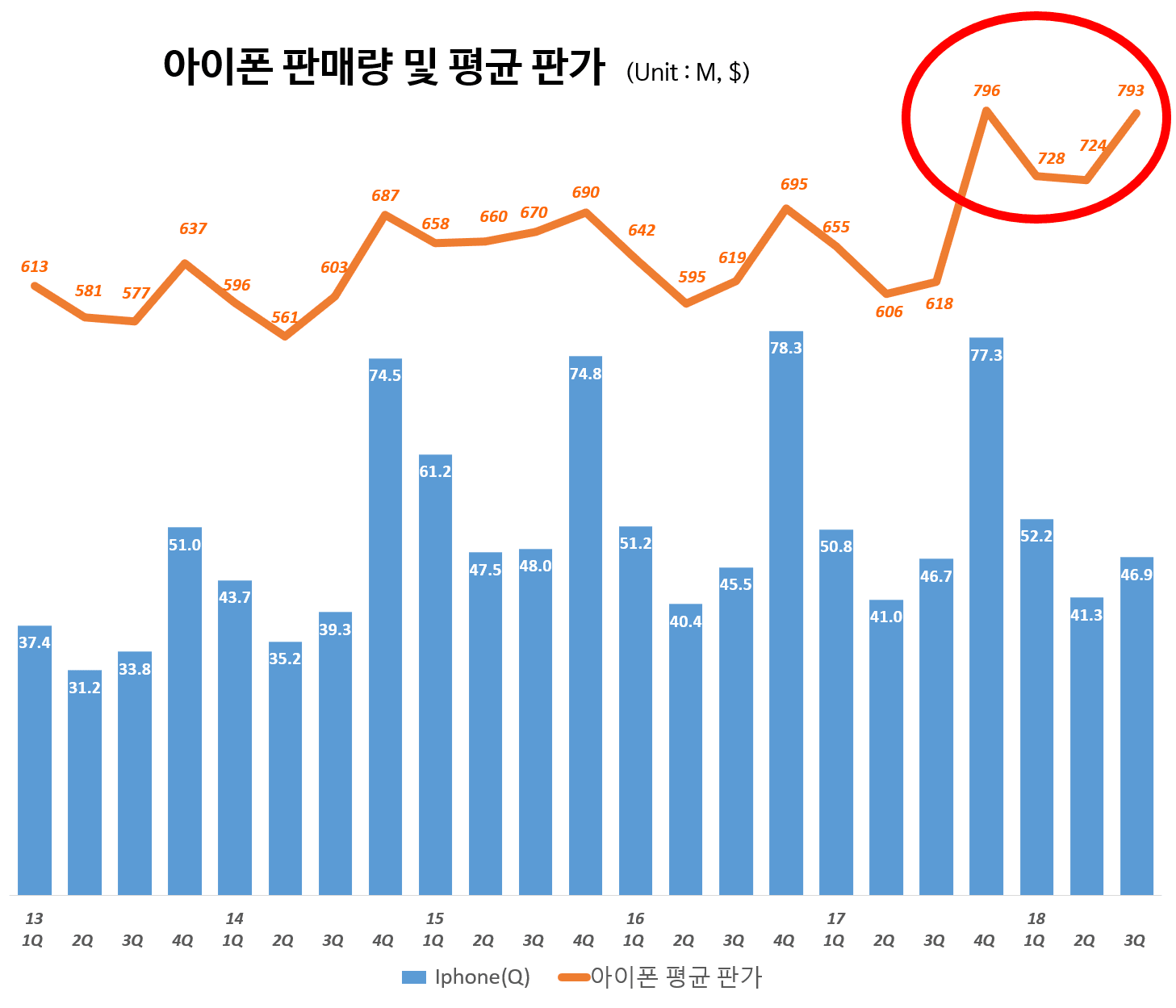

2018년 3분기 애플 아이폰은 4천 6백 9십만대가 판매되었고, 아이폰으로 무려 372억 달러 매출을 올렸습니다. 아이폰은 전년 동기 비 0.5% 증가에 그쳤지만 매출은 무려 29% 증가했습니다. 대당 평균 판매단가가 엄청 올랐다는 것을 의미하죠.

아이폰에서 올린 매출은 전체 애플 매출에서 59%에 육박합니다. 이 비중은 점차 아이폰의 비중이 하락하는 가운데에서도 3분기 기준으로는 상당히 높은 수준에 달합니다.

애플에서 아이폰의 비중은 여전히 애플 전체와 맞먹는다는 점을 여전히 보여주고 있습니다.

아울러 애플의 단가도 항상 관심꺼리중 하나이죠. 언제부터인가 애플이 초고가 프리미엄 정책을 강화하면서 아이폰 평균 판매가에 대한 관심이 매우 높아졌습니다.

3분기 애플 아이폰 평균 판매가는 793달러로 아이폰 X로 최고 수준을 기록했던 지난 2017년 4분기 796달러에는 약간 못 미치지만 3분기로서는 가장 높은 수준을 기록했습니다. .

애플이 아이폰 신제품을 주로 4분기에 판매하는것으로 고려하면, 3분기에 아이폰 평균 판매가가 이렇게 높게 나온 것은

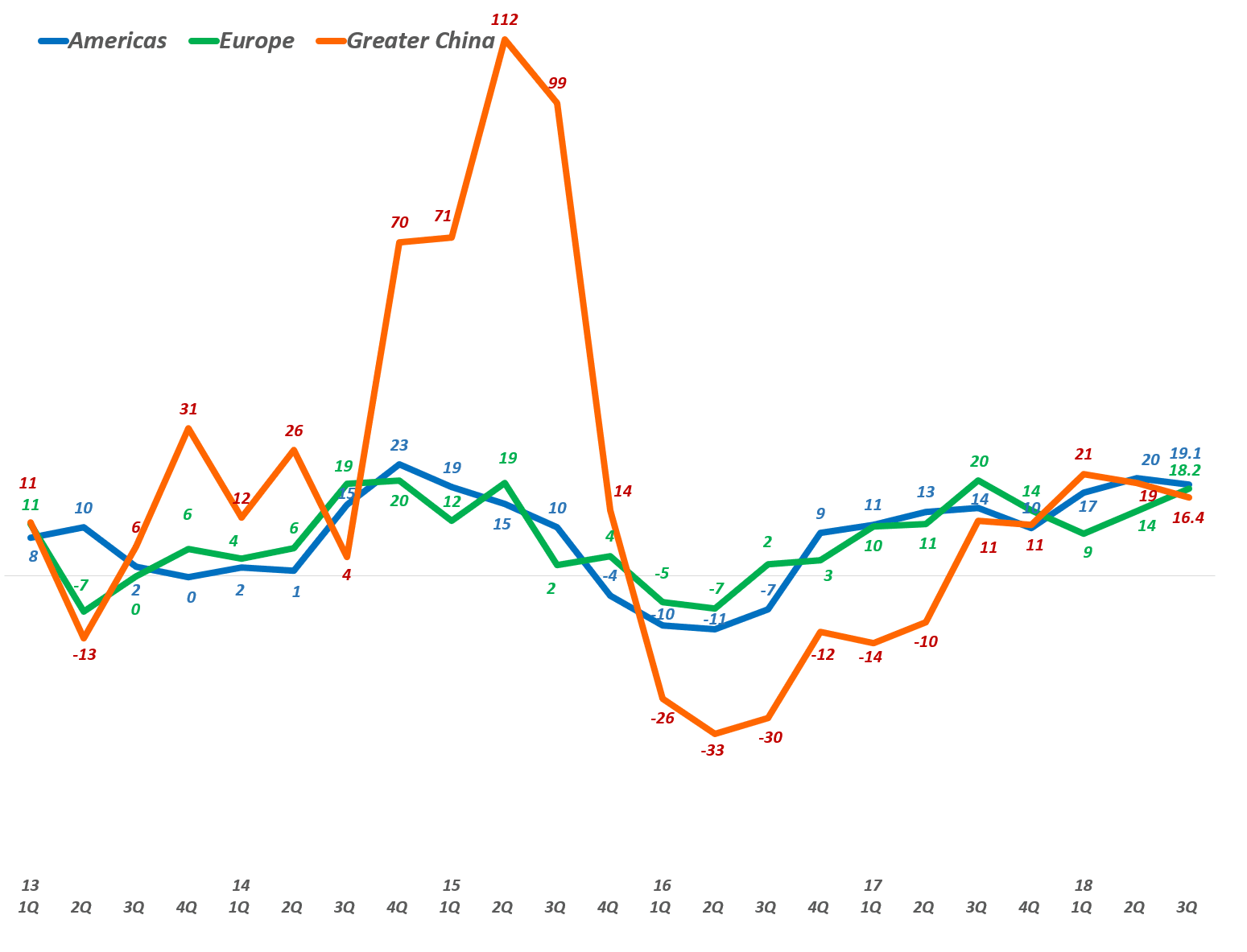

북미, 유럽의 성장율이 돋보이다.

애플 매출을 지역별로 살펴보죠.

단순 성장율로 보면 3분기엔 일본에서는 전년 동기 비 34% 성장애 가장 높은 성장을 기록하고 있습니다. 그렇지만 일본은 매출 비중이 8%에 불과하기 때문에 대세에 큰 영향을 주지는 못합니다.

매출 비중이 높은 북미는 3분기 275억 달러 매출로 전년 동기 비 19.1% 성장했고, 유럽은 154억 달러 매출로 전년 비 18.2% 성장했습니다. 이 두 지역의 전년 비 성장율은 꾸준히 오르면서 애플 성장을 견인하고 있습니다. 고가의 아이폰 판매가 활발한 지역도 이곳이라 할 수 있습니다.

반면 중국은 114억 달러로 전년 비 16.4%를 기록, 최근들어 지속 성장율이 하락하는 모습을 보이고 있습니다.

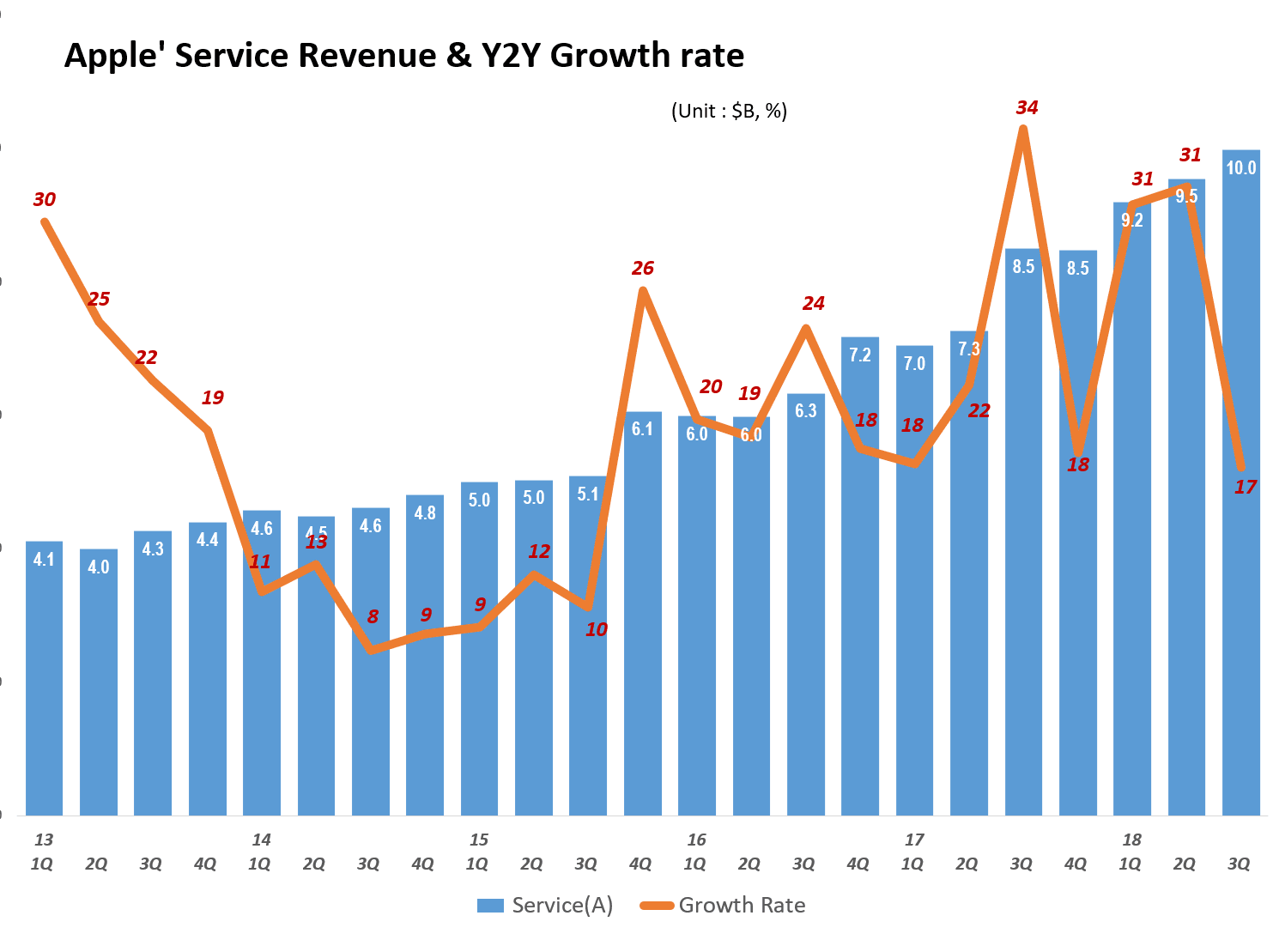

서비스 비지니스, 100억 달러 달성했으나 성장율은 둔화되다.

애플의 서비스 비지니스는 아이폰에 이어 두번째로 큰 규모를 자랑하는 사업이고, 앞으로 애플 미래를 이끌 사업군으로 평가받고 있는데요.

이번 2018년 3분기 애플 서비스 비지니스 매출은 분기 최초로 100억 달러를 달성하면서 성장을 계속했습니다.

그렇지만 전년 비 성장율는 17%를 기록해 기존 30%이상 고성장을 거듭하던 트렌드에서 벗어나조금 숨고르기하는 것으로 보입니다. 일시적인 하락인지 아니면 추세적으로 낮아진 것이지를 봐야 할 것입니다.

아래 그래프에서 보여지는 것도 2017년 4분기엔 18%로 크게 하락 후 다시 2018년 1분기 및 2분기엔 다시 큰 폭의 상승을 보였고, 어쩌면 2017년 3분기 34%로 대폭 성장으로 이번 분기 성장이 나자 보이는 착시 현상일 수도 있을 것 같습니다.

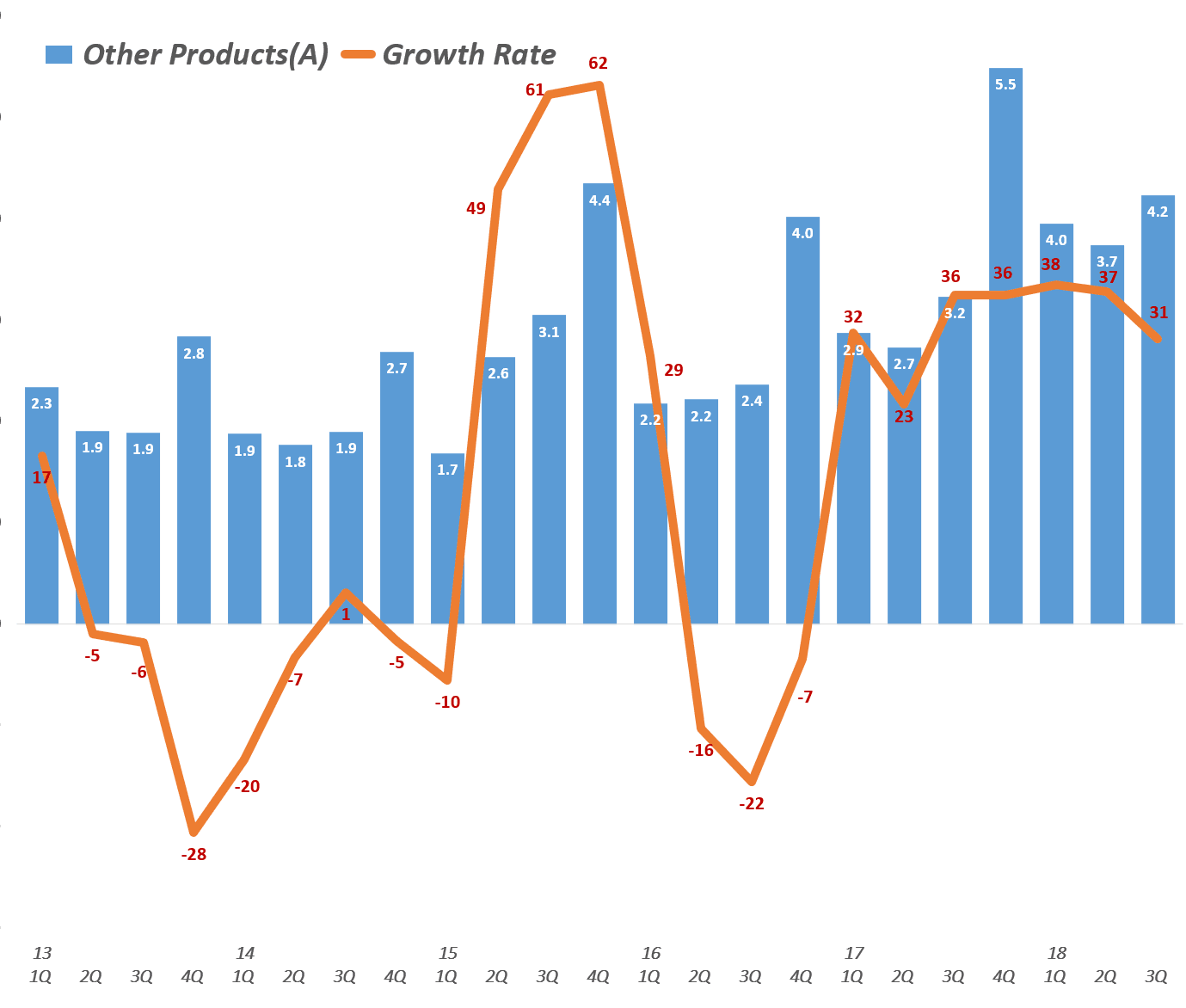

웨어러블을 비롯한 기타 제품의 여전한 성장세

애플의 최근 트렌드는 서비스 비지니스의 성장과 더불어 기타 제품 판매가 늘고 있다는 점입니다.

이 기타 제품에는 스마트 와치, 에어포드와 같은 웨어러블 제품과 애플 TV 그리고 아이패드와 같은 태블릿 제품이 포함되어 있습니다. 애플 설명을 빌자면 AirPods, Apple TV, Apple Watch, Beats products, HomePod, iPod touch and other Apple-branded and third-party accessories가 포함된다고 합니다.

2018년 3분기에 애플의 기타 제품군은 42억 달러 매출로 전년 비 31% 성장세를 보였습니다.

비록 근래의 36~38%에 달하는 고성장보다는 다소 낮는 31% 수준이미만 여전히 고성장을 거듭하고 있습니다.

마치며

위와같은 2018년 3분기(애플 회계년도로는 2018년 4분기) 실적과 더불어 다음 분기 전망치를 발표했습니다.

- 매출 : 890억 ~ 930억 달러

- 총마진율 38%~38.5% 사이

- 영업비용 : 87억 ~ 88억 달러

- 기타 이익 : 3억 달러

이러한 다음 분기 전망에 대해 월가는 기대에 미치지 못한다는 반응을 보였습니다. 애플이 다소 보수적으로 다음 분기실적을 제안했을 수 있지만 영업환경이 녹녹치 않다는 반증일 수 있습니다.

사실 오랬동안 애플은 시장을 만족시키는 수준의 혁신없이 애플 브랜드에 기대어 성과를 낸 측면도 분명히 있습니다. 애플 브랜드가 그동안 쌓아놓은 엄청난 브랜드 자산이 애플의 이러한 행보를 정당화 해줄 수 있었죠.

그러나 브랜드 가치를 지키기 위한 근본적인 혁신없이는 현재와 같은 과감한 가격 정책과 같은 Pull 전략이 언제까지 유효할지는 의문입니다. 사살 최고의 실적에도 불구하고 애플 주가가 하락하는 이유도 여기에 있지 않을까 싶습니다.

더우기 앞으로 정보 제공 항목을 제한하겠다는 발표는 그런 의심에 확신을 주는 어떤 계기일지도 모르겠습니다.

애플은 항상 세간의 평가를 뛰어넘는 전략과 성과를 만들어 왔슺니다. 여기서 애플에 대한 설익은 전망을 하고 있지만 애플의 다음 행보는 어떤 모습으로 등장할지 이 또한 궁금해집니다.

새롭게 뉴스레터를 시작했습니다.

1️⃣ 주식 등 투자 정보 : 기업 분석, IB 투자의견 등 투자 관련 내용

..... 테슬라 실적 및 IB들의의 테슬라 투자의견

2️⃣ 사례 및 트렌드 : 사례연구와 트렌드 관련 괜찮은 내용

.....유튜브와 경쟁대신 구독 전환한 비디오 플래폼 비메오 사례