많은 사람들이 테슬라를 좋아하는 만큼 많은 사람들이 테슬라를 못마땅게 생각합니다. 테슬라만큼 호불호가 극명하게 갈리는 기업도 드물 것입니다.

월가에서는 아마존과 애플만큼 테슬라 2분기 실적도 예의 주시하고 있었습니다. 그만큼 논란도 많고 관심도 받는 브랜드이기도 하죠.

불안한 미래를 보이면서 (상당히 많은 월가의 분석가들이 주장하는 대로) 3~40% 폭락의 길로 갈것인지? 아니면 미래에 대한 희망을 주면서 다시 상승을 시작할 것인지를 테슬라 실적을 많은 이들이 주시하고 있었죠.

2018년 테슬라 실적 발표는 어느 쪽으로든 분명한 방향을 제시하지는 않아보였지만, 시장에서는 다소 긍정적으로 평가하는 것 처럼 보입니다. 테슬라 주가는 16%이상 올라 다시 미국 에서 가장 가치있는 자동차 회사로 복귀했습니다.

그동안 테슬라에게 제기되었던 의구심을 기반으로 테슬라 2분기 실적이 어떠한 대답을 내놓았는지 확인해 보도록 하겠습니다.

Executive Summary

이번 실적 발표에서 테슬라에 대해 그동안 제기된 우려들을 완전히 해소하지는 못했지만 문제 해결의 실마리는 제시되었습니다. 그렇기 때문에 시장은 16%이상의 주가 상승으로 답한 것이겠죠.

- 모델 3 생산 문제는 해결되었는가? – 부분적으로 그렇다.

테슬라는 이미 7월에 주당 5,000대 생산을 여러 번 재현해 주당 5,000대 생산 능력을 확인했고, 8월말까지 주당 6,000대 생산 목표를 달성하고 연말까지 주당 만대에 도전한다고 밝힘.

그러나 생산 공정의 여러곳에서 아직도 병목 현상이 있다고 인정, 생선성 증가를 위해서는 이런 병목 현상 해결이 필요 - 모델 믹스의 문제 – 모델 3를 위해 프리미엄 모델을 희생하고 있는가? No

지난 2017년 4분기에는 확실히 그런 면이 있었으나 1,2분기엔 모델 S와 X를 평소와같이 분기당 2만 5천대를 유지하면서 모델 3 생산을 증대시키고 있음 - 모델 3 예약자는 감소했는가? – 조금 감소한 것으로 보인다.

모델 3 생산이 지연되면서 42만에 달하는 예약자들의 이탈이 예상된다는 지적이 많음. 예약자들이 이탈 시 현금 고갈이 빨라져 위험해질 수 있음

2분기 실적에서 고객 예치금이 4천 3백만 달러 감소해 산술적으로 4만명이상 감소했을 것으로 추정. 테슬라의 미래 전망을 암울하게 만들 정도는 아니라고 보여 짐 - 생산에 비해 고객 인도 물량이 낮다. 수요없이 생산 목표를 맞추기 위해 생산 것 아닌가?

아니다 하지만 물류 문제가 있다.

2분기 생산은 5만 3천대 vs 고객에게 인도된 물량 4만 7백대

이는 테슬라의 물류 시스템의 문제라는 지적 임. 즉 딜러망 대신 인터넷과 소수 직영점 중심으로 판매하는 테슬라는 딜러망을 대신하는 대규모 효율적인 물류 시스템을 아직 구축하지 못했기 때문에 생산 제품이 고객에게 빨리 전달되지 않음

테슬라 내부적으로 새로운 물류 시스템에 대해 고민중이나 아직 성과가 적어 물류 문제 해결이 요구 됨 - 테슬라는 이익을 낼 수 있을까? 가능할 수 있다.

모델 3 생산이 증가하면서 2분기에는 모델 3가 적자에서 흑자로 전환 됨

테슬라는 3분기에 모델 3 마진율을 15%로 올리고 4분기엔 20%가지 올릴 생각 임

모델 3 마진율이 증가하고, 자동차를 소비자에게 안정적으로 전달 수 있는 물류시스템이 구축되면 어느 정도 이익 전환 가능 - 운영에 필요한 현금은 충분한가? 그렇지는 않다.

테슬라가 당장 슬 수 있는 현금은 22억 달러이나 감소폭은 줄고 있음

잉여 현금(DCF)은 마이너스 4천 1백만 달러인데 마찬가지로 마이너스가 줄고 있음

강력한 비용 통제와 구조 조정 그리고 (다소 무리가 따르는) 협력업체 쥐어짜기 그리고 생산성 증가등으로 유동성 위기를 극복할 가능성이 있음

1. 본론 전, 테슬라 위기 시리즈를 정리하는 이유

오래전부터 테슬라의 위기 그리고 테슬라 미래에 대한 이야기가 회자되기 시작했죠.

특히 2017년 하반기 이후 테슬라는 모델 3 양산문제로 찬란한 미래 전망을 잃어버리고 고군 분투하고 있습니다.

어쩌면 테슬라의 성공 또는 실패 판정에는 시간이 조금 걸리겠지만 그 과정에서 나오는 이슈들을 정리하면서 향후 테슬라 사례를 정리하는 기초로 삼고자 합니다.

여기에서는 테슬라 경영 전략관련 읽을 만한 글을 소개하고, 이슈에 대해 나름 정리하며 테슬라 전략에 대한 관점을 세우는 포스팅으로 이 테슬라 위기 시리즈를 채워 보려 합니다.

테슬라에게 경제적 해자(Econimic Moat)가 있을까? 미래 가능성을 읽어보다.

테슬라 2018년 2분기 실적 – 생존 가능성에 대한 6가지 질문에 답하다.

테슬라 위기가 증폭되고 있다. – 2018년 1분기 실적에서 읽어보는 시사점 7가지

엘론 머스크의 테슬라 파산 가능성을 높이는 5가지 위험 요소

월가는 테슬라의 고객 잠재력을 과소 평가하고 테슬라 위기를 과장하고 있다.

엘론 머스크의 테슬라는 현금 문제 해결이 불가능 할 것 by WSJ

테슬라 모델 3 수익성이 충분하다는 견해가 힘을 얻고 있다

테슬라 모델 3는 이제 낡은 스트리가 되었다. 새로운 스토리가 필요해!

자동차 업계가 주시하는 테슬라 생산 공장 – 새로운 혁신이 시작되는 곳

구조조정을 발표한 테슬라 주가가 오히려 폭등하는 이유?

다시 월가와 정면 승부하는 엘론 머스크, 테슬라 위기 극복을 위한 6가지 승부수

드디어 테슬라가 2분기 생산 목표를 달성하다. 그러나 더 많은 도전이 기다리고 있다.

테슬라 CEO 엔론 머스크는 회사를 구한 슈퍼히어로인가? 디테일에 집착하는 몽상가인가?

2. 2분기 테슬라 실적에 대한 6가지 질문

그동안 테슬라에 제기되었던 여러가지 의문점을 6가지로 정리해 보았습니다.

2.1. 생산 문제를 완전히 해결했을까? – 부분적으로 그렇다.

지난 7월 2일, 테슬라 CEO 엘론 머스크는 테슬라는 7일 동안 7,000대를 생산해 생산 목표를 달성했다고 트윗을 통해 밝혔습니다.

7000 cars, 7 days

♥️ Tesla Team ♥️— Elon Musk (@elonmusk) 2018년 7월 1일

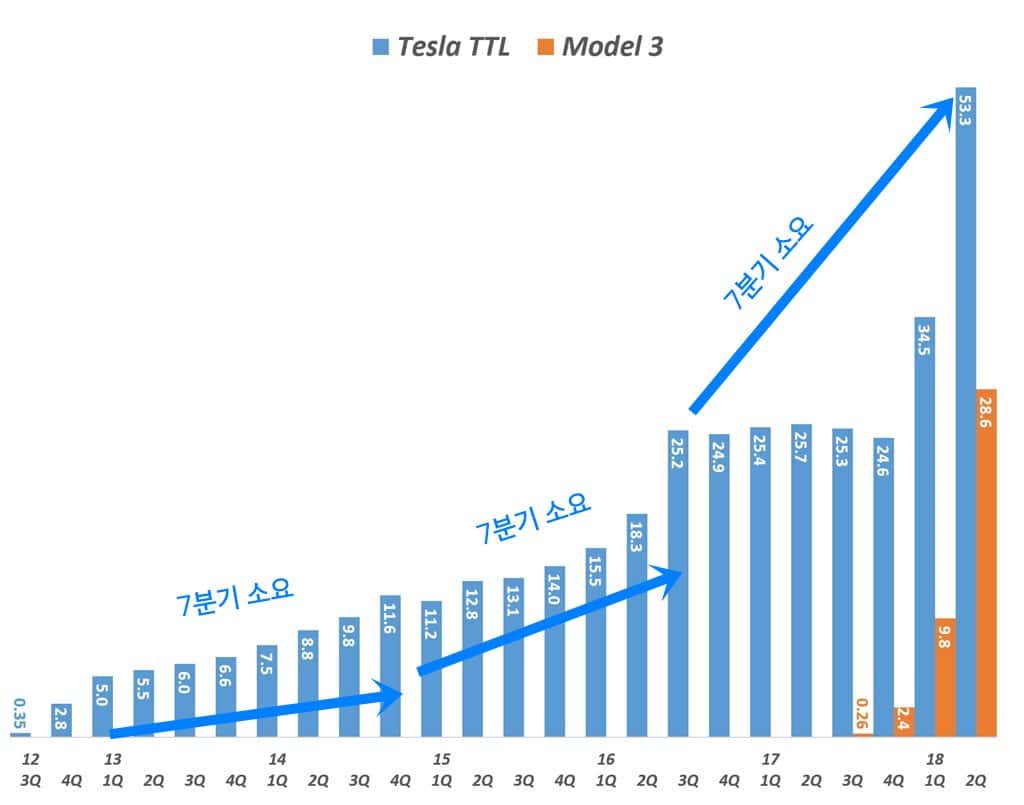

동시에 발표된 2분기 생산량 및 테슬라 자동차 고객 인도분 발표에 따르면 테슬라는 2분기에 5만 3천대로 거의 7분기만에 생산량을 두배로 증가시켰음을 밝혔습니다.

▽ 테슬라 분기별 생산 실적 추이(단위 -천대),

테슬라 발표 자료(‘13년 1Q~3Q는 테슬라 언급에 기반 추정치 적용) 기반 그래프 by Happist

그러나 이런 테슬라의 발표에도 불구하고 월가의 반응은 차가웠는데요.

일시적으로 모델 3 생산을 5,000대를 만들었는지, 아니면 충분한 생산 능력을 확보했는지 지속적인 생산 추세를 확인해야 한다는 의견이 많았습니다.

이후에도 테슬라에 목표를 달성학 위해 여러 꼼수를 쓴것 같다는 부정적인 추측성 보도가 이어지기도 했습니다. 테슬라 공장 주변은 언론 및 테슬라에 관심있는 사람들로 24시간 감시(?)되고 있으며 확인되지 않은또는 논란의 여지가 많은 보도들이 줄을 이었습니다.

- 생산 목표를 달성하기 위해 맨 마지막 단계 테스트를 생략했다.

- 6월 마지막 주 생산 목표 달성은 실제로 몇시간 더 걸렸다.

- 테슬라가 보고하는 생산 댓수에는 일부 과장이 섞여 있다 등등

Wall Street is not impressed by Tesla’s Model 3 milestone; stock falls again on negative notes

Tesla’s Big Number Doesn’t Solve Its Problems

이에 대해 테슬라는 2분기 실적 발표에서 7월에 이미 여러번 주당 모델 3 5000대 및 모델 S 및 X 2,000대 생산을 실현했다고 밝혔습니다.

아울러 8월 말까지는 주당 6,000대 생산 체계를 갖출 것이며, 주당 1만대 생산 목표를 2018년 연말까지 추진한다고 밝혔습니다.

그러나 테슬라가 인정했듯이 여전히 생산 공정 중 여러곳에서 병목 현상이 있습니다.

보다 원활한 생산이 가능하려면 병목을 일으키는 부문이 문제 해결이 필요하기 때문에 아직 생산 문제가 해결되었다고 볼수는 없습니다.

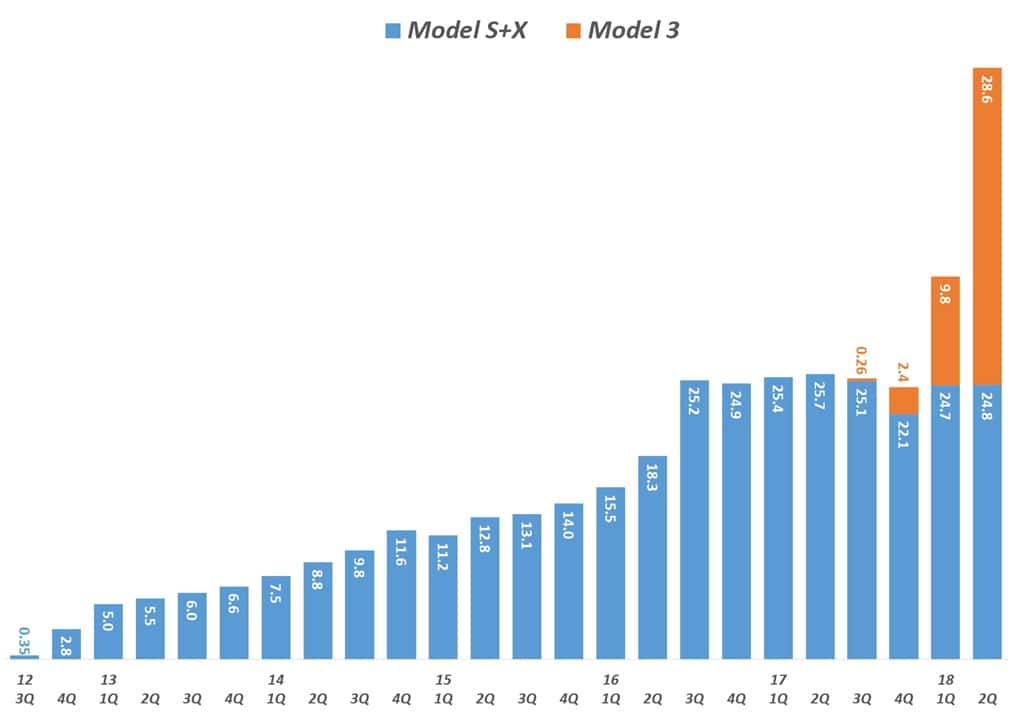

2.2. 모델 믹스의 문제, 모델 3를 위해 모델 S를 희생하고 있을까? – No.

엄청나게 많은 미디어들이 테슬라를 주목하는 가운데, 모델 3 생산 목표를 달성하기 위해 모델 S와 모델 X를 희생하고 있다는 주장이 강하게 대두되었습니다. .

즉 모델 S와 모델 X 생산 인력을 모델 3 생산에 전진 배치시켜 모델 3 생산 목표를 달성하려고 한다는 것입니다.

이는 수익이 좋은 프리미엄 모델을 포기하고 상대적으로 손익 좋지 못한 모델 3에 집중하면서 테슬라 손익을 더욱 개악시킨다는 지적이었죠.

이러한 주장은 2017년 4분기만 본다면 사실일수도 있습니다.

4분기에 테슬라는 모델 S 및 X 2만 2천대를 생산하고 모델 3를 2.4천대 생산해 총 2만 4천 6백대를 생산했는데요. 이는 지난 3분기 2만 5천 3백대에도 미치지 못한 수치입니다.

그러나 2018년부터는 모델 S 및 X를 예전처럼 2만 5천대 수준을 유지하고(2016년 3분기부터 계속 2만 5천대 수준을 유지 함) 여기에 추가로 모델 3 생산을 늘려 왔습니다.

특히 2분기에는 그 경향이 두드러져 모델 S 및 X 프리미엄 모델을 평소 수요만큼 생산하면서도 모델 3 생산을 크게 늘려왔다는 것을 볼 수 있습니다.

▽ 분기별 테슬라 모델 생산 믹스 추이(2012년 3분기 ~ 2018년 2분기),

테슬라 발표 자료를 기반 그래프 by Happist

2.3. 모델 3 예약자가 감소하고 있을까? – 조금 감소한 것으로 보인다.

모델 3가 발표되고 대중화된 전기 자동차에 대한 기대로 수십만명이 모델 3를 예약했습니다.

그러나 모델 3 생산이 늦어지면서 이들 예약자들의 이탈 가능성이 거론되었는데요. 현재 테슬라 보유 현금의 상당 부분은 모델 3 예약자들의 예약금으로 구성되어 있으므로 예약 해지 사태가 발생한다면 테슬라는 파산 가능성이 높아집니다.

지난 6월 3일 테슬라는 모델 3 예약자를 42만명으로 발표했습니다.

이에 대해서 월가 일각에서는 테슬라 모델 3 예약자가 감소했다고 해석하고 있습니다.

즉 2017년에 모델 3 예약자를 45만 5천명으로 밝혔는데, 이제는 42만명으로 줄었고, 이는 모델 3 예약 이탈자가 늘어나고 있다는 것이라는 주장입니다.

모델 3 예약 취소가 신규 예약자를 능가한다는 보도에 엔론 머스크는 한주에 2,000대 이상의 모델 S/X와 5,000대 모델 3 순 예약자 증가가 있었다고 밝혔습니다.

Dunno where this bs is coming from. Who knows about the future, but last week we had over 2000 S/X and 5000 Model 3 new net orders.

— Elon Musk (@elonmusk) 2018년 7월 20일

이러한 주장에 쉽게 믿지 않는 분위기죠.

그러면 이번 2분기 실적에서 확인할 수 있는 방법은 없을까요?

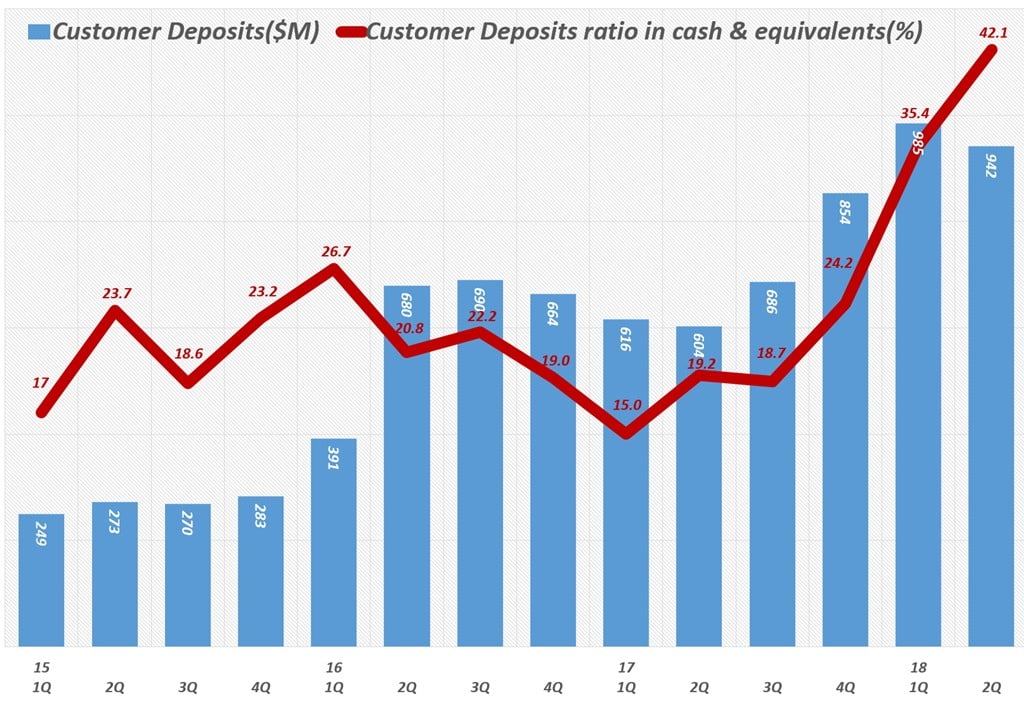

테슬라는 실적 발표 시 고객 예약금을 별도로 발표하는데요. Customer deposits이라는 항목으로 고객 예탁금이 얼마인지를 밝힙니다.

2분기 테슬라의 고객 예탁금은 9.42억 달러로 전 분기 9.85억 달러보다 약 4천 3백만 달러가 감소했습니다.

모델 3 예치금 1,000달러으로 단순 계산하면 4만 3천명이 빠진 것입니다.

2분기에 모델 3가 1만 8천 4백대가 고객에게 인도했다는 것을 반영하면 최소 2만대 정도의 예약 감소는 있다고 봐야 할 것입니다.

그러나 월가에서 걱정하는 테슬라의 경영을 위협할 정도는 아닌 생산 지연에 따른 자연 감소분 정도로 볼 수 있으며, 생산이 원활해지고 고객 양도시기가 빨라진다면 개선 가능하다는 생각입니다.

물론 위험은 있습니다.

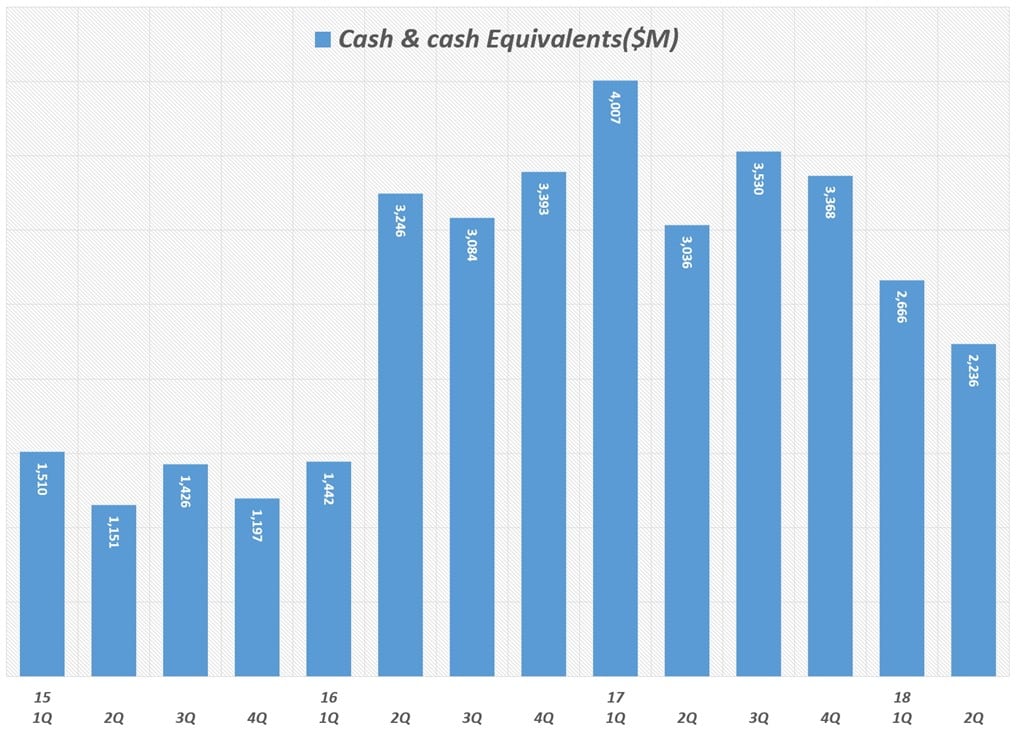

아래 그래프에서 테슬라 고객 예치금 및 고객 예치금이 가용 현금에서 차지하는 비중을 보죠.

테슬라가 당장 가용 가능한 현금 및 현금에 준하는 자산이 22억 달러까지 감소하면서 2분기 고객 예치금의 비중이 무려 42%까지 치솟았습니다.

정말 예약자들이 대거 예약을 취소하는 사태가 벌어지면 상당히 위험해 질 수 있습니다.

▽ 분기별 테슬라 고객 예치금 및 고객 예치금이 전체 현금에서 차지하는 비중 (2015년 1분기 ~ 2018년 2분기),

테슬라 발표 자료를 기반 그래프 by Happist

2.4. 생산에 비해서 고객 인도 수량이 적은데, 수요가 없는데 생산부터 한것 아닌가? – 수요는 있다. 그러나 몇가지 문제가 있다.

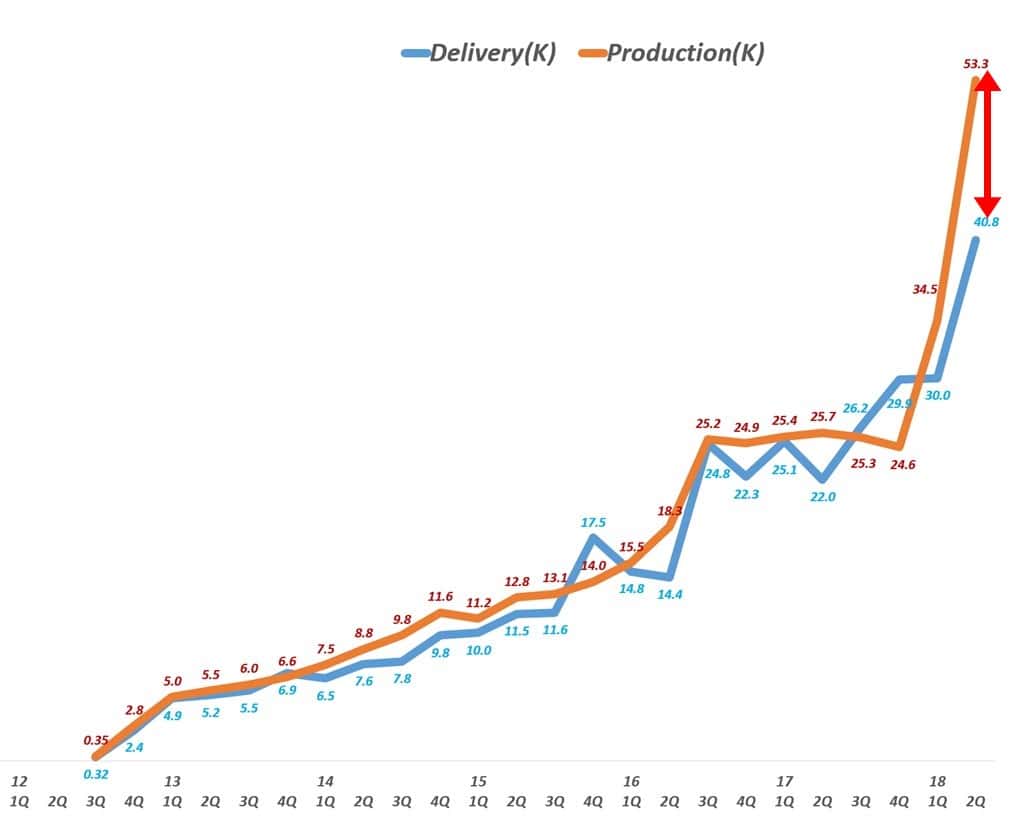

지난 7월 초 테슬라가 2분기 생산량 및 고객 인도 수량 데이타를 발표했을 때 많은 사람들이 의문을 제기 했습니다.

2분기 생산이 증가해 총 5만 3천 3백대를 생산했지만 회사 수입으로 연결딜 수 있는 고객 인도분은 4만 7백대에 그쳤습니다.

▽ 분기별 테슬라 생산량 및 고객 인도 수량 추이(2012년 1분기 ~ 2018년 2분기),

테슬라 발표 자료를 기반 그래프 by Happist

이에 대해서 실제 소비자 수요는 없는데 생산만 해 놓았다는 의구심이 일었죠.

더우기 캘리포니아 프레몬트 공장 주변의 수많은 공터에 엄청난 양의 모델 3가 주차되어 있는 사진과 영상이 공개되면서 이런 의심은 더욱 확산되었습니다.

— IspyTSLA (@IspyTsla) 2018년 7월 19일

이런 문제에 대해서 쿼츠는 테슬라가 생산 문제를 어느 정도 해결했지만 물류 문제를 해결하지 못하고 있다

고 지적합니다.

일반적인 자동차 회사들이 전국적으로 잘 갖추어진 딜러망을 통해서 자동차를 판매하고 배송하기도 합니다.

그러나 테슬라는 기존 이런 방식 대신 소비자들에게 테슬라만의 브랜드 경험을 강화하기 위해 온라인 판매 및 오프라인 직영 매장을 통해서만 판매하고 있습니다.

그러다보니 대량으로 자동차를 고객에게 배송하는 시스템이 제대로 갖추어지지 않았다는 평가입니다. 그 동안 월 2만 5천대 정도는 버틸 수 있었지만 5만대 이상으로 증가한 현재 월활하게 대응하지 못하고 있다는 거죠.

그렇게 때문에 테슬라는 새로운 자동차 배송 방안을 세우는데 골몰하고 있으며, 그중 하나는 공장에서 직접 직원이 배송하는 방안도 실험하고 있습니다.

이러한 새로운 고객 전달 시스템에 대해서 엘론 머스크가 직접 시행하고 이를 트윗해서 홍보에 활용하고 있습니다. 역시 PR에는 천재적인 감을 가진 것 같습니다.

We tried out a new delivery system using an enclosed trailer straight from factory to owner’s home, so super convenient & car arrives in pristine condition without wasting plastic wrap https://t.co/exNyhb0zOT

— Elon Musk (@elonmusk) 2018년 7월 30일

결론적으로 테슬라는 생산은 어느정도 안정화 되었지만 물류 시스템은 보완이 필요하다고 정리할 수 있습니다.

2.5. 테슬라는 이익을 낼 수 있을까? – 머스크는 그렇다고 한다.

테슬라에 항상 따라붙는 질문이죠. 언제 이익을 낼 수 있을까요? 이익 내는 게 가능할까요?

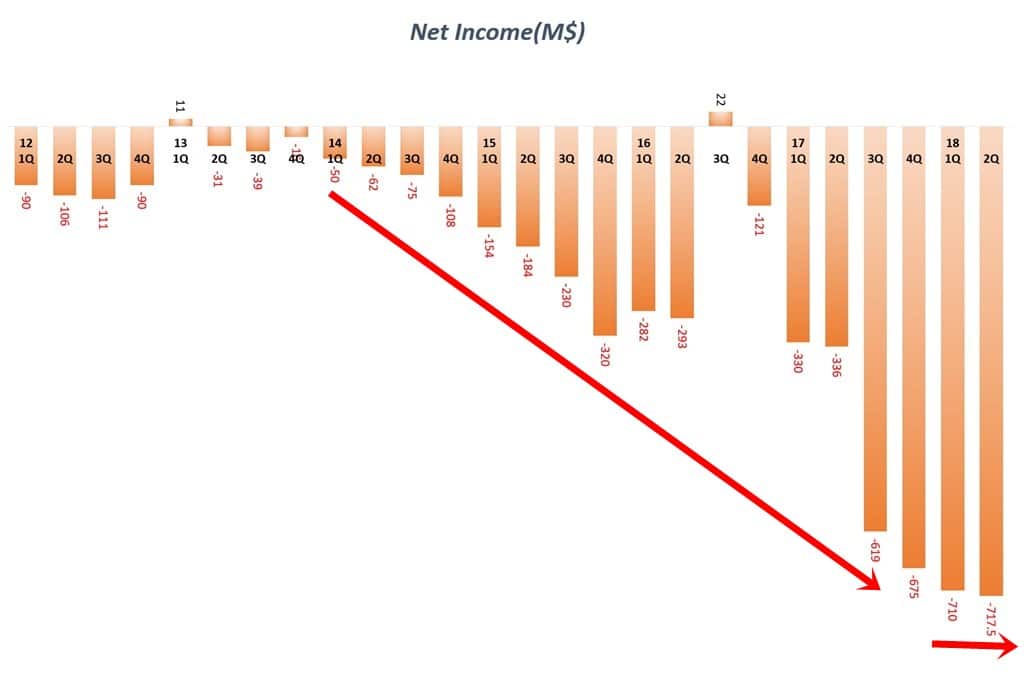

2.5.1. 2분기에도 사상 최대 적자를 기록

2분기 테슬라는 약 7.2억 달러 적자로 사상 최고로 많은 적자를 기록한 분기가 되었습니다. 언론에서도 크게 부각시키는 내용이기도 하죠.

다행이라면 지난 1분기 적자에 비해서 진짜 조금 늘었다는 점입니다. 적자 하락이 멈추었기에 반등을 기대할 수 있겠죠.

▽ 분기별 테슬라 순이익 추이(2012년 1분기 ~ 2018년 2분기),

테슬라 발표 자료를 기반 그래프 by Happist

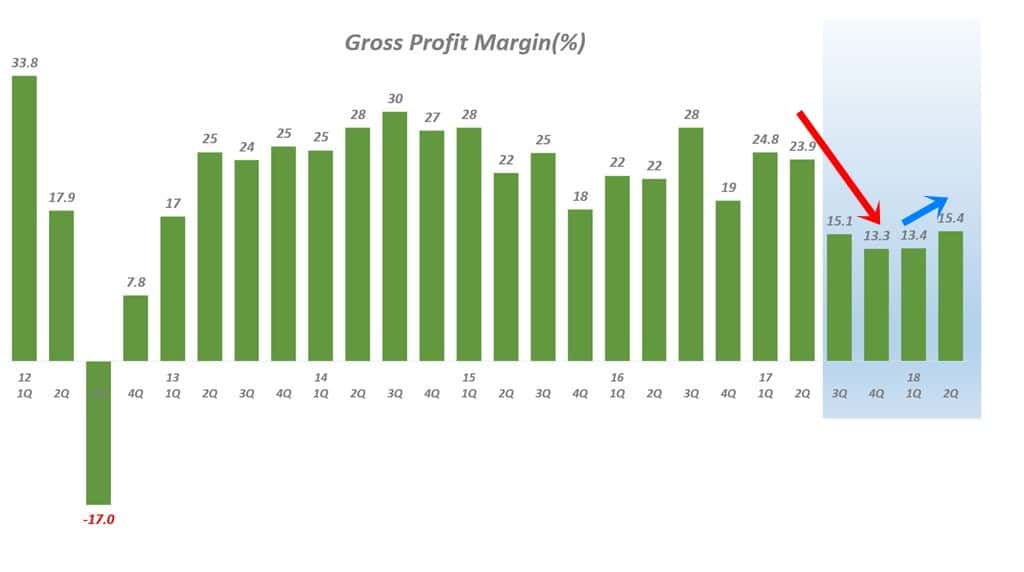

2.5.2. 매출총이익율은 반등하기 시작

모든 것이 부정적인 것만은 아님니다.

이번 2분기에 매출총이율이 하락을 멈추고 다시 반등을 시작했습니다.

모델 3 생산이 시작된 2017년 3분기부터 테슬라 매출총이익율은 24% 수준에서 13% 수준으로 급락했습니다.

이렇게 이익율이 급전직하로 떨어진 것은 모델 3 때문입니다.

역으로 모델 3 손익 문제를 해결할 수 있다면 손익 개선이 가능하겠죠.

▽ 분기별 테슬라 매출총이익율 추이(2012년 1분기 ~ 2018년 2분기),

테슬라 발표 자료를 기반 그래프 by Happist

2..3. 모델 3에서 이익을 보기 시작하다.

지난 2017년 4분기 및 2018년 1분기엔 모델 3에서 큰 적자를 보았지만 이번 2분기엔 흑자로 전환되었습니다.

이는 모델 3 생산 과정의 비효율을 제거하고 생산 속도를 높이면서 이루어낸 성과인데요.

이전에 소개한 기가팩토리에서 모델 3 배타리 생산

이 대표적인 사례가 아닐까 합니다.

이 기가팩토리 공장에서 모델 3 배터리팩을 생산하는 데는 무려 7시간이 걸렸습니다. 이는 자동차 업계 기준으로 굉장히 긴 시간으로 자동차 생산 라인을 놀리고, 엄청난 양의 현금을 소진시키는 요인이었습니다.

엔론 머스크는 지난 5월 이 공장을 방문해 엔지니어들과 공장 노동자들이 몇달 동안 끙끙 앓던 이 문제를 단박에 해결해 배터리팩 제조 시간을 70분으로 단축시켰습니다.

생산 시간의 단축, 이로 늘어난 생산량으로 대당 고정 비용의 감소 그리고 (저코스트 배터리 개발 등으로) 원재료 가격의 하락등으로 모델 3 생산 비용이 점점 낮아지고 있습니다.

더 나아가 테슬라가 밝히지 않았지만 생산 물량을 제대로 고객에게 배송하지 못하는 문제를 해결한다면 이는 엄청난 손익 개선이 가능합니다.

일전에 독일 엔지니어들이 모델 3를 분해해고 굉장히 효율적으로 설계되어있어 마진 30%이상 가능하다고 밝혔습니다.

모델 3 생산 효율화가 제대로 된다먼 충분히 손익 개선이 가능할 것으로 보입니다.

이렇게 가능성이 있기 때문에 테슬라는 모델 3 마진율을 3분기에 15% 그리고 4분기엔 20%까지 끌올리겠다고 밝혔습니다.

모델 S나 X가 25% 이상이니 아직은 프리미엄 모델 수준과는 차이가 납니다. 갈길이 멉니다.

Great news that Munro says the Tesla #Model3 has a 30% margin potential. Contradicting earlier reports. Which we have always said. These are real car people and they know. $TSLA https://t.co/CyBiWamSVZ

— Ross Gerber (@GerberKawasaki) 2018년 7월 16일

2.6. 운영에 필요한 현금은 충분한가?

테슬라 적자가 커지면서 얼마 버티지 못할 것이라는 전망이 많습니다.

이번 2분기 실적에서 밝힌 테슬라의 현금 및 현금성 자산은 22.4억 달러에 불과합니다. 지난 1분기엔 26.7억 달러였으니 지난 분기동안 4.3억 달러가 줄어든 것입니다.

지난 분기에는 무려 7억 달러나 감소한 것에 비하면 상대적으로 적게 줄어든 셈입니다.

테슬라는 현금 소진을 최소화하기 위해 강력한 비용 통제 및 구조조정을 진행하고 현금을 확보하기 위해 (다소 무리가 따르지만) 협력 업체 쥐어짜기 등 할 수 있는 모든 것을 하고 있는 것으로 보입니다. 그런 덕분에 더 많은 매출이 발생했음에도 현금 소진은 줄었습니다.

▽ 분기별 테슬라 현금 및 현금성 자산(Tesla Cash and cash equivalents) 추이,

테슬라 발표 자료를 기반 그래프 by Happist

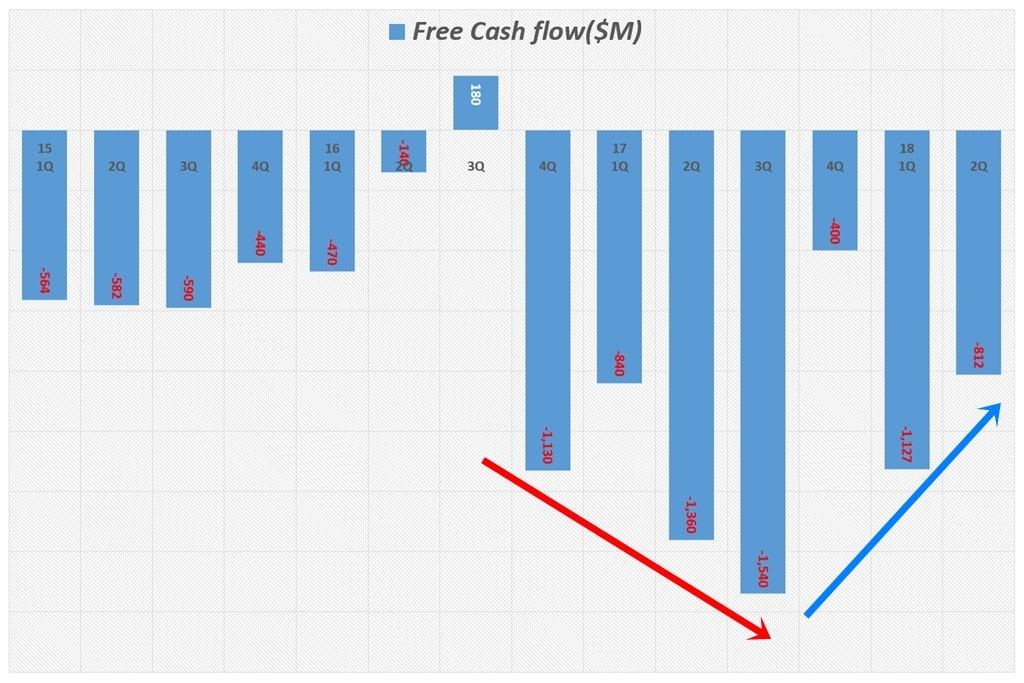

테슬라의 잉여현금흐름(FCF)을 보면 본격적으로 모델 3 생산이 시작되면서 나빠졌지만, 근래에 오면서 점점 (상대적으로) 좋아지는 모습을 보여 줍니다.

[참고] 잉여현금흐름(FCF)는 가용현금흐름이라고도 부르는데 기업 유동성을 파악하는데 핵심적이 지표라고 합니다.

경기가 좋을 때는 손익계산서(PL) 상의 매출, 이익을 보는 것으로 충분하지만 경영 위기 시에는 미래 현금 창출 능력을 파악하기 위해서는 잉여현금흐름(FCF)를 살펴 본다고..

▽ 분기별 테슬라 잉여현금흐름(Free Cash Flow) 추이(2015년 1분기 ~ 2018년 2분기),

테슬라 발표 자료를 기반 그래프 by Happist

지표에서 보여주는 바는 부정적인 면이 많이 있지만 엔론 머스크가 장담하는대로 생산이 제대로 확대되고 손익 구조가 좋아져 이익을 낼 수 있다면 현재 가지고 있는 현금으로도 충분할 수 있다는 생각입니다.

물론 언론에 보도되고 있는 중국 및 유럽 공장 투자는 별개의 문제라는 생각입니다.

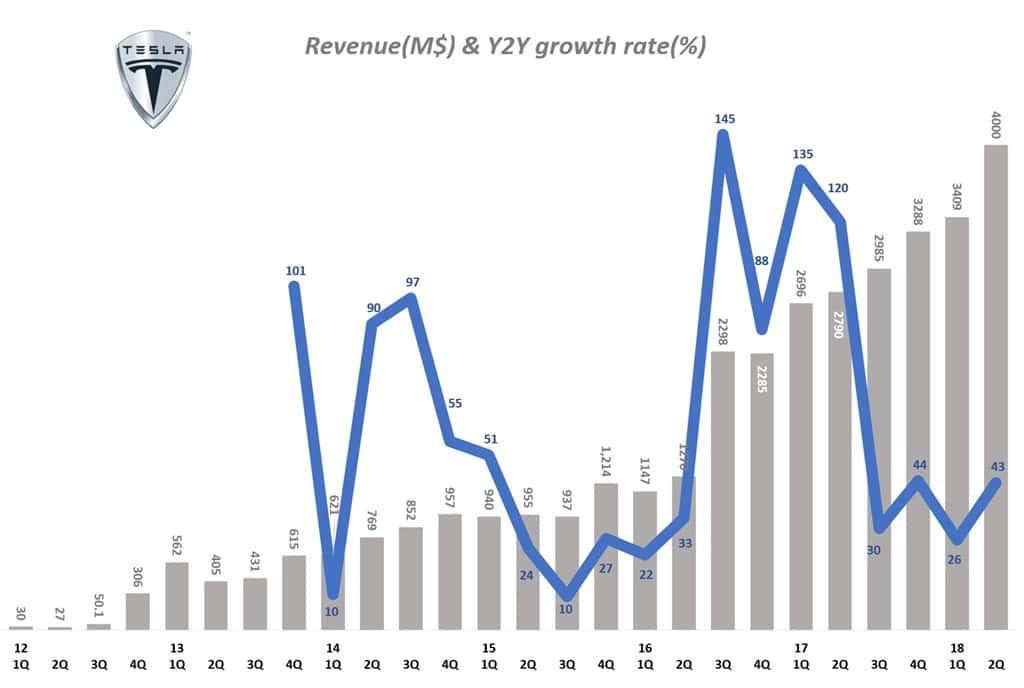

참고, 테슬라 매출 및 성장율

실적을 분석하면서 매출을 살펴보지 않을 수 없죠.

테슬라에 제기되는 문제가 워낙 많다보니 매출과 같은 기본적인 팩터가 오히려 주목을 못받고 있는 상황이기도 합니다.

테슬라 생존 자체가 중요한 단계이다보니 매출보다는 생산성을 올려 이익을 낼 수 있는 생산량이나 마진율과 같은 지표가 주목을 받고 있습니다. 매출에 대헤서는 잘 언급하지도 않은 듯

아무튼 2분기 테슬라는 40억 달러의 매출을 올려 전년 동기 비 43% 성장했습니다. 지난 분기엔 매출 성장율이 26%로 다소 떨어졌지만 2분기엔 다시 40%로 회복했습니다. 모델 3 생산이 안정화되고 제대로 고객에게 전달된다면 3분기 실적도 높은 성장을 기록할 것으로 추정됩니다.

▽ 분기별 테슬라 매출 및 전년 동기 비 성장율(2012년 1분기 ~ 2018년 2분기),

테슬라 발표 자료를 기반 그래프 by Happist

테슬라 주가 폭등, 349.54$로 16.9% 상승

테슬라 실적에 대해서 다소 긍정적인 반응으로 거의 폭등수준인 16.9% 상승했습니다.

애플이 드디어 1조달러 회사가 되는 등 전반적으로 주가가 긍정적으로 반응했습니다.

이로서 테슬라는 미국에서 가장 가치있는 자동차 회사로 다시 복귀했습니다. 테슬라 시가 총액은 588.17억 달러, GM은 726.76억 달러, 포드는 393.77억달러를 기록하고 있습니다.

지난 1분기 실적 분석 – 비교하면 분위기가 많이 바뀌었다.

새롭게 뉴스레터를 시작했습니다.

1️⃣ 주식 등 투자 정보 : 기업 분석, IB 투자의견 등 투자 관련 내용

..... 테슬라 실적 및 IB들의의 테슬라 투자의견

2️⃣ 사례 및 트렌드 : 사례연구와 트렌드 관련 괜찮은 내용

.....유튜브와 경쟁대신 구독 전환한 비디오 플래폼 비메오 사례