어제(7월 16일, 미국 시간) 장 종료 후 넷스플릭스는 전년 동기 비 40.3% 성장한 매출 및 5백 2십만명의 가입자 증가를 골자로 한 2018년 2분기 실적을 발표했습니다.

발표 내용은 넷플릭스가 주주에게 보내는 편지를 참조하면 보다 자세한 내용을 확인할 수 있을 것 같습니다.Netflix Second Quarter 2018 Earnings Interview – Letter to Shareholders (opens in new window)

그동안 승승장구했던 넷플릭스지만 이번 실적 발표 결과는 시장의 기대에 미치지 못했다는 평가가 강합니다.

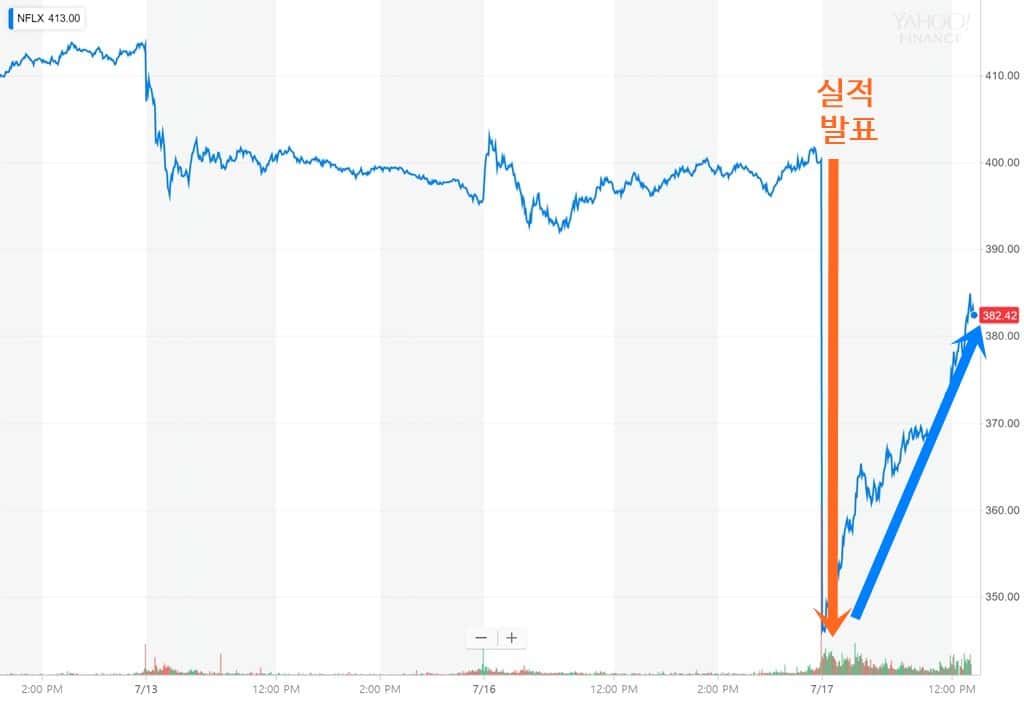

그런 인식의 확산으로 장외 거래는 무려 13.2% 하락하면서 관심을 받았고, 이어 개장된 7월 17일에는 매도 세력과 매수 세력간 치열한 공방끝에 전일 비 5.24% 하락한 379.48달러로 장을 마쳤습니다.

넷플릭스도 투자자에게 보내는 서신 첫 문장에서 강한 상승세를 유지하고 있지만 이전과 같은 압도적인 상승을 유지하지는 못하고 있다고 고백”하고 있습니다.

“We had a strong but not stellar Q2, ending with 130 million memberships. Membership growth was 5.2m, the same as Q2 last year, but lower than our 6.2m forecast. Earnings, margins, and revenue were all in-line with forecast and way up from prior year. Internet video is growing globally and we are fortunate to be one of the leaders. In addition to succeeding commercially, we are starting to lead artistically in some categories, with our creators earning enough Emmy nominations this year to collectively break”

여기에서는 넷플릭스 실적 내용을 간단히 살펴보고, 넷플릭스 미래 가치에 대해서 고민해 보도록 하겠습니다.

Executive Summary

-

2018년 2분기 넷플릭스 실적은 시장의 기대에 미치지 못하다는 평가가 많음.

이는 예상보다 적은 가입자 증가와 기대 이하로 낮는 3분기 예상 가입자 수치가 넷플릭스 미래에 대한 회의론을 확산시킴 -

시간외 거래에서 13.2% 폭락하고 익일 거래 결과 5.24% 하락으로 장을 마침

-

미국 내 미디어 업계의 경쟁은 디즈니의 폭스 인수, AT&T의 타임워너 인수등으로 경쟁이 격화되고 있으며, 이는 미국 내 넷플릭스 성장 둔화의 요인이 되고 있음

-

그러나 넷플릭스는 2010년부터 선제적으로 글로벌 진출을 시작해 글로벌 시장에서 미국보다 더 많은 유료 가입자를 확보하는 등 글로벌 시장을 선점하고 있음

-

넷플릭스의 선제적 글로벌 비지니스 확대는 빠른 가입자 및 매출이 증가로 넷플릭스의 핵심 비지니스 부문이 되었고, 코스트 센터를 벗어나 점점 이익을 내기 시작 함. (2017년부터 공헌이익이 플러스로 돌아 섬)

-

넷플릭스는 오리지널 콘텐츠 투자를 강화해 경쟁사가 범접할 수 없을 정도로 많은 투자를 진행해 확실한 차별화 요소로 만들고 있음.

넷플릭스는 2018년도 80억 달러 이상을 오리지널 콘텐츠에 투자하겠다고 발표 -

결국 글로벌화 선점 및 오리지널 콘텐츠의 투자 확대는 아직도 넷플릭스의 강력한 경제적 해자로서 역활을 하고 있음 일부 부정적인 조짐은 넷플릭스의 미래를 걱정할 정도는 아라는 판단 임

1. 2분기 실적에 실망, 주가 13.2% 하락하다.

발표 실적에 실망한 투자자들이 장외 시간에 넷플릭스 주식을 투매해 13.2% 하락했습니다.

월가를 비롯한 투자자들이 실망한 이유를 아래와 같이 정리할 수 있습니다.

-

2분기 넷플릭스 가입자 증가를 5.2백만명으로 발표했는데, 이는 1분기 실적 발표 후 넷플릭스 가이드 6.2백만명에 비해서 백만명 정도 미달한 것

-

더우기 3분기 가입자 증가도 5백만명으로 보수적으로 가이드해 예전처럼 폭발적인 가입자 증가를 기대할 수 없음

-

이러한 사실은 넷플릭스 성장이 한계점에 이른 것 아니냐는 지적이 나오고, 넷플릭스의 미래에 대한 회의론이 확산됨

7월 17일 장이 열리자 넷플릭스의 주가는 회복을 시도하고 있는데요. 아무래도 투자자들의 염려는 기우에 가깝다는 일부의 지적이 힘을 얻어 하락을 어느 정도 만회했습니다.

결국 위에서 잠깐 지적한 것처럼 7얼 17일 주가는 5.24% 하락한 379.48달러로 장을 마쳤습니다.

▽ 넷플릭스 3일간 주가 추이, 2분기 실적 발표 後 13.2% 하락했다가 다시 회복 中,

야후 주가 차트 기반 약간 수정 by Happist

2. 실망스러울 정도로 형편없는 실적일까?

그러면 이번 2018년 2분기 넷플릭스 실적은 미래 전망을 어둡게 할만큼 실망스러운 것일까요?

몇가지 사실을 확인해 보겠습니다. 미리 말씀드리지만 그정도는 아니라는 결론입니다.

2.1. 미국 내 경쟁의 격화로 성장 둔화 – 유료 가입자 측면

그동안 넷플릭스가 승승장구했던 미국 시장에서는 강력한 경쟁자들이 전열을 가다듬고 일전을 벼르면서 넷플릭스도 미국에서 강력한 도전을 받고 있습니다.

-

콘텐츠의 많은 부분을 채워주었던 디즈니가 2019년부터는 공급을 중단하고 독자 스트리밍 서비스를 시작할 예정이죠.

더우기 디즈니는 콘텐츠 및 스트리밍 서비스 경쟁력을 학보하기 위해 폭스 인수를 추진 중입니다. (Comcast와 경쟁이 붙었지만 디즈니로 거의 확정되고 있죠) -

AT&T는 타임 워너를 인수해 규모를 키워 이동통신과 콘텐츠의 결합을 통해서 새로운 경쟁력을 확보 추진중이며, 케이블의 강력한 자산을 가지고 있는 HBO를 전면에 내세울 가능성도 높아지고 있습니다.

-

아마존이나 애플도 꾸준히 콘텐츠 개발에 투자하면서 무시할 수 없는 규모로 성장하고 있습니다.

이렇듯 미국 시장에서는 미디어 빅뱅이 일고, 본격적인 무한 경쟁 체제로 돌입하고 있습니다.

이런 경쟁 환경하에서 넷플릭스의 성장도 일정 한계를 보이고 있습니다.

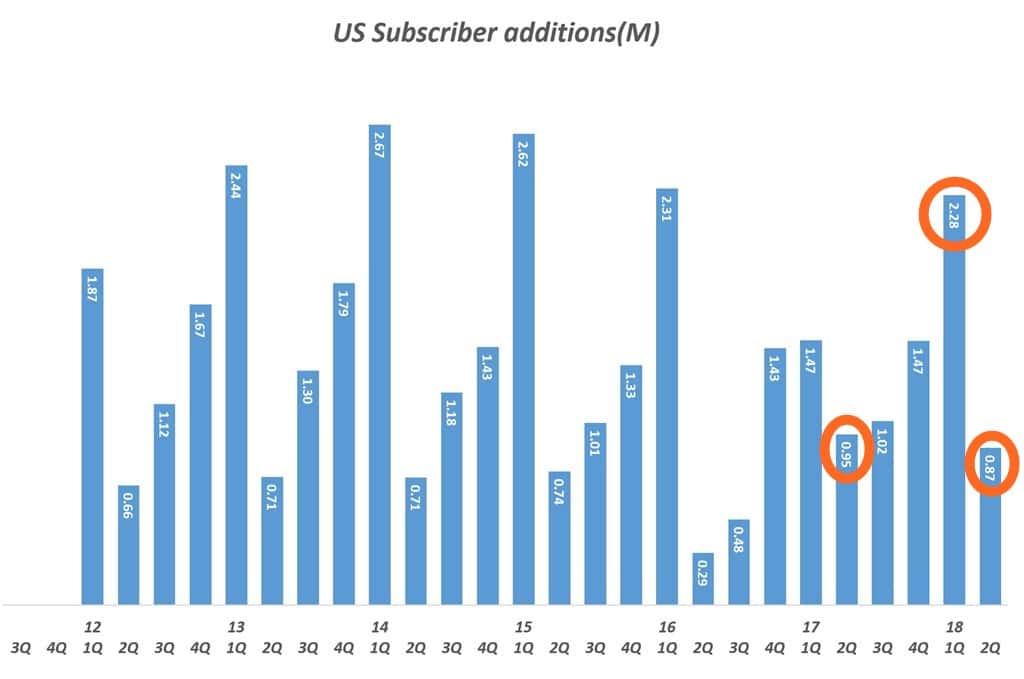

이번 2분기 실적에서 주요한 이슈가 가입자 수 증가 문제죠. 2018년 2분기 미국에서 유료 가입자 증가가 확실히 둔화되었습니다.

분기별로 유료 가입자 증가 추이를 살펴보죠.

- 2분기 미국 유료 가입자는 87만명 증가했는데 이는 최근 7분기 내 가장 낮은 수준을 기록

- 2분기 기준 유료 가입자는 5천 6백만명으로 미국 가구수 1억 2천 6백만의 50%를 넘었음

- ESPN 가입자가 8천 7백만정도 추정되므로 아직 성장의 여지는 있지만(ESPN는 최고 성수기에 1억 가구을 넘겼음), Hulu 나 HBO 등 경쟁사도 공격적으로 가입자를 유치하고 있어서 갈수록 쉽지않은 게임이 예상 됨

▽ 분기별 넷플릭스 미국 유료 가입자 증가(백만명)

결국 DVD 대여같은 하드웨어에서 스트리밍이라는 새로운 비지니스 모델을 만들고, 독자젝인 오리지널 콘텐츠를 확대해 기존 경쟁사들과 전투에서 경제적 해자를 깊게 팠던 넷플릭스이지만, 디즈니를 비롯한 경쟁사들이 전열을 가다듬으면서 최소한 미국 내에서 넷플릭스만의 경제적 해자는 점점 얊아지고 있습니다.

이는 유료 가입자 증가 둔화로 나타나고 있는 것으로 보입니다.

2.2. 글로벌은 여전히 상승세 유지

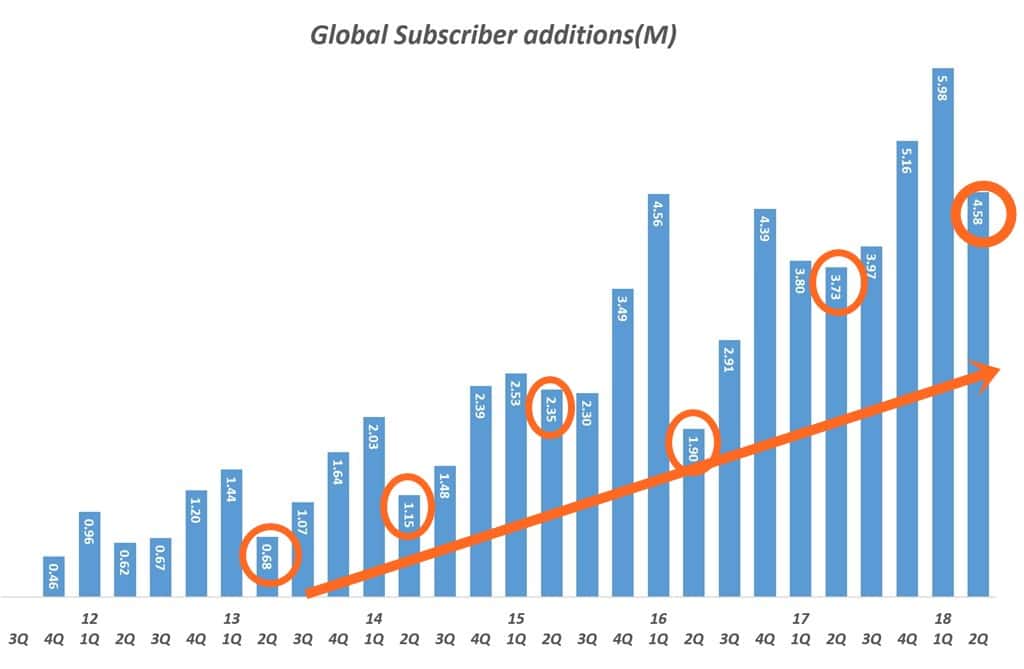

이러한 미국과 달리 글로벌은 전체적으로 (비록 일부 부침은 있지만) 뚜렸한 상승세를 보이고 있습니다.

디즈니나 아마존과 같은 경쟁사에 비해서 넷플릭는 일찍 글로벌화를 추진했고, 일정 성과를 거두고 있습니다.

개인적으로 넷플릭스의 경제적 해자중의 하나로 글로벌화의 선점이 큰 역활을 할 수 있다고 생각합니다.

넷플릭스는 이미 2010년부터 글로벌 진출을 서둘렀습니다. 그리고 상당히 많은 지역에서 좋은 성과를 거두고 있죠.

디즈니가 Hulu를 인수해 미국에서 단기간에 기반을 다진 수 있다고 하드라도 글로벌로 전개는 많은 시간과 투자가 필요하므로 쉽지는 않아 보입니다.

비록 2분기 유료 가입자 증가수가 1분기에 비해서 감소한 모양세를 보였지만 추세가 꺽일 정도는 아닙니다.

2010년부터 분기별 트렌드를 살펴보면 2분기에는 증가세가 꺽이는 패턴을 보였습니다.

여기에도 일정한 계절 지수가 있는 것인지 모르지만, 2분기에는 증가세가 둔화되는 (규명되지는 않았지만, 밝혀지지는 않았지만) 환경적인 요인이 있을 수 있어 보입니다.

다만 논리적으로 넷플릭스가 2분기 공격적인 가입자 목표를 설정했다가 달성하지 못한 것이므로 어느정도 변명에 가까울 수는 있습니다.

▽ 분기별 넷플릭스 글로벌 유료 가입자 증가(백만명)

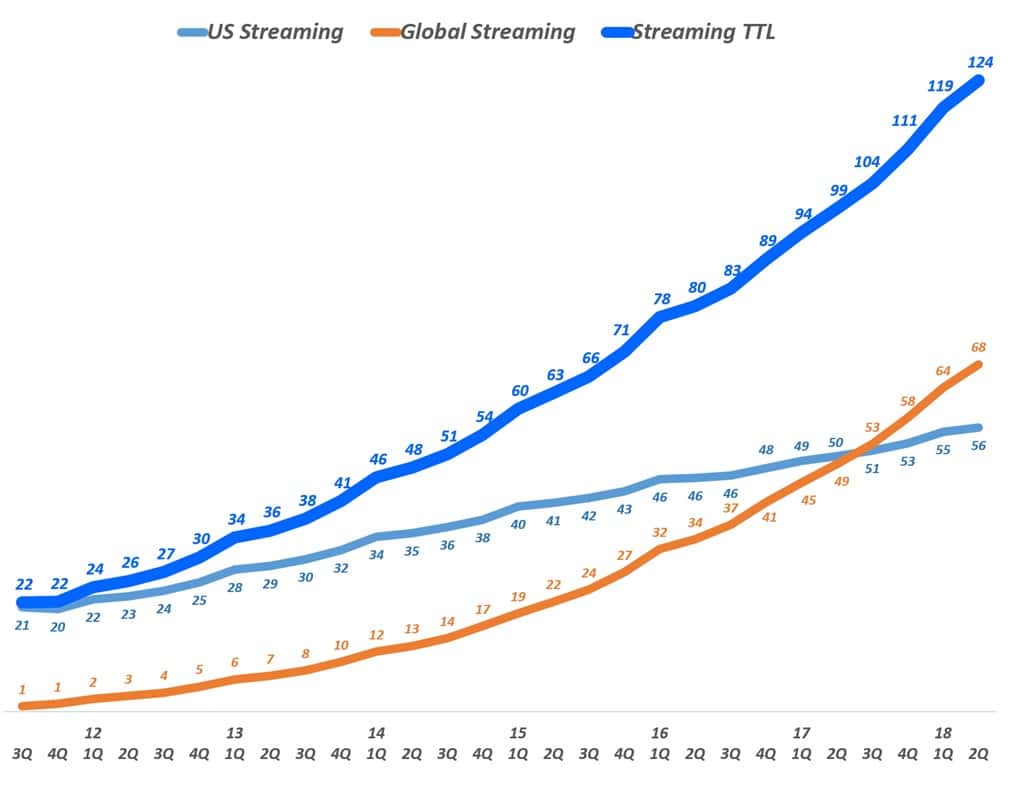

유료 가입자를 기준으로 미국과 글로벌을 비교해보면, 글로벌 유료 사용자 수는 2017년 3분기를 기점으로 미국 유료 가입자를 능가했습니다.

미국 성장율보다 확실히 글로벌 성장율이 높기 때문입니다.

이러한 글로벌 성장세는 디즈니등에 비해서 넷플릭스의 강력한 잇점으로 보입니다.

▽ 분기별 넷플릭스 글로벌 및 미국 유료 가입자 증가(백만명)

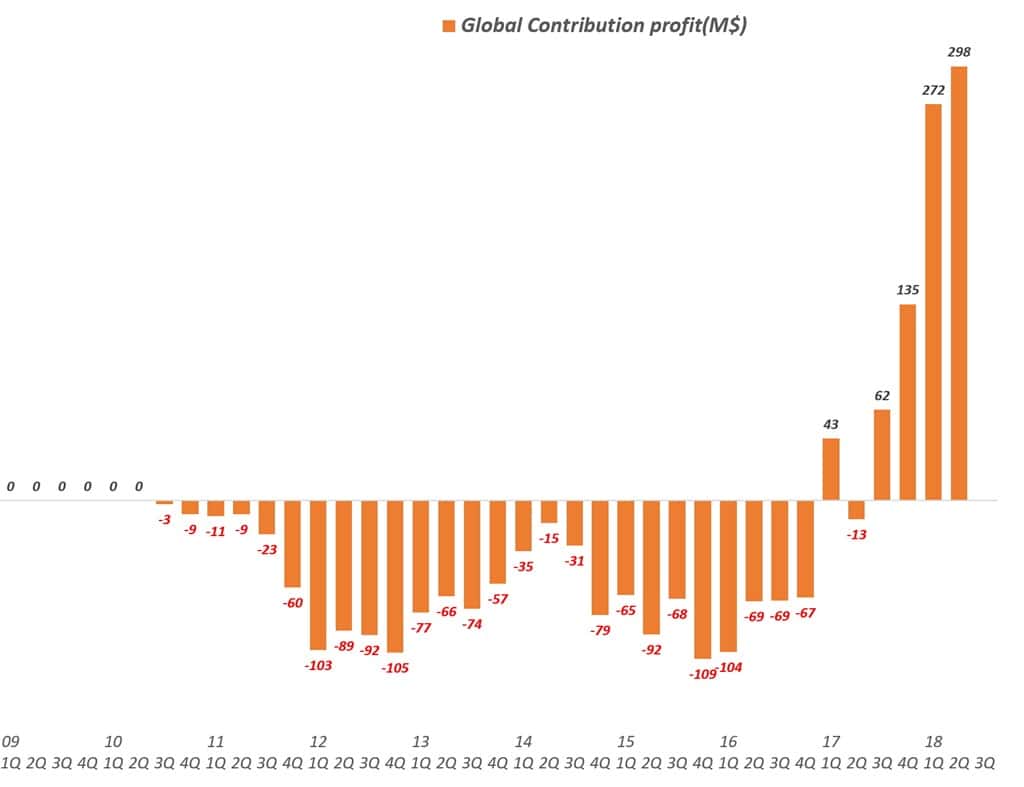

2.3. 글로벌 공헌이익의 흑자 전환 및 상승세

이렇게 글로벌 유료 가입자의 증가는 막대한 투자에도 불구하고 점점 적자에서 벗어나 이익을 내는 방향으로 바뀌고 있습니다.

강력하게 글로벌화를 추진하는 아마존이 글로볼 부분에서는 엄청난 적자에 허덕이는 것에 비해서 넷플릭스는 상당히 일찍 이익을 내는 구조로 바뀔 가능성이 높아졌습니다.

넷플릭스는 2009년부터 세그먼트별 공헌이익(Contribution profit)을 공개하고 있습니다.

공헌이익(Contribution profit)이란 매출에서 마케팅 비용을 뺀 이익으로, 고정성 비용을 반영하고 이익을 낼 수 있으므로 최종결산 결과 적일지라고 계속 운영하는 게 낫다는 것을 알려주는 지표입니다.

글로벌에서 넷플릭스는 공헌이익에서도 막대한 적자를 봤지만 2017년부터는 흑자로 전환했고, 갈수록 공헌이익(Contribution profit)은 증가하고 있어서 최종 손익이 흑자로 전환 될 가능성이 높아졌습니다.

▽ 넷플릭스 글로벌 공헌이익(Contribution profit, 메출에서 마케팅 비용을 뺀 금액),

넷플릭스 발표자료 기반 그래프 by Happist

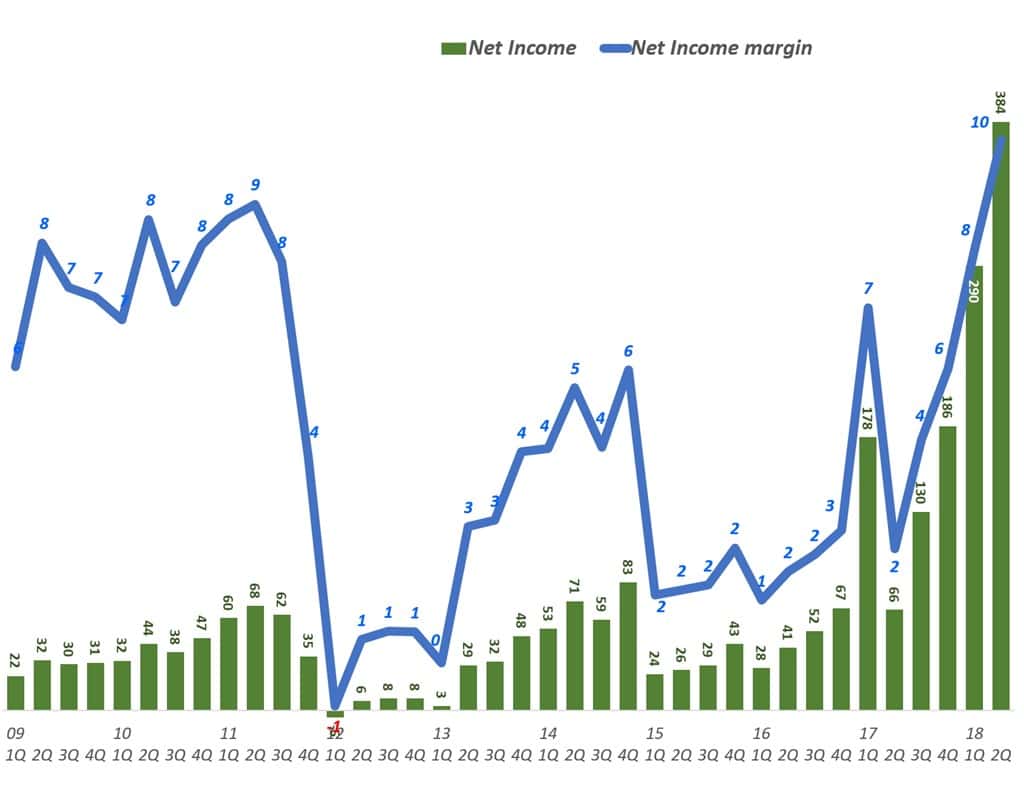

2.4. 이익도 계속 좋아지다. – 처음 순이익율 10%를 달성

이렇게 공헌이익만 따져도 적자를 면치 못했던 글로벌에서 공헌이익이 흑자로 전환되면서 넷플릭스 전체 이익도 좋아지고 있습니다.

분기별 넷플릭스의 순이익 및 순이익율을 살펴보면

- 2015년부터 분기별 순이익(Net Income)은 계속 증가하고 있습니다.

- 물론 매출액이 빠른 속도로 증가하므로 순이익율(net Income margin)은 2~3%로 매우 낮았습니다.

- 2017년부터는 순이익율(Net Income margin)도 높아지기 시작했고, 2018년 2분기 처음으로 10%까지 높아졌습니다.

물론 넷플릭스가 콘텐츠 투자등에 엄청난 돈을 투자하지만 미국 및 글로벌에서 그들의 비지니스 모델이 원활하게 작동하면서 점차 이익이 높아지는 방향으로 가고있습니다.

앞으로의 경쟁이 강화되겠지만 아직은 견조하다고 판단할 수 있는 근거가 되지 않을까 싶습니다.

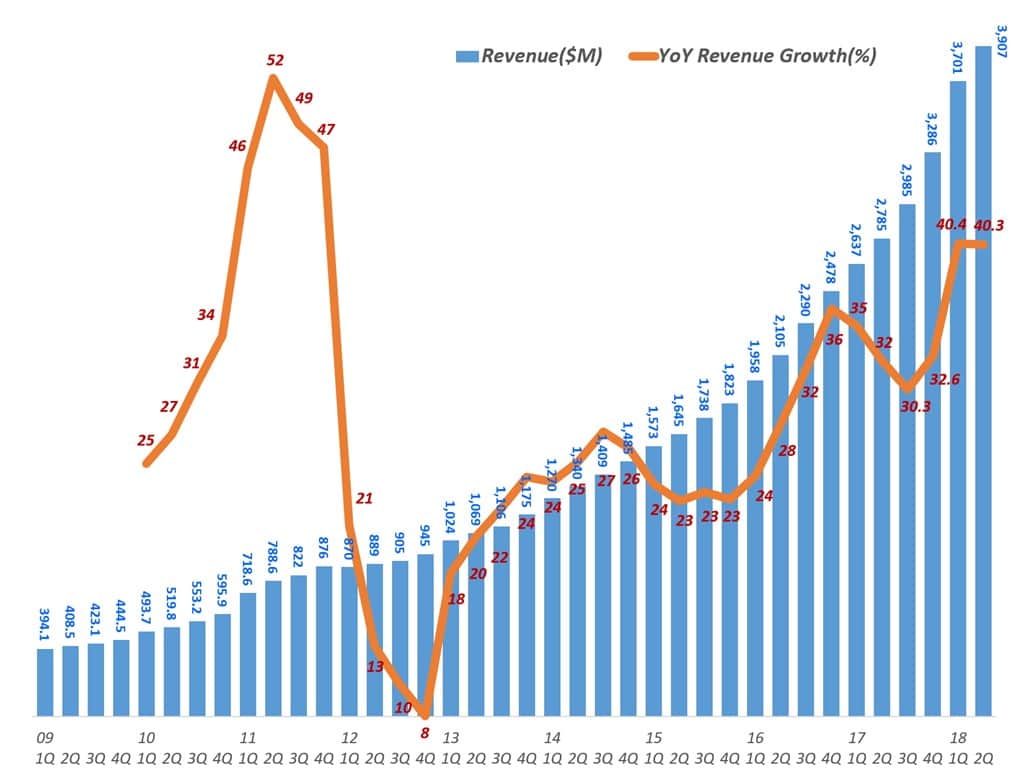

2.5. 견조한 매출 성장 – 전년 동기 비 40.3% 성장

또한 매출 성장세도 견조합니다. 2분기에 전년 동기 비 40.3% 성장하면서 근래들어 가장 높은 성장세를 유지하고 있습니다. 1분기 40.4%이고 이번 분기는 40.3%이니 한긋차이는 있지만요.

▽ 넷플릭스 분기별 매출 및 전년 비 증가율(2009년 1분기 ~ 2018년 2분기),

넷플릭스 발표자료 기반 그래프 by Happist

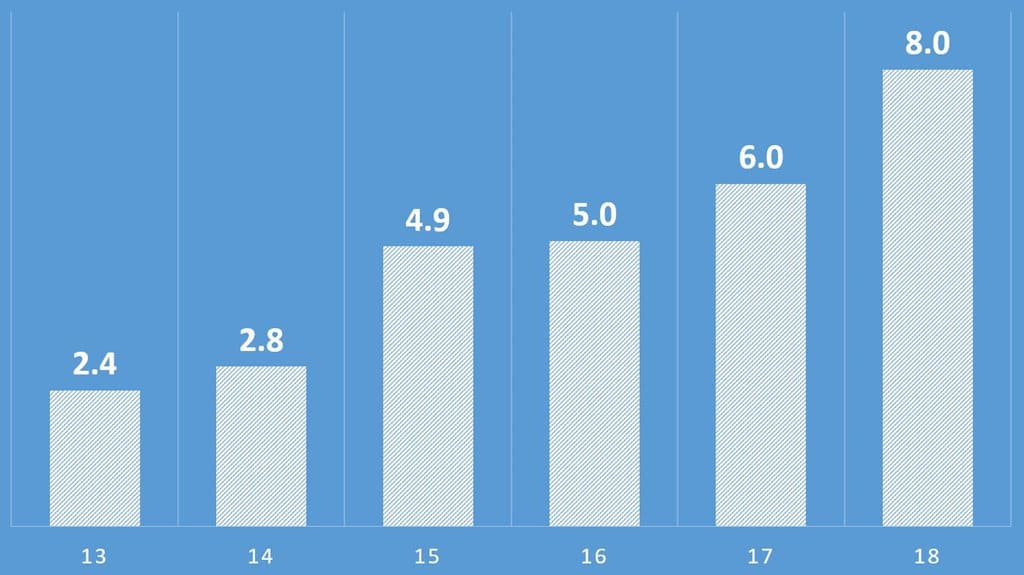

2.6. 성과를 내고 있는 오리지널 콘텐츠 투자

넷플릭스의 강력한 오리지널 콘텐츠는 여전히 강력한 파워를 가지고 경쟁사들을 압도하고 있습니다.

넷플릭스 편지에서도 밝혔지만 이번 에미상 후보로 ‘기모한 이야기(Strenger Things)’를 포함해 112개 작품이 수상 후보에 올랐습니다.

▽ 오는 9월 17일 발표되는 에미상 후보에 오른 넷플릭스의 ‘기묘한 이야기(Strenger Things)’

이는 HBO가 “왕좌의 게임(Game of Thrones)”을 비롯한 108개 작품에서 수상 후보에 오른 것을 압도한 것인데요. 넷플릭스는 2017년에 93개 후보를 배출해서 HBO의 110개에 이어 2위를 차지했었습니다.

이를 두고 외신에서는 넷플릭스가 17년간 이어진 HBO의 아성을 무너뜨렸다고 평가할 정도로 넷프릭스의 오리지널 콘텐츠의 잠재력이 잘 드러난 사례로 회자되고 있습니다.

HBO와 같은 케이블 드리마는 2008년부터 지상파를 누르고 드라마 주도권을 잡았는데요. 이제는 다시 넷플릭스와 같은 스트리밍 업체로 무게가 옮겨가고 있다는 평가가 나오고 있습니다.

이번 실적 발표에서 넷플릭스는 콘텐츠 전략에 대해서 예전에 해오던 전략을 계속하겠다고 밝혀, 오리지널 콘텐츠 투자 집중 전략에 변화가 없다고 밝혔습니다.

넷플릭스는 2013년 24억 달러를 오리지널 콘텐츠 개발에 투자했고, 2015년에는 대폭 증가한 49억 달러를 투자했으며, 2018년에는 80억 달러 이상을 투자하겠다고 밝혔습니다.

이는 HBO를 비롯한 다른 경쟁사들보다 훨신 압도적인 투자 규모입니다.

▽ 넷플릭스 오리지널 컨텐츠 투자 추이(단위 : B$),

넷플릭스 및 언론 보도자료를 기반으로 그래프 by Happist

3. 마치며

넷플릭스 2분기 실적 발표 후 넷플릭스 미래전망에대한 회의론으로 주가가 폭락하고, 월가에서는 목표치를 조정하는 등 야단법석을 떨고 있습니다.

미국 내 경쟁사들이 전열을 정비해 강력한 반격이 시작되면서 넷플릭스만의 경제적 해자는 점차 약해지고 있는 것은 사실입니다.

그렇지만 다른 경쟁사가 아직 따라오기 힘든 글로벌화 성과나 오리지널 콘텐츠 투자를 통한 콘텐츠 경쟁 부분은 현격한 투자 규모의 차이로 앞으로 Gap이 더 벌어질 가능성이 잇습니다.

스트리밍 서비스의 선도업체라는 잇점은 점점 없어지지만 글로벌 선점 및 오리지널 콘텐츠에서의 우위는 당분간 어느정도 독보적인 넷플릭스의 우위를 가능케 한다는 생각입니다.

이 시점에 경제적 해자를 깊이 팔 수 있는 새로운 경쟁 요소가 필요하기는 하지만, 이게 쉽지 않다면 현재 운용하고 있는 비지니스 모델을 더 갈고 닦아 날카롭게 벼리는 것도 한가지 방법이라는 생각입니다.

애플에 대해서 혁신이 없다고 몇년전부터 많은 비판이 있었지만 아직도 애플이 견조하게 그 지위를 유지하는 것을 보면 지금 가진 잇점이라도 제대로, 확실히 구축하는 전략도 여전히 유효하다는 생각입니다.

4. 넷플릭스 관련 포스팅

새롭게 뉴스레터를 시작했습니다.

1️⃣ 주식 등 투자 정보 : 기업 분석, IB 투자의견 등 투자 관련 내용

..... 테슬라 실적 및 IB들의의 테슬라 투자의견

2️⃣ 사례 및 트렌드 : 사례연구와 트렌드 관련 괜찮은 내용

.....유튜브와 경쟁대신 구독 전환한 비디오 플래폼 비메오 사례