경제 구조가 변하고 비지니스 환경과 트렌드가 진화하면서 유연하게 오피스 공간을 설계할 수 있는 공유 오피스가 각광을 받고 있습니다.

특히 프리랜서가 증가하고. 스타트업이 폭발적으로 증가하면서 이런 경향을 더욱 강해지고 있죠.

이러한 오피스 공유에 대한 비지니스 가능성을 재빨리 알아채고 이 분야를 개척해 온 위워크(WeWork) 가치에 대한 다소 부정적인 전망을 파이낸셜 타임즈가 실었습니다.

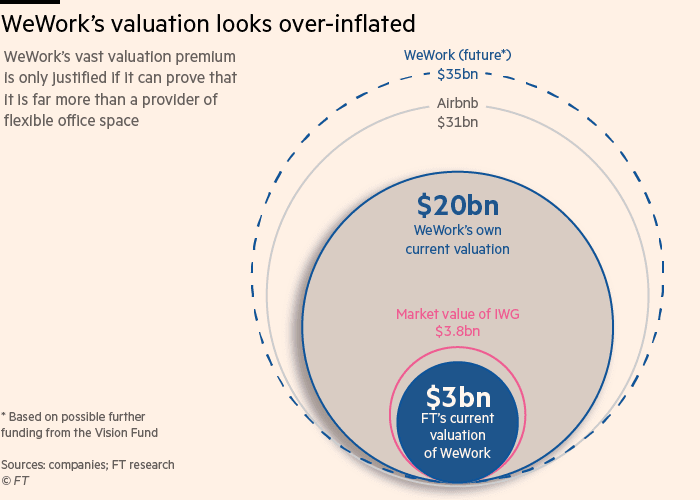

이글에서 위워크(WeWork)는 이미 시장에 존재하는 더욱 강력한 오피스 임대 업체를 뛰어넘는 비지니스 모델을 제시하지 못하고 있기 때문에 위워크(WeWork)의 가치는 기껏 30억 달러에 불과하다고 주장하고 있습니다.

그 주장을 확인해 보시죠.

Lex in depth: Why 위워크(WeWork) does not deserve a $20bn price tag

화려한 조명의 사무실, 과일을 혼합한 물 그리고 인스타그램에서 인기있을 인테리어 덕분에 공유 오피스 공급 업체인 위워크(WeWork)는 수익을 내기도 전에 200억 달러규모의 회사로 성장했습니다.

위워크(WeWork)의 다음 단계는 주식 시장 상장일 수도 있습니다.

그러나 위워크(WeWork)의 야망을 달성하려면 댓가를 치뤄야 합니다. 현재처럼 공격적으로 확장을 계속한다면 순손실은 계속될 것입니다.

위워크(WeWork)가 가파르게 가치를 높여 온 것은 경쟁이 치열한 시장임에도 불구하고 오리지널리티에 대한 맹목적인 믿음때문입니다.

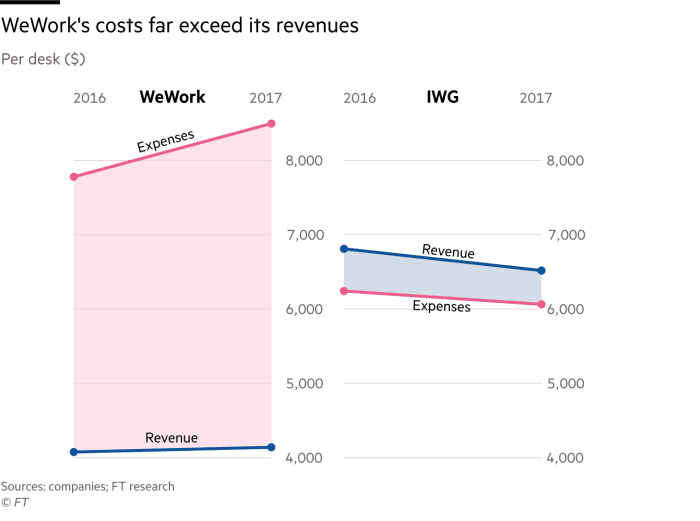

위워크(WeWork)의 주식가치(equity value)를 비슷한 오피스 공유업체인 IWG(전에 Regus로 불림)를 기반으로 산정할 경우 30억 달러 미만의 가치가 있을 것 입니다.

위워크(WeWork)는 스케일로 승부를 보려하고 있습니다. 위워크(WeWork)는 사무실이 너무 매력적이어서 직원들이 사무실에서 더 많은 시간을 보낼 수 있는 세상을 꿈꿉니다.

궁극적으로 모두가 위-오퍼레이팅으로 작동되는 위-플랫과 위-오피스에서 근무하고, 휴식 시간에 위-짐에서 피트니스를 하고, 위-스쿨에서 자기 개발을 하며 위-이벤트에서 사교 모임을 갖는 그런 글로벌 시티를 그리고 있습니다.

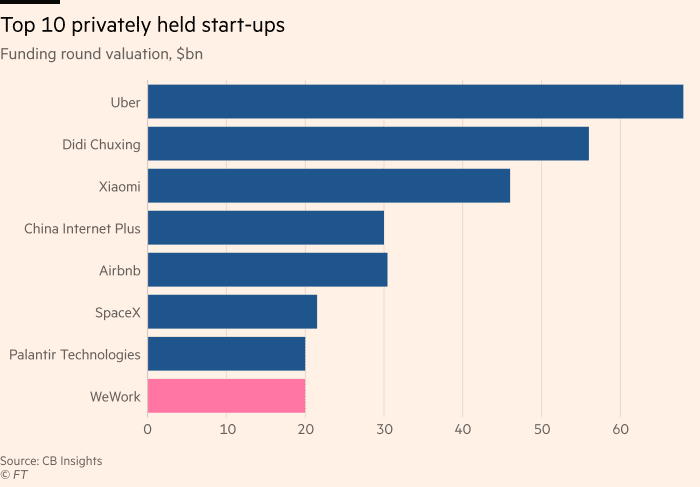

위워크(WeWork)의 가치는 일본 SoftBank와 사우디가 후원한 100억 달러 규모의 비젼펀드가 2017년 30억 달러를 투자 한 덕분입니다. 그리고 위워크(WeWork) 아시아에 14억 달러를 추가로 투자했습니다.

투자금 펀딩 결과는 위워크(WeWork)를 세계 10대 가치잇는 스타트업으로 변모시켰습니다.

위워크(WeWork)의 가치를 350억 달러로 평가한 비젼 펀드(Vision Fund)의 추가 투자가 진행되었습니다. 이것은 엘론 머스크의 우주 기술 회사인 SpaceX의 가치를 초과하는 것입니다.

“여러분이 위워크(WeWork)가 전 세계에서 무엇을 하고 있는지를 살펴 본다면, 위워크(WeWork)가 말 그대로 상업요 부동산을 변화시키고 있다는 것을 알 수 있습니다.”

소프트 뱅크 캐피탈의 공동 설립자이자 위워크(WeWork)의 이사회 멤버인 론 피셔의 이야기 입니다.

피셔의 담대한 주장은 과감한 평가를 뒷받침합니다. 그러나 그것들은 아직 입증되지 않았습니다.

그 동안 위워크(WeWork)는 자금 조달이 필요합니다. 향후 2년간 최소 20억 달러가 필요합니다.

미래에 성과를 내기 위해서 훨씬 더 많은 투자를 필요로 할 수도 있습니다. 성공적인 기업 공개를 위해서는 들뜬 시장과 밀레니얼 친화적인 미학 이상의 가치를 증명해야 합니다.

회사 비용 절감 시 업무 공간 혁신이 유행하는 경향이 있습니다. 20세기 초 공개한 프랭크 로이드 라이트(Frank Lloyd Wright)의 오픈 플랜 디자인은 개별 사무실보다 비용이 훨씬 적게 듭니다.

위워크(WeWork)는 책상 밀도를 높여 기업 비용 절감 가능성을 제공합니다.

이스라엘 공동 설립자 아담 노이만(Adam Neumann)은 이 회사를 자본주의 키부츠에 비유했습니다.

회원들은 월 500달러에 책상을 대여합니다.(위치에 따라 다릅니다.) 회원들은 키친과 게임 라운지와 같은 공동 공간을 공유합니다.

이러한 방식은 위워크(WeWork)에서 책상 크기를 줄이면서도 상호 작용을 활발하게 만들 수 있습니다. 미국 산업 평균은 1인당 200평방미터 이하이지만 위워크(WeWork)는 약 60-80평방 피트를 제공합니다.

현재 위워크(WeWork) 회원들은 이러한 좁은 공간을 세련된 오피스 디자인과 공유 공간에 대한 댓가로 받아드리고 있습니다.

위워크(WeWork) 주식 65%를 보유한 아담 노이만(Adam Neumann)은 지역 사회의 이익에 대해 이야기하기를 좋아합니다.

그는 이것을 여배우 기네스 팰트로의 사촌인 아내 리브가 팰트로 영향 탓으로 돌렸습니다.

노이만(Neumann)의 부동산에 대한 관심은 10년 전부터 아기 옷을 판매하는 회사를 개발하기 위해 사무실 공간을 임대 할 때 시작되었습니다.

위기로 많은 사람들이 프리랜서로 몰리면서 실리콘 밸리 창업자들이 활용하는 글로벌 공간 네트워크의 잠재력알게 되었습니다.

그런 아이디어는 빠르개 확산되었습니다.

위워크(WeWork)는 불과 8년만에 약 25만명의 회원을 거느린 세계적으로 유명한 브랜드가 되었습니다.

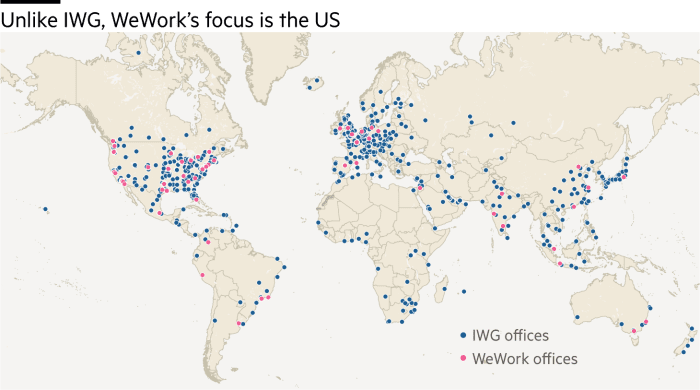

적극적인 확장으로 뉴욕에서 상하이까지 73개 도시에 사무소을 열었습니다. 목표 기한을 두지않고 100개 이상의 대규모 비즈니스 허브 운영을 목표로 합니다.

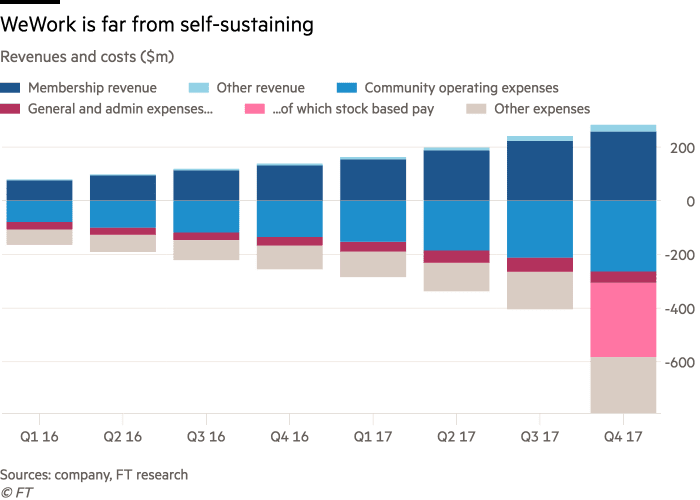

2017년 매출은 2억 8천 8백만달러로 두 배가 되었으며 2018년에도 비슷한 수준, 약 2배 성장이 예상됩니다.

불행히도 위워크(WeWork) 비용은 가파르게 증가하고 있습니다. 어떤 면에서 사치스럽게 보입니다.

2017년 그들은 주말 여름 캠프가 포함 된 행사에 650만 달러를 지출했습니다. 회사는 이것을 성장의 댓가로 정당화합니다.

주식 시장 투자자들은 소셜 네트워크 스냅(Snap)이나 밀킷 공급업체인 블루 애프론(Blue Apron)같은 회사를 들어봤을 것입니다. 그 어느 업체도 IPO 약속을 지키지 않았습니다.

위워크(WeWork)가 서비스 제공하는 오피스 부문에서 파괴적 혁신을 하고 있다는 주장에 대해서 면밀하게 살펴봐야 합니다.

IWG 같은 거대 업체들이 이미 존재하고 있습니다. 그들과 마찬가지로 위워크(WeWork)도 사무실을 임대하고, 수리해 임대하는 그리 매력적이지 않은 비지니스 모델을 가지고 있습니다.

만약 비지니스 모델이 그들과 같다면 위워크(WeWork) 가치를 매출 10배가 넘는 200억 달러로 평가하는 것은 의미가 없습니다.

IWG는 사무실 규모가 10배가 넘고 수익성 높은 비즈니스 모델을 가진 세계 최대의 서비스 제공 업체입니다.

그러나 IWG의 가치는 40억 달러 이하로 평가되고 잇습니다.

IWG 가치를 매출 1.2배로 평가된다면, 같은 배수로 평가 시 WeWok는 약 27억 달러의 가치가 있습니다.

그러나, 위워크(WeWork)의 가치는 성장 잠재력에서 나옵니다. 따라서 에어비앤비(Airbnb)가 더 나은 비교 일 수 있습니다.

에어비앤비(Airbnb) 가치는 훨씬 높은 310억 달러의 가치를 지니고 있습니다.

그러나 이것 조차도 위워크(WeWork)의 가치보다도 더 냉정하게 사업을 반영한 것입니다. 이 가치는 매출의 12배로 매출 20배로 평가된 위워크(WeWork)와 비교됩니다.

위워크(WeWork)를 높게 평가하는 것은 유연한 공유 사무실을 제공하는 것 이상의 무엇인가를 제시할 때 가능합니다.

그것이 위워크(WeWork)가 보조 서비스를 확장하는 것의 이유가 될 수 있습니다. 여기에는 소셜 네트워크 서비스(SNS)모임, 코딩 트레이너인 플랫론 학교( Flatiron School) 그리고 조만간 합류할 뉴욕의 웨그로(WeGrow)라 불리우는 유치원이 포함되는데, 이 유치원의 등록금은 연간 36,000달러에 이릅니다.

위워크(WeWork)가 2016년 지분을 인수한 스페인 파도 풀 회사 인 Wavegarden과의 시너지 효과는 상상하기 어렵습니다.

일단 위워크(WeWork) 확장이 충분히 이루어지면 저렴한 비용으로 회원을 추가하고 반복되는 수익을 확보가 가능해집니다.

전 타임 워너 케이블 CFO였던 Artie Minson 최고 재무 책임자(CFO)는 이를 케이블 모델에 비유합니다.

“일단 케이블 시스템을 구축하면 현금 생성 시스템이 됩니다. 우리가 건물을 세우면 그 건물과 공동체는 현금을 만들어 냅니다.”

장기 수익을 창출하기 위해서는 높은 초기 비용이 필요하다고 그는 덧붙입니다.

“2016년 말 우리의 점유율이 조금 떨어지기 시작했습니다. 우리는 오피스를 열었지만 마케팅을 하지는 않았습니다. 2017년 목표는 세계적 수준의 영업 및 마케팅 조직에 투자하고 구축하는 것이었습니다. …. 그 결과, 여러분은 그런한 노력의 절정을 목격하고 있습니다. 우리는 대규모로 건축하고 판매하고 있습니다. “

한때 미국에서 가장 큰 오피스 포트폴리오를 가지고 있었던 부동산 거물 샘 질 씨는 위워크(WeWork) 방식은 ‘새로운 것’이 아니라며 위워크(WeWork)의 과대 광고를 비난합니다.

투자자들은 위워크(WeWork)가 임대료를 이윤으로 지불하는지 아니면 벤처 자금으로 지불하는지를 확인해야 한다도 그는 이야기 합니다.

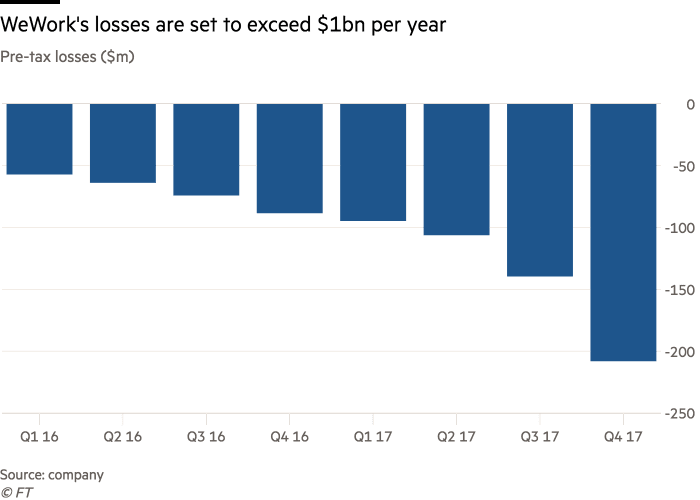

현재 위워크(WeWork)는 스스로 성장할 수 있는 여력이 없습니다. 2017년 회사는 무려 10억 달러를 잃었습니다.

사무실 임대율은 82%로 IWG 75%보다 높습니다. 그러나 평균 회비가 감소하고 있습니다. 사무실 확장은 수익이 낮은 아시아에서 주도되고 있습니다.

그 회사가 대차 대조표에 현금 20억 달러를 올려 놓을 수 있었던 것은 오직 펀딩 덕분입니다. FT는 위워크(WeWork)가 2019년 말까지 약 20억달러 펀딩이 더 필요할 것으로 전망했습니다.

사무실을 열고 완전히 운영하는 것은 높은 비용이 필요합니다. 올해 2018년2배 매출이 성장하고, 2019년 성장이 다소 둔화되면, 2017년 14억 달러였던 자본 유출이 증가할 것입니다. S&P는 2018년에 19억 달러, 2019년엔 20억 달러를 예상했습니다.

위워크(WeWork)는 현재 추가 자금 조달을 할 필요는 없습니다. 그러나 내년에 그것은 최소한 15억달러를 펀딩해야 할 것입니다. 그 다음해에도 비슷한 금액을 펀딩해야 할 수도 있습니다.

시간이 지나면서, 비용은 줄어들지만 임차 계약은 늘어날 것입니다. 이 회사 임차인의 상황이 다르긴 하겠지만 향후 몇년간은 적어도 180억 달러는 지불할 것이 확실합니다.

세상을 변화시키는 것보다는 지불 능력에 더 관심있는 신용 투자자들에게 위워크(WeWork)는 힘든 매각 대상자였을 것입니다.

지난 4월에 위워크(WeWork)는 3개 주요 신용 평가 기관으로부터 정크 신용 등급을 받았습니다. 이 과정에서 위워크(WeWork)는 수십년간 임차 계약을 맺었는데, 회원에게는 최소 1개월 단위로 임대하는 (비지니스 모델의) 위험한 불일치가 지적되었습니다.

넷플릭스(Netflix)와 테슬라(Tesla)는 모두 부정적인 현금 흐름에도 불구하고 고수익 채권을 판매 할 수있었습니다. 그리고 채권 7.9 %의 수익률은 10년만기 미 채권 수익율 2.9 %네 비교하면 매력적인 조건입니다. 따라 20억 달러이상의주문이 몰렸습니다.

그러나 채권의 지속적인 가격 하락은 이제 불길해 보입니다.

회사가 이론적인 성장 후 수익성에 대한 자체 측정 지표인 “커뮤니티 조정” ebitda(이자, 세금, 감가 상각비 및 상각 전 이익)를 보고하기로 결정한 것에 대한 회의론이 증가하는 것에서 부분적으로 알 수 있습니다

광고에서부터 새로운 사무실 설립 관련 비용까지 거의 모든 비용을 없앰으로써이 수치는 지난 해 2억 3,300만 달러로 긍정적이었습니다.

Minson은 투자자들의 지지를 받지 못했다고 말했습니다. 그러나 이러한 이익나는 것처럼 보이는 조치들은 많은 투자자들에게 우려를 낳고 있습니다.

온라인 쿠폰 사이트 Groupon은 부정적인 지적을 받고 나서 자체적인 측정을 포기했습니다.(Online coupon site Groupon abandoned its own individual measure after attracting negative attention)

위워크(WeWork)도 똑같이 (자체 측정하는 것을) 포기하는 것이 현명합니다.

한 채권 투자자는 위워크(WeWork)의 가치 평가를 미쳤다고 말하며, 이는 소프트뱅크의 신뢰성에 달려 있다고 평가했습니다.

“우리는 채권이 어떻게 영향을 받는지 보기 위해 그들이 처한 상황을 알아야 합니다. 특히 부동사 사이클이 늦어질 수 있기 때문에 이를 면밀히 관찰해야 합니다.”

“커뮤니티 조정” ebitda는 또한 공유 오피스 제공 업체가 직면하는 낮은 경쟁자 진입 장벽과 장기 임대의 책임과 단기 임대 계약 자산 사이의 불일치가 필수적이라는 두가지 가장 큰 위험 원천을 해결하지는 못합니다.

위워크(WeWork)는 단기 서비스 사무실 임대를 당연한 것으로 만들어 전체 업계를 뒤흔들 수 있습니다. 또한 자회사를 이용해 임대 리스크를 줄일 수 있습니다.

임대 계약에 약 180억 달러를 들여야 하지만, 이 회사는 최대 190억 달러까지만 보장합니다.

S&P Global Ratings에서 위워크(WeWork)를 연구한 애널리스트 Ana Lai는 말합니다. “(비지니스) 구조에 유연성이 있습니다. 이론적으로, 위워크(WeWork) 계열사는 본사 임대에 의존하지 않고 독립적으로 운여될 수 있습니다.”

(“There is flexibility in the structure, In theory, WeWork subsidiaries can walk away from leases without recourse to the parent.”)

공실의 위험을 줄이기 위해, 장기간 임대와 더 넓은 공간을 필요한 (1,000명이상 직원이 있는) 기업 회원을 늘리려고 합니다. HSBC와 아마존은 위워크(WeWork) 고객입니다.

일본 소프트뱅크와의 합작을 포함해 하여 자본 투입을 줄이는 아시아에서의 합작 투자도 합리적입니다.

Myson은 “향후 몇년 동안 전통적인 임대 계약(traditional leases)에서 전통적인 임대 계약(traditional leases)과 관리 계약(management agreements )의 혼합으로 전환하여 설비 투자 필요성을 줄일 수 있습니다.”라고 말합니다.

세계 경제가 둔화된다면 답이 나오지 않을 것입니다. IWG는 2000년 상장시 높게 평가되었습니다. 그 다음 닷컴 위기와 오피스 임대 수용가 갑자기 줄어들면서 회사는 고정 임대료로 고통받아야 했습니다.

그러한 경험은 빠른 성장은 경제 침체 시에는 아무런 보호막이 되지 못한다는 경고로 읽어야 합니다.

현재 JLL 글로벌 오피스 지수(JLL Global Office Index)에 따르면 프라임 오피스(임대료 기준 전체 오피스 중 상위 10% 안에 드는 오피스 의미 – 역자 주)의 임대 증가율이 높습니다.

125개 주요 시장에서 올해 임대료는 10년 평균 1.9%를 훨씬 상회하는 약 3% 오를 것으로 예상됩니다.

하지만 이것은 이미 (감소로)추세 전환 중인 시장을 은폐하는 것일 수 있습니다.

Jefferies 부동산 분석가 Mike Prew는 “공유 오피스 섹터가 등장하면서 (상승) 사이클이 연장되었습니다. 이러한 면들이 임대 수익율 악화를 숨기고 있습니다.”라고 이야기 합니다.

미국 오피스 임대주들의 양보의 증가는 이것이 사실일 수도 있음을 시사합니다. 임대료는 오르고 있을지 모르지만 효과적인 임대는 변동이 없습니다. 공유 오피스의 빠른 확장은 불안정한 토대에서 이루어지고 있습니다.

오피스 공급 업체로 정의하면, 위워크(WeWork)의 가치는 200억 달러보다는 30억 달러에 가깝습니다.

위워크(WeWork)는 명백하게 IWG나 다른 공유 오피스 공급엡체보다 뛰어난 브랜드입니다.

그러나 위워크(WeWork)는 기술로 뿐만이 아니라 자산으로도 돈을 벌 수 있다는 것을 아직 증명하지 못했습니다.

소프트밸크가 350억 달러 또는 1,000억 달러 가치를 갖는 회사로 만들려는 의지가 아직 가치가 없는 위워크(WeWork)에 후광 효과를 주고 있을 뿐입니다.